Как я выбираю корпоративные облигации

Содержание:

- Потребительские кредиты — рейтинг 2020

- Варианты инвестиционных портфелей из облигаций

- Как выбирать: кредитный рейтинг, ключевая ставка, оферта

- ПРЕИМУЩЕСТВА ДЛЯ ИНВЕСТОРА:

- Рекомендации по формированию портфеля ВДО

- Стратегии инвестирования

- Где посмотреть список облигаций

- Что такое структурные облигации простыми словами

- Как покупать облигации

- Как выбрать облигации для инвестирования

- Как оценить доходность облигации

- Операционный офис г. Москва (ул. Большая Семёновская)

- Как зарабатывать на них

- Стратегии инвестирования в облигации

- Контроль сделки

- Инвестиционные идеи

Потребительские кредиты — рейтинг 2020

Варианты инвестиционных портфелей из облигаций

Если планы забирать деньги с биржи в ближайшие 5 лет отсутствуют, то можно сформировать долгосрочный портфель, который будет немного прибыльнее. Если хотите иметь возможность забрать деньги в любой момент без каких-либо рисков потерять хотя бы пару процентов из-за падения стоимости облигаций, то лучше составить портфель исключительно из краткосрочных вложений.

Итак, составим варианты с учётом времени вложений и рисков.

Вариант 1. Самый низкорискованный (краткосрочный):

100% ОФЗ с датой погашения до 2 лет включительно;

Вы всегда сможете быстро продать краткосрочные ОФЗ по рыночной цене (без лишних трат на спред), при этом не страшны не повышение, не понижение ключевой ставки ЦБ. Но есть и минус. Вы всегда будете иметь доходность примерно равную ставке рефинансирования. Впрочем, если бы мы хранили деньги на банковском вкладе, то ситуация была бы схожей.

После экспирации (погашения), следует купить новые ОФЗ с аналогичным сроком.

Таблица со списком краткосрочных ОФЗ:

| Название | Купон | Дата погашения |

|---|---|---|

| ОФЗ-26205-ПД | 7,6% | 14.04.2021 |

| ОФЗ-26217-ПД | 7,5% | 18.08.2021 |

| ОФЗ-25083-ПД | 7,0% | 15.12.2021 |

| ОФЗ-26209-ПД | 7,6% | 20.07.2022 |

| ОФЗ-24020-ПК | RUONIA (за последние 7 дней) | 27.07.2022 |

| ОФЗ-29012-ПК | RUONIA + 0,40 п.п. | 16.11.2022 |

| ОФЗ-26220-ПД | 7,4% | 07.12.2022 |

Вариант 2. Более доходный (краткосрочный):

- 60% ОФЗ с датой погашения до 2 лет включительно;

- 40% корпоративные облигации или же просто купить ETF фонды (например, VTBB, FXRB, SBRB);

Один из идеальных вариантов, который сочетает в себе хорошую доходность. При покупке ETF вы ещё получаете широкую диверсификацию.

Вариант 3. Низкорискованный (среднесрочный):

- 30% ОФЗ с датой погашения до 1 года включительно;

- 40% ОФЗ-ПД с датой погашения до 3 года включительно;

- 20% ОФЗ-ПД с датой погашения до 7 года включительно;

Также хороший вариант портфеля, где собраны лишь ОФЗ с разным сроком погашения. Доходность такого портфеля будет немного выше ставки ЦБ.

Вариант 4. Более доходный (среднесрочный):

- 40% корпоративные или фонды ETF;

- 40% ОФЗ-ПД с датой погашения до 3 года включительно;

- 20% ОФЗ-ПД с датой погашения до 7 года включительно;

Если средства не планируется снимать в ближайшие три года, то это почти идеальный вариант сочетающий в себе умеренный риск и достойную прибыль.

Вариант 5. Рискованный (среднесрочный):

- 50% фонды ETF;

- 50% корпоративные со сроком погашения 3-5 лет;

Говоря рискованный, имеется ввиду, что риски присутствуют, но всё же они маловероятны.

Вариант 6. Рискованный (долгосрочный):

- 40% корпоративные или фонды ETF

- 30% ОФЗ с датой погашения до 10 года включительно

- 30% ОФЗ с датой погашения до 15 года включительно

Вариант 7. Супер агрессивный:

- 50% преддефолтные. Прибыль может достигать 50%-1000%. Даже, если обанкротится один эмитент, то другой может покрыть его убытки полностью.

- 50% на ваше усмотрение.

Этот вариант может давать хорошие прибыли, но его рекомендуется использовать только опытным инвесторам. Если вы начинающий, то не стоит начинать свои инвестиции в облигации с вложений в преддефолтные.

Это самые простые варианты. Естественно, что вместо ОФЗ можно покупать облигации крупных компаний таких как Сбербанк, ВТБ, Газпром, Роснефть и т.д. Доходность по ним будет чуть выше, но у них могут быть проблемы с ликвидностью.

Что такое иммунизация

Иммунизация портфеля облигаций — это такой способ формирования портфель, который позволяет получить к заданному времени необходимую стоимость портфеля независимо от изменения процентных ставок.

Как выбирать: кредитный рейтинг, ключевая ставка, оферта

Рейтинг. Агентства готовят рейтинги как компаний, так и отдельных выпусков облигаций, или эмиссии.

Рейтинг компании позволит понять, какой у предприятия риск дефолта. Рейтинг эмиссии покажет,

сможет ли компания выполнить взятые на себя обязательства по конкретной облигации.

При оценке смотрите рейтинги большой тройки и агентств АКРА и «Эксперт». Бумаги с высоким рейтингом

включают в свой инвестпортфель институциональные инвесторы: банки, НПФ, страховщики. Поэтому у таких облигаций

выше ликвидность — их получится купить или продать быстро и по выгодной цене.

Актуальные рейтинги ищите на корпоративном сайте в разделе информации для инвесторов. Также

национальные рейтинги эмитентов можете уточнить в лентах агентств АКРА и РА «Эксперт».

Как и по конкретным выпускам облигаций: и РА «Эксперт».

Чтобы ориентироваться в рейтинге, запомните значение BBB-. Грубо говоря, это такой порог отсечения.

Все, что ниже, аналитики считают спекулятивным, рискованным уровнем.

Ставка. Сравните процентную ставку облигации с текущей ключевой ставкой Банка России

и на аналогичные сроки.

Разумно выбирать те облигации, чья ставка равна или немногим выше, чем у ЦБ.

Слишком высокая обещанная доходность влечет определенный риск. Если ставка купона по облигации

выше ключевой ставки ЦБ на 5 п. п., с разницы придется платить НДФЛ 35%.

Оферта. Уточните дату оферты по облигации. Оферта — это обязательство эмитента выкупить

облигацию и одновременно ваше право ее продать раньше срока погашения по номиналу. При этом

вы сохраняете все полученные купоны.

Оферта напоминает досрочное погашение кредита. По некоторым облигациям действуют отзывные оферты —

право эмитента без вашего согласия выкупить у вас облигацию.

Оферта выгодна, если срок погашения облигации нескоро, а купон по бумаге хороший. Но не рекомендуем

выбирать облигации с офертой более 3 лет. Чем больше срок, тем выше риск.

Актуальную информацию по офертам смотрите, например, на портале Investfunds.

ПРЕИМУЩЕСТВА ДЛЯ ИНВЕСТОРА:

- Надежность – эмитент обязуется погасить облигацию по номиналу, то есть инвестор не рискует капиталом (досрочная продажа на вторичном рынке может быть как выше так и ниже цены приобретения).

- Потенциальная доходность может превышать ставки депозитов, инфляцию и доходности облигаций высокого кредитного качества аналогичного срока.

- Ликвидность – облигации можно продать на вторичном рынке в любой из дней обращения.

- Инвестиционные облигации можно приобретать на Индивидуальный Инвестиционный Счет (ИИС).

Таким образом, инвестиционные облигации позволяют попробовать инвестировать на рынке, при этом, не рискуя вложенным капиталом.

Рекомендации по формированию портфеля ВДО

Критерии выбора ВДО такие же, как и облигаций со средней доходностью. Основные рекомендации по включению высокодоходных бумаг в свой портфель:

- Выделить для них долю не более 20 – 30 % активов.

- Разделить покупку между 8 – 12 эмитентами.

- Провести анализ каждого эмитента (спрос на продукцию/услуги, перспективы бизнеса, стабильная чистая прибыль, низкая закредитованность, высокая доля собственного капитала по сравнению с долговой нагрузкой, наличие ранее случившихся технических дефолтов, судебные разбирательства и пр.).

ВДО присущи те же виды рисков, что и обычным облигациям. Но особенно выделяется кредитный риск эмитента, поэтому именно на нем надо сконцентрироваться при выборе бондов.

ВДО в любой момент могут перейти в разряд дефолтных бумаг, т. е. бумаг, по которым нарушены сроки выплаты купонов или прекращены вовсе

Очень важно проводить анализ финансовой отчетности эмитента, чтобы заметить негативные тенденции, способные привести к дефолту

Давайте на примере эмитента “ГрузовичкоФ-Центр” посмотрим, заслуживает ли он включения в инвестиционный портфель. Отчетности за 2019 год пока нет, поэтому обратимся к 2018 г. Лучше всего искать информацию в Центре раскрытия корпоративной информации.

Сделаем некоторые выводы.

По Отчету о финансовых результатах видно, что выручка компании сократилась на 36 768 тыс. рублей. Чистая прибыль выросла на 288 тыс. рублей.

По Бухгалтерскому балансу видно, что резко вырос совокупный долг компании: с 85 049 тыс. рублей до 290 960 тыс. рублей. Долговая нагрузка в 63 раза превышает размер совокупного капитала.

- Кредитных рейтингов у компании нет, правда, и технических дефолтов пока не допускала.

- Закредитованность высокая, коэффициент левериджа равен 0,98 при рекомендуемом значении меньше 0,7.

По результатам такого экспресс-анализа, я для себя сделала вывод, что облигация от компании “ГрузовичкоФ-Центр” не попадет в мой портфель. Мне не нравятся многие финансовые показатели. Для получения более объективной картины надо проанализировать отчетность за несколько лет, посмотреть на компанию в динамике.

Стратегии инвестирования

И опять варианты, как правильно инвестировать:

- Лестница. Заключается в покупке облигаций с разным сроком погашения для снижения рисков при максимальной доходности. Например, мы покупаем 3 штуки со сроком погашения 2, 4 и 6 лет. Проценты с каждой облигации, а также деньги от выплаты по номиналу реинвестируем в 10-летние. Так мы создадим диверсифицированный портфель из небольших групп, который эффективно приращивает сложный процент, сохраняя ликвидность.

- Штанга. Стратегия штанги строится на своего рода противовесе. Мы покупаем только краткосрочные и долгосрочные облигации. Теоретически это позволяет собрать сливки из обоих направлений. Вкладываясь в долгосрочные, мы получаем высокие процентные ставки, в то время как краткосрочные ценные бумаги дадут большую гибкость и ликвидность. В итоге мы постоянно пополняем портфель новыми краткосрочными облигациями и получаем быструю отдачу и в то же время нам капает постоянный процент с долгосрочных.

- Пуля. При реализации стратегии «пуля» вы покупаете разные облигации с одновременным сроком выкупа. Это эффективный подход, когда нужно выгодно вложить деньги на фиксированный срок и получить деньги в определенное время. Например, когда мы хотим получить деньги назад ровно через 10 лет, мы можем приобрести либо сразу партию 10-летних облигаций, либо покупать партии краткосрочных. Преимущества стратегии — простой мониторинг и управление. По мере накопления процентов начинаем реинвестировать, опять же покупая партии облигаций с одним сроком погашения.

Где посмотреть список облигаций

Чтобы отобрать бумаги для покупки, нужно сначала узнать, как найти облигацию в общем списке. Самый простой способ — воспользоваться каталогом своего брокера. В нем будут перечислены все облигации, доступные для покупки. Например, так выглядит каталог облигаций брокера «Тинькофф Инвестиции».

Каталог облигаций брокера «Тинькофф Инвестиции».

Если отдельного каталога у брокера нет, просмотреть список облигаций можно в биржевом терминале. Это не так удобно, но в целом вы получите полную информацию о доступных бумагах. Например, так выглядит список облигаций в профессиональном биржевом терминале QUIK, который предлагают многие российские брокеры.

Каталог облигаций в терминале QUIK.

Наконец, можно воспользоваться одним из многочисленных сервисов для поиска облигаций — например, Rusbonds или R-Navigator от «Райффайзен». Некоторые из них бесплатны, другие доступны только по подписке. Польза от таких сервисов будет только в том случае, если вы планируете инвестировать в облигации на регулярной основе.

Что такое структурные облигации простыми словами

Структурные облигации (СО) — это финансовый инструмент, в основе которого заложена торговая стратегия. Если условия стратегии выполнятся, то инвестор получит прибыль, иначе нет. Большинство таких продуктов не торгуются на фондовой бирже, а продаются внутри компании или банка. Средний срок инвестирования 1-3 года.

Структурная облигация — это не обыкновенная облигация в привычном понимании инвесторов. В целом, она не очень-то похожа на основную суть, которые присутствуют у долговых ценных бумаг: дать эмитенту в долг на конкретный срок и под известный процент. В данном случае мы не знаем какой процент получим на выходе. Общее у них только понятие купонной выплаты, но у «продукта» их может не быть.

Начинающие инвесторы думают, что если в название есть слово «облигация», то это уже означает надёжность финансового инструменты. Но в этом и кроётся подвох. На самом деле структурная облигация скорее относятся к торговой стратегии с ограниченным доходом и шансами даже потерять часть денег, чем к гарантированному способу заработать.

Структурные облигации могут называться по разному:

- Структурный продукт;

- Биржевой продукт;

- Инвестиционный продукт;

- Структурная нота;

Как покупать облигации

Для взаимодействия с долговыми ценными бумагами используют три основных способа:

Через брокера. В России облигации и акции реализуются через фондовую биржу ММВБ. Чтобы получить доступ к ней, необходимо пройти регистрацию в выбранной брокерской конторе, имеющей лицензию на совершение биржевых операций. Брокер открывает специальный клиентский счет, который нужно пополнить. Далее следует скачать на компьютер программу-терминал (или мобильное приложение), с помощью которого можно будет сортировать, выбирать и покупать облигации

За свою работу брокер взимает определенную комиссию, которую нужно взять во внимание.

Открытие ИИС у выбранного брокера (индивидуальный инвестиционный счет). С помощью ИИС частные лица могут осуществлять инвестиции на льготных условиях: можно дополнительно получить налоговый вычет в 13 % с суммы до 400 000 руб в год (необходимо быть плательщиком НДФЛ) или быть освобожденным от уплаты налога с прибыли от операций с ценными бумагами на ИИС.

Через ПИФ (паевой инвестиционный фонд)

Это форма коллективных инвестиций, в которой управляющая организация совершает сделки с ценными бумагами, используя средства вкладчиков (пайщиков). Инвестиционный портфель таких фирм составляют бумаги разных компаний из разных отраслей. Стоит учитывать, что и прибыль будет невысокой, а размеры комиссии в ПИФах в разы выше.

Как выбрать облигации для инвестирования

Выбирая облигации, в первую очередь опираемся на:

- Рейтинги. Независимые агентства составляют списки эмитентов и отдельных акций, присваивая им определенный рейтинг. Часто такую статистику предоставляет сам брокер. За более развернутую аналитику нужно платить.

- Ставка. Берем данные по текущей ставке Центробанка и средними ставками коммерческих банков по вкладам на аналогичный срок, сравниваем с процентными ставками по нашим бумагам. Смотрим, сравниваем, делаем выбор.

- Оферта. Оферта регламентирует условия выкупа облигации эмитентом. Указывает, может инвестор продать актив раньше срока с сохранением купона или нет. Также может давать право эмитенту досрочно выкупить облигацию без нашего согласия.

Советы по выбору ОФЗ

Вот мой топ советов правильного инвестирования для начинающих:

- Не жадничай. Погоня за доходностью — самая большая ошибка, которую делают инвесторы. Лучше меньший процент, но на короткий срок. Так всегда надежнее.

- Определись с целью. Накопить деньжат на машину, купить квартиру, отправить детей на учебу, запустить свой бизнес или с комфортом выйти на пенсию — это разные цели, разные сроки и, соответственно, разные стратегии инвестирования.

- Собери эффективный портфель. Если облигации — основной вклад, можно комбинировать ценные бумаги с разной доходностью и уровнем риска. Это даст нужную диверсификацию, позволит получить больший профит. Вариант не для ленивых.

- Не пытайся спекулировать. Если бумаги покупались с расчетом на удержание, а процентные ставки вдруг изменились выгодно для продажи — почему бы не продать? На самом деле можно. Но если это было посчитано заранее, у нас есть план. В ином случае лучше избегать спекуляций.

Лучшие облигации для инвестирования

Существует несколько классов и для каждого свои критерии качества. Но если судить в целом, то можно ориентироваться на то, что лучшие варианты с высоким инвестиционным рейтингом — это ОФЗ и корпоративные бумаги компаний 1-го эшелона.

Степень устойчивость по рейтингам — максимальная. Срок погашения до 3-х лет. Брать на более долгий срок даже с учетом растущей ставки не стоит. Нестабильная экономическая и внешнеполитическая ситуация не дают делать эффективные прогнозы на долгий срок.

Как оценить доходность облигации

Когда отобраны надежные эмитенты, наступает пара выбрать наиболее доходные варианты. И здесь начинающие инвесторы часто допускают целый ряд ошибок.

Чтобы правильно выбрать прибыльные облигации, необходимо учитывать несколько вещей.

Необходимо смотреть не на размер купона, а на доходность к погашению. Дело в том, что цена облигации меняется в зависимости от рыночной ситуации и ставок в экономике. И если купон достаточно большой, то цена облигации будет выше, что нивелирует всю выгоду.

Например, на скриншоте предоставлено несколько выпусков облигаций ВТБ. Как видите, купон у всех разный (от 6,3% до 8,15%), а доходность к погашению – примерно одинаковая (6,2-6,7%).

Отличайте простую доходность от эффективной. Простая доходность – это если вы купите облигацию по текущей рыночной цене и дождетесь ее погашения. В доходности учитывается цена покупки и все полученные вами купона.

Эффективная доходность считается дополнительно с учетом реинвестирования купонов. То есть как будто вы на полученные купоны закупились опять этими же самыми облигациями. Поэтому за счет сложного процента эффективная доходность выше.

Понятно, что если вы купите 10 облигаций за 1010 рублей с купоном в 8% годовых и получите выплату в размере 800 рублей, то не сможете купить на них хотя бы еще одну облигацию. Поэтому учитывайте минимальную сумму, при которой вы сможете получать эффективную доходность.

Учитывайте НКД – накопленный купонный доход. НКД начисляется по облигации каждый день. Чем ближе к дате выплаты купона, тем выше НКД. Особенность НКД:

- если вы ПОКУПАЕТЕ облигацию, то вы ВЫПЛАЧИВАЕТЕ НКД прежнему владельцу, т.е. для вас цена облигации будет выше (рыночная цена + НКД);

- если вы ПРОДАЕТЕ облигацию, то ПОЛУЧАЕТЕ НКД от нового владельца.

Наличие НКД позволяет не терять накопленный по облигации доход, как бывает, например, с депозитом при его досрочном расторжении.

В общем, при покупке облигации на вторичном рынке вы платите ее текущую стоимость и компенсируете прежнему владельцу НКД. На доходность это не влияет, так как выплаченная сумма возвратится вам при первом же купоне. Но это влияет на минимальную сумму покупки.

Учитывайте тарифы брокера. Они снижают итоговую доходность.

Учитывайте налоги. С купонов по ОФЗ и муниципальных облигаций налог платить не нужно. С части корпоративных облигаций, выпущенных после 2017 года, тоже не нужно, но только при условии, что купон не больше ключевой ставки ЦБ РФ на 5 процентных пунктов. Сейчас ставка ЦБ РФ составляет 6,5%, следовательно, налог не взимается с корпоративных облигаций, чем купон не выше 11,5%. Если есть превышение (например, купон 13%), то с этого превышения платится налог в размере 35%.

Если вы купили облигацию дешевле, а продали дороже, либо купили дешевле номинала и дождались ее погашения (выкупа по оферте), то с полученной прибыли нужно будет уплатить налог вне зависимости от типа облигации. Единственный вариант избежать уплаты этого налога – открыть ИИС и воспользоваться типом вычета Б.

Операционный офис г. Москва (ул. Большая Семёновская)

Как зарабатывать на них

Для физических лиц, которые готовы покупать ОФЗ, главный вариант извлечения прибыли – регулярные купонные выплаты. Здесь удачным решением может быть стратегия реинвестирования купонов.

Другие виды облигаций федерального займа обращаются на бирже, а значит, есть способ извлечь выгоду из рыночной цены бонда. Приведу реальный пример. Госбумага серии 26207 в сентябре 2018 года стоила 95 % от номинала, а в конце 2018 и начале 2019 торговалась уже около 100 % от номинала. Инвесторы, купившие эту бумагу в тот период, помимо купона могли заработать на приросте стоимости.

Как рассчитывается ставка ОФЗ

Ставка по облигациям федерального займа тесно коррелирует с ключевой ставкой ЦБ. К примеру, в период с 17.09.2018 г. по 16.12.2018 г. ключевая ставка была на уровне 7,50 %, а с 17.12.2018 года она подросла до 7,75 %. Представители ЦБ заявляют, что в дальнейшем ставки могут развернуться и пойти на снижение. Учитывая эту информацию, можно прогнозировать будущие доходности по бондам федерального займа.

Для долговых расписок типа ФД (с фиксированным доходом) величина купона устанавливается только один раз на весь срок обращения. Для гособлигаций с плавающей ставкой купон постоянно меняется.

В качестве примера возьму облигацию ОФЗ 29006. Она предполагает плавающий купон и погашение в 2025 г. Регулярность выплат каждые 182 дня, предыдущий купон был начислен 06.02.2019 по ставке 8,25 % годовых.

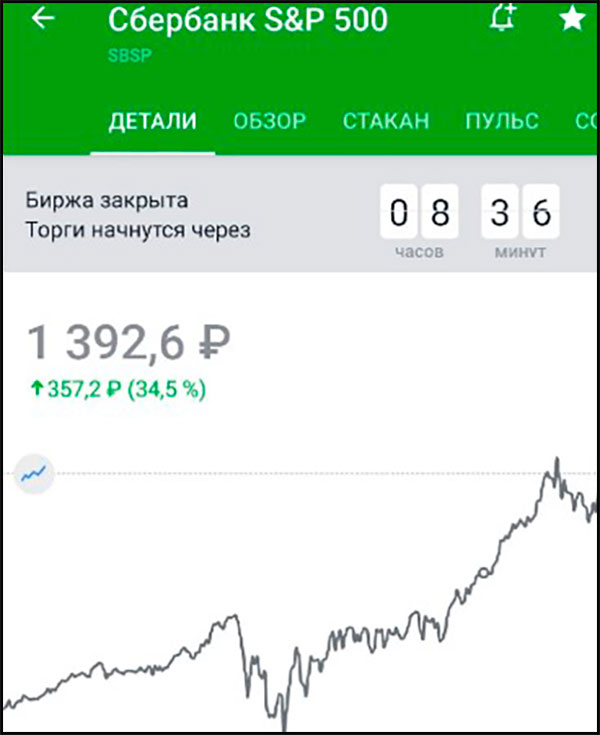

Какова доходность

Купонная доходность по облигациям федерального займа будет на пару процентов превышать ставку по депозитам для физических лиц. Для примера: вклад в Сбербанке в 2018 году гарантировал ставку 5–5,5 % годовых. А ставка по ОФЗ, ориентированным на физические лица, которые предлагал тот же Сбербанк также с приобретением в 2018 году, составляет 7,25 %. К тому же здесь предполагаются более регулярные выплаты, реинвестирование которых поможет физическим лицам увеличить процент заработка от инвестиций в федеральные расписки.

Риски

Среди российских активов облигации федерального займа имеют наивысший рейтинг надежности. Выплаты по ним гарантируются не частными лицами, а государством. Многие инвесторы причисляют такие госбумаги к безрисковым активам.

Облагаются ли налогом

Все виды облигаций федерального займа освобождены от начисления налога на купонный доход. Однако 13 % НФДЛ все же придется уплатить, если имеется прибыль от прироста стоимости тела долговой расписки. Но это относится только к продаже на вторичном рынке и не затрагивает народные ОФЗ, ориентированные на физических лиц.

Выгодно ли покупать

Выгоды приобретения ОФЗ по сравнению с депозитом очевидны. Многие физические лица при прочих равных уже начали предпочитать стандартным депозитам облигации, и это хороший знак для общего финансового менталитета. Более высокая доходность, ликвидность и регулярность выплат, комбинированные с наивысшим уровнем надежности, дает этим инструментам безоговорочное преимущество.

Можно ли покупать на ИИС

Индивидуальный инвестиционный счет – это еще один инструмент, который физические лица начали активно брать на вооружение в настоящее время. На этот счет можно покупать любые типы облигаций федерального займа. С одним лишь ограничением: максимальная сумма пополнения счета в год составляет 1 млн руб.

Где посмотреть список доступных для покупки

Те ОФЗ, которые обращаются на Московской бирже, можно отслеживать через специальные сайты по инвестиционной тематике: rusbonds, cbonds и др. Доступна информации в режиме онлайн через интерактивные терминалы брокеров. Если нужна информация по ОФЗ-Н для физических лиц, которые реализуются только в банковской системе, то ее следует искать в актуальных предложениях банков.

Сколько стоит 1 штука

В большинстве случаев номинал одной облигации федерального займа установлен в размере 1 тыс. рублей. Однако приобретение народных бондов для физических лиц сейчас имеет минимальный финансовый порог в размере 30 тыс. рублей.

Стратегии инвестирования в облигации

Чтобы инвестировать в облигации успешно, необходимо мыслить стратегически. При покупке ценных бумаг нужно обязательно учитывать все их особенности и спецификации. Кроме того, не лишним будет сразу определиться со сроком вложений и целями. Существует пять основных стратегий торговли облигациями, подробнее о которых в таблице.

| Наименование | Описание | Доходность | Уровень риска |

| «Купить и держать» | После приобретения долговые бумаги находятся во владении максимально длительное время | Средняя | Низкий |

| «Лестница» | Покупаются облигации с разным сроком погашения в равных пропорциях (например, от 1 до 10 лет). Выплата номинала производится ежегодно, а рост доходов напоминает подъем по лестнице | Минимальная | |

| «Штанга» | Приобретаются кратко- и долгосрочные бонды. Например, можно купить одну часть бумаг с погашением через 1 год, а другую — через 5 лет | ||

| «Пуля» | Приобретение облигаций производится в любое удобное для инвестора время, но с единой датой погашения. К примеру, если вы хотите через 5 лет накопить на недвижимость, то можете покупать ценные бумаги, как только у вас появляются свободные деньги. При этом в нужную дату вам будет выплачено все | ||

| «Мусорная» | Приобретаются ненадежные бонды с огромным доходом (до 300 % годовых). Часть из них прогорят, а удачные принесут прибыль | Максимальная | Высокий |

Перечень не является закрытым, существуют и другие способы работы с облигациями, например, их комбинирование с акциями и производными инструментами. Выгодно ли покупать ценные бумаги по данным стратегиям? Каждый решает для себя самостоятельно, вложив деньги в ОФЗ на 5–10 лет, вы защитите капитал от инфляции.

Контроль сделки

Инвестиционные идеи

Скрудж МакдакФинамАкции Системы — выше озонового слояОткрытиеПолиметалл — оптимальная точка входаСОЛИДAtea Pharmaceuticals — IPO на злобу дняUnited TradersAbbVie: то, что аналитик прописалФинамСовкомфлот — не взлетим, так поплаваемPravda InvestIPO Unity Software — добавьте в портфель спецэффектовФридом ФинансCisco — отскок близкоБКССамараэнерго: Сургутнефтегаз из мира сбытовСигналы РЦБИнвесторам РАО радоватьсяФинамМосбиржа — бенефициар роста волатильности на рынкахВТБ — Мои инвестицииВо время золотой лихорадки надо покупать лопатыФинамИнвесторы Intel надеются на техподдержкуQBFФармсинтез — ставка на вакцину от коронавирусаЦерихPalo Alto Networks. Нет предела совершенствуФридом Финанс