Облигации: что это такое и как на них заработать

Содержание:

- Какие документы необходимы

- Классификация

- Плагин BIFIT Signer

- Отзывы о пакете услуг «Лёгкий старт»

- Мобильное приложение Московского Индустриального банка

- Определение облигации в российском законодательстве

- Сообщение

- Долговая ЦБ – это разновидность договора займа

- Бухгалтерский баланс (публикуемая форма)

- Выберите кредит

- Депозит или облигации

- Купить ПИФы

- Поясните, что влияет на изменение цены и НКД?

- Стратегия инвестирования

- Видео: что такое облигации

- Виды облигаций

- Основы

- Последние комментарии

- Как выбрать облигации?

- Виды и характеристики ПЦБ

- Сравнение вариантов выплат

- Налоги

- Отзывы и жалобы на отделение Сбербанка по адресу — Архангельск, улица Гагарина 45 (0)

- Где купить

- Преимущества перед банковским депозитом

- Телефон горячей линии банка Россия

- Отзывы и комментарии о сайте: factoring.ltd

- Операционный офис г. Москва (ул. Большая Семёновская)

- Телефон горячей линии ВТБ для физических лиц

- Отзывы

- Где смотреть данные

- Размер уставного капитала

- Контакт-центр банка

- Основные понятия

- Условия потребительского кредитования в Мытищах

- Страхование кредита

- Сколько можно зарабатывать на ценных бумагах?

- Потребительские кредиты — рейтинг 2020

- Что такое народные облигации

- Облигации — самые популярные долговые ценные бумаги

- Открыть брокерский счёт

- Оформить онлайн-заявку на кредит во все банки Кемерово

- Виды облигаций

Какие документы необходимы

Классификация

К долговым ценным бумагам относятся несколько видов инструментов, которые пользуются разной популярностью. Самые распространенные и востребованные среди инвесторов облигации, также популярны векселя.

Основные виды долговых ценных бумаг:

- Вексель – письменно заверенное обязательство одной стороны выплатить другой определенную сумму в срок.

- Облигация – это долговая ценная бумага, которая отображает обязательство эмитента в окончании указанного срока выкупить ее по зафиксированной цене, а на протяжении времени владения ею позволяет получать дивиденды (проценты, дисконт и т.д.).

- Сберегательный сертификат – выпускается кредитными организациями, позволяет получать дивиденды на протяжении времени его действия и предполагает возврат инвестиций в конце срока.

- Казначейское обязательство – бумага похожа на облигацию, но ее финансовое обеспечение реализуется за счет бюджета в то время, как эмитентом является государство.

Плагин BIFIT Signer

Отзывы о пакете услуг «Лёгкий старт»

Мобильное приложение Московского Индустриального банка

Определение облигации в российском законодательстве

В российском законодательстве имеется несколько определений облигации:

• В ст. 816 ГК РФ: облигация — это ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный ею срок номинальной стоимости облигации или иного имущественного эквивалента. Облигация предоставляет ее держателю также право на получение фиксированного в ней процента от номинальной стоимости облигации или иные имущественные права.

• В ст. 2 Федерального закона «О рынке ценных бумаг»: облигация — это эмиссионная ценная бумага, закрепляющая право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право ее владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права. Доходом по облигации являются процент и/или дисконт.

• в ст. 33 Федерального закона «Об акционерных обществах»: облигация удостоверяет право ее владельца требовать погашения облигации (выплату номинальной стоимости или номинальной стоимости и процентов) в установленные сроки.

Как следует из приведенных формулировок, второе определение облигации представляет собой уточнение первого определения облигации в отношении указания на форму выпуска облигации — путем эмиссии и на виды дохода по облигации — процент и дисконт, а третье определение облигации может рассматриваться просто как краткое определение облигации.

Сообщение

Долговая ЦБ – это разновидность договора займа

К долговой все то же, что касается и договора займа, просто условия могут быть немного иными. Ведь речь идет о денежных взаимоотношениях между заемщиком и эмитентом. Бумага представляет собой письменное свидетельство, выданное банком либо иным кредитным учреждением для подтверждения внесения денег.

Процентная прибыль обычно известна заранее, в течение срока существования не меняется. Выпуск облигаций и других бумаг данного типа схож с кредитованием, с той лишь разницей, что тут отсутствует залог и существенно упрощена процедура перехода прав требования.

Схожесть долговых ценных бумаг с займом и подтверждение того, что это действительно разновидность кредита, определяет сама цель выпуска облигаций – для эмитента это способ привлечения дополнительных средств (оформления кредита, по сути) на большой срок на выгодных условиях. Просто тут кредитором выступает не банк, а инвесторы, которые купили долговые ценные бумаги.

В остальном же принцип тот же: вкладчик обязуется не требовать вложенных средств до срока погашения бумаги, эмитент гарантирует возврат денег с процентами в указанную дату. Безопасность такого вложения, как правило, высока, ведь возможность эмитировать ценные бумаги предоставляется после массы проверок эмитента на соответствие нужным требованием, процедура проводится с привлечением определенных структур и регуляторов.

Бухгалтерский баланс (публикуемая форма)

Выберите кредит

Депозит или облигации

Если ставить вопрос: «Что приносит большую прибыль облигации федерального займа или вклад?», то однозначно выгоднее вложиться в облигации.

Но здесь не нужно слепо смотреть только на доходность. Следует просто включить голову и проанализировать несколько других факторов:

- Срок вложений.

- Имеющуюся на руках сумму.

- Преследуемую цель.

- Временные затраты на открытие счета.

Например, на руках у вас есть 30 тысяч рублей и вы планируете вложить их на 3 месяца. В банке вам дают 6% годовых, по облигациям можно получать — 10%. Если перевести в деньги: вклад принесет около 1,5% или 450 рублей. Облигации — 2,5% или 750 рублей. Разница в 300 рублей. Не думаю, что вы готовы ради нескольких дополнительных сотен открывать счет у брокера, переводить деньги, покупать бумаги и потом их продавать. Слишком много лишних движений за такую ничтожную дополнительную прибыль.

Или, у вас есть 10 000. Можно вложить на несколько лет. Разница в годовой доходности в процентах может составить 30-50 и даже 100%. Очень хорошо. Но в абсолютной прибыли мы опять видим не очень существенное различие. Опять буквально пару сотен рублей сверху при вложениях в облигации.

Поэтому перед принятием решения нужно взвесить все за и против.

Купить ПИФы

Если вам не хочется разбираться в торговых программах или искать нужную бумагу, можно инвестировать средства в облигации через управляющую компанию (УК). Для этого достаточно купить пай в ПИФе (паевой инвестиционный фонд). ПИФ представляет из себя большой портфель с облигациями компаний из разных отраслей. Всю головную боль возьмёт на себя управляющий.

Сами управляющие утверждают, что вкладывать средства в облигации через них не только удобнее, но и выгоднее, чем самостоятельно, ведь за средствами присматривает профессионал.

«Прошлый год был очень успешным для рынка облигаций, и доходность облигационных ПИФов составила 13-14%», – рассказывает аналитик УК «Альфа-Капитал» Андрей Шенк.

Впрочем, ни один управляющий не может обещать гарантированную доходность, поэтому заработать на ПИФе можно как больше, так и меньше, чем на самостоятельно купленных облигациях.

Из суммы дохода нужно вычесть комиссии, которых в случае с управляющими компаниями гораздо больше, чем в случае с брокерами. Добавляется комиссия на управление (1-2% от активов фонда), скидки/надбавки, которые уплачиваются инвестором в момент покупки/погашении паев фонда. Всего от полученной прибыли придётся отнять ещё около 1,5-2% за управление и погашение пая. Впрочем, пай так же можно положить на ИИС и получить налоговый вычет в размере тех же 13% годовых.

Поясните, что влияет на изменение цены и НКД?

Стратегия инвестирования

Видео: что такое облигации

Виды облигаций

Долговые обязательства классифицируются по разным основаниям: эмитенту, типу дохода, сроку обращения, конвертируемости, валюте, целям выпуска, инвестиционной привлекательности и рейтингу.

По эмитентам:

- Государственные облигации — это долговые обязательства с государственной гарантией для покрытия бюджетного дефицита.

- Муниципальные облигации.

- Корпоративные облигации.

По типу дохода:

По конвертируемости:

- Конвертируемые облигации — это вариант долгового инструмента при наличии фиксированной процентной ставки, который обеспечивает право обменять облигации на акции или иные ценные бумаги эмитента по предварительно согласованной цене (цена конвертирования) и не ранее обусловленной даты.

- Неконвертируемые. Облигации федерального займа (ОФЗ) — долговые обязательства, выпускаемые Министерством финансов Российской Федерации.

Для зарубежных рынков осуществляется выпуск еврооблигаций. Это долговые ценные бумаги, которые номинируются в иностранной валюте. Так, например, Министерство финансов Российской Федерации выпускает еврооблигации, номинированные в американских долларах.

Основы

Описание того, как работает облигация, похоже на рассказ о механизме действия банковского вклада. Человек передает фиксированную сумму юридическому лицу на установленный период. В течение этого времени он будет получать оговоренный доход, а по его окончании вернет свои деньги.

Однако существует ряд ключевых различий:

- Если человек захочет разорвать сделку ранее, он может столкнуться с тем, что на бирже нет желающих выкупить его активы. Также может произойти изменение цены, вследствие которого он вернет не все вложенные деньги.

- Из определения облигации как долгового обязательства складывается впечатление, что человек в дату погашения обязательно получит всю вложенную сумму. Однако стоимость актива может превышать его номинал. Приобретая бумаги по такой цене и удерживая их до погашения, человек теряет часть вложенных денег.

- К этому виду финансового инструмента неприменимо понятие капитализации.

Последние комментарии

Как выбрать облигации?

Несмотря на преимущества долговых обязательств как инвестиционного инструмента, частные лица весьма неохотно вкладывают в них свои средства. Подобная пассивность объясняется тем, что для успешного размещения капитала нужно тщательно разобраться в многочисленных экономических понятиях, характеристиках облигаций, изучить все нюансы. Упростить выбор ценных бумаг для инвестирования можно путем оценки нескольких основных показателей, в перечень которых входят:

- Общее состояние рынка. Нужно оценить обстановку в различных секторах экономики и изучить происходящие в них процессы. Например, до недавних пор металлургия считалась чрезвычайно доходной отраслью, однако после введения санкций многие крупные предприятия столкнулись с серьезными финансовыми трудностями;

- Дата погашения. Для инвестирования при растущей ставке рефинансирования лучше выбирать облигации с коротким сроком обращения. При снижении ставок, напротив, целесообразно зафиксировать доход на продолжительный период времени;

- Надежность. Самыми надежными считаются государственные и муниципальные облигации — возврат средств по этим ценным бумагам гарантирован государством. При покупке корпоративных облигаций необходимо изучить финансовую отчетность эмитента и ознакомиться с общим положением дел на предприятии;

- Ликвидность. Желательно иметь возможность продать облигации на бирже при первой же необходимости. Поэтому нужно оценить дневной объем торгов и частоту сделок по интересным для инвестора ценным бумагам;

- Доходность. Чистая купонная доходность облигации может отличаться от доходности к погашению. Поэтому инвестору, не планирующему продавать ценную бумагу до момента возврата займа, нужно смотреть на второй показатель, в значительной степени определяемый рыночной ценой долгового обязательства;

- Дюрация. Говоря простыми словами, дюрация облигации — это срок окупаемости вложений в ее покупку. В течение этого периода времени инвестор, получающий суммарный доход от купонных выплат и колебаний курса ценной бумаги, полностью возмещает затраченные на ее приобретение средства. Данный показатель применяется для оценки привлекательности инвестирования в облигации разных видов с разными показателями доходности.

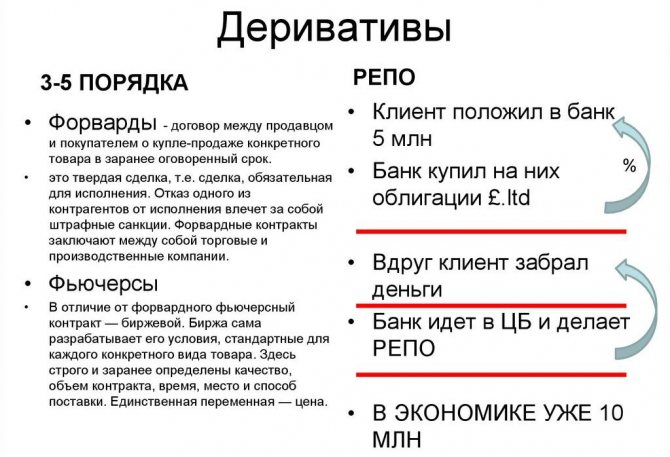

Виды и характеристики ПЦБ

Рассмотрю производные инструменты рискованного финансового рынка.

Форвард

Исторически это первая разновидность производного финансового инструмента.

Форвард – это контракт:

Ценные бумаги, товар, валюта являются базисным активом.

Фьючерс

Сравните определение фьючерса – это биржевой контракт на поставку товара в отдаленный момент времени и по рыночной цене.

Основные особенности этого производного финансового инструмента:

- Все условия, кроме цены, определяются биржей.

- Условия неизменны.

- Контракт должен быть исполнен при наступлении соответствующей даты, если не закрыт ранее.

- До истечения срока действия фьючерс можно закрыть обратной сделкой.

Опцион и опционное свидетельство

На рынке торгуют не только товаром, но и правом купить/продать товар. Покупатель права самостоятельно принимает решение о выполнении договора. Производные ценные бумаги, продающие права, называются опционами.

Опционы делятся на:

- call – опцион на право покупки;

- put – опцион на право продажи.

Чтобы торговать опционами, нужно разобраться в классификации этих производных ценных бумаг. По стилю выделяют:

- Европейский: право исполнить/отказаться возникает в момент окончания срока действия контракта.

- Американский: исполнить/отказаться от своих прав можно в любой день до окончания контракта.

- Экзотический (азиатский): возможно все – любые манипуляции с премиями, условиями возврата.

По типу:

- In-the-money option (при деньгах) – цена выгодна настолько, что при его немедленном исполнении опцион принес бы прибыль даже с учетом премии.

- At-the-money option (при своих) – при немедленном исполнении опциона покупатель попадает в точку безубыточности (нет ни прибыли, ни убытков).

- Out-of-the-money option (без денег) – цена невыгодна в любом случае.

Опционное свидетельство подтверждает право владения опционом на определенный период (конкретную дату).

Коносамент и варрант, складское свидетельство

Эти производные ценные бумаги относятся к товарным коммерческим.

Предполагают в качестве исполнения:

- выдачу определенного товара;

- выдачу неденежного движимого имущества.

Коносамент – практически товарно-сопроводительная накладная, используемая при перевозке грузов водным транспортом. Если производная ценная бумага выдана капитаном, по ней можно получить груз в определенном порту непосредственно с судна.

Морская и речная перевозка – самые дешевые, но длительные. Поэтому коносамент отсылается часто в нескольких экземплярах продавцу, чтобы он мог распоряжаться товаром, пока тот в пути.

Складское свидетельство выдается собственнику в момент приема товара на складское хранение. Пока товар находится на складе, благодаря этой производной бумаге он может поменять владельца несколько раз.

Варрант – сертификат на ценовые активы. Дает право покупки ценных бумаг (пакет) по номинальной оценке до выпуска

Обратите внимание: варранты в РФ относят к ценным бумагам (Гражданский Кодекс РФ, ст. 912), потому что его второе назначение – залоговое свидетельство, используемое при хранении товара

Права

Упомяну также производные ценные бумаги – депозитарные расписки, подтверждающие право собственности на акции, облигации и другие ценные бумаги. Выдаются депозитарием.

Своп

Очень интересная производная ценная бумага – своп-контракт по обмену кредитными рисками.

Риски могут быть также:

- Валютными. Свопы обычны при покупке валюты с обязательным обратным выкупом между Центральными банками.

- Процентными. Обмен рисками, например между банками, изменения процентных ставок по кредитам.

- Дефолтными. Сторона принимает на себя риск дефолта по займу в обмен на всю прибыль по нему.

Понятие «своп» стали использовать в 80 гг. XX в. Самым первым появился дефолтный, поэтому объясню работу дериватива на нем.

Сегодня своп – чисто спекулятивный инструмент, где покупатель периодически выплачивает продавцу доход (проценты) в обмен на компенсацию, связанную с дефолтом. Фактически своп превратился в пари, где спор ведется о дефолте по какому-либо кредитному обязательству.

Сравнение вариантов выплат

Налоги

Доход, полученный по корпоративным облигациям в виде купонной выплаты, облагается налогом по ставке 13%. Исключением являются бумаги, выпущенные после 01.01.2017 г.

По ним будет удерживаться налог 35% в случаях, когда:

- была произведена выплата купона, процентное значение которого превышает ключевую ставку более чем на 5 пунктов;

- облигация была продана, и человек получил накопленный купонный доход.

Кроме того, управляя портфелем, нужно помнить, что покупая бумагу с накопленным купоном, инвестор компенсирует его размер предыдущему владельцу. Когда впоследствии он получит выплату купона, то налог будет удержан со всей суммы, а не с фактического дохода. Это обстоятельство повышает эффективную ставку налогообложения и снижает прибыль.

Аналогичный доход по ОФЗ и муниципальным облигациям не облагается налогом.

Положительная разница между ценой покупки и продажи или номиналом погашения бумаги облагается налогом вне зависимости от эмитента и даты выпуска.

Отзывы и жалобы на отделение Сбербанка по адресу — Архангельск, улица Гагарина 45 (0)

Где купить

Частные инвесторы могут купить облигации федерального займа:

- На МосБирже. Для этого надо открыть брокерский счет (делается за 10 минут онлайн) и перевести на него деньги. В торговом терминале, доступ к которому вам даст брокер, выберите ОФЗ для покупки. Через пару нажатий кнопок ваш портфель пополнится гособлигациями. Полученные купоны и погашаемая в конце срока номинальная стоимость могут поступать на брокерский счет или на указанный в договоре банковский счет. Далее уже вам решать, что с ними делать: потратить на какие-то цели или реинвестировать в покупку новых ценных бумаг.

- В банке. Это касается покупки народных облигаций. Сегодня их имеют право продавать: Сбербанк, Промсвязьбанк, ВТБ и Почта Банк. Например, в Сбербанке это можно сделать в отделении банка или через Сбербанк Онлайн. Открываете брокерский счет, устанавливаете приложение для онлайн-торговли “Сбербанк Инвестор” и покупаете народные облигации.

Заработать на гособлигациях можно так же, как на любых других. За счет продажи дороже, чем купили, и на получении купонов (несколько раз в год). Но я бы не рассматривала ОФЗ в качестве спекулятивного инструмента. Не тот доход. Он всего на 1 – 2 % выше банковского депозита, а рыночная стоимость иногда выше номинала. Самый оптимальный вариант – это дождаться погашения.

Посмотреть список облигаций и текущие котировки можно непосредственно на Московской бирже. Кроме этого, инвесторы пользуются удобными сервисами-агрегаторами, например, rusbonds.ru. Там, установив фильтр, можно проанализировать такие важные параметры, как дата погашения, размер купона, цена и доходность к погашению в одной таблице.

Преимущества перед банковским депозитом

Вкладчик банковского учреждения вносит денежные средства на депозит под процентную ставку, установленную банком. После того как финансы внесены на счет, ничего дополнительно делать не требуется. Вкладчик систематически получает выплаты процентов тем способом, который он выбрал, а когда действие депозита завершится – всю все перечисленные на счет деньги обратно. Опасность невозврата минимальна. Агентство страхования вкладов, защищающее депозиты, гарантирует это для вложений до 1 400 000 рублей.

При облигационных инвестициях вкладчик выбирает компанию-посредника, открывает брокерский счет и приобретает бумаги. Хоть процесс немного сложнее, у долговых бумаг перед вкладом в кредитном учреждении есть свои преимущества. Они заключаются:

- В степени доходности облигаций. Они имеют более высокую прибыльность, как в рублях, так и в валюте.

- В гарантии прибыли. Выпуск ценных бумаг идет с фиксированной либо изменяющейся ставкой, но поменять условия во время действия облигации нельзя.

- В низком входном пороге. Даже у мелкого вкладчика есть возможность подобных инвестиций.

- В накопленном купонном доходе. Если инвестор решит продать долговые бумаги, он в любом случае останется с прибылью. Вкладчику, досрочно закрывающему депозит, доход за отчетный период не выплачивается.

- В продолжительности вложений. Выпуск долгосрочных бумаг осуществляется на период 10–30 лет.

Вклад в кредитном учреждении отличается от долговых бумаг тем, что первый застрахован государством на 1 400 000 рублей. Однако можно купить государственные долговые бумаги, то есть по факту занять денег государству. Вклад такой не будет застрахован, однако все инвестированные средства будут находиться у государственных структур, следовательно, отсутствие выплат станет возможным, лишь если начнутся серьезные денежные проблемы.

Телефон горячей линии банка Россия

Возникшие вопросы по обслуживанию в банке можно решить, связавшись с клиентской поддержкой:

- 8 (800) 500-33-22 (звонок бесплатный по России с любых телефонов);

- 8 (800) 100-11-11 (бесплатно).

Служба функционирует круглосуточно. В решении вопроса помогут опытные специалисты банка. Все решится быстро.

Если ваш вопрос несрочный, можно связаться с банком другими способами:

- по электронной почте ;

- воспользоваться услугой обратный звонок;

- через социальные сети, задав свой вопрос в официальной группе.

Отзывы и комментарии о сайте: factoring.ltd

Операционный офис г. Москва (ул. Большая Семёновская)

Телефон горячей линии ВТБ для физических лиц

Физическое лицо может получить интересующую информацию у оператора по следующим номерам горячей линии:

Загрузка …

Отзывы

Где смотреть данные

Вся информация по текущим параметрам облигация на рынке доступна в торговом терминале. Когда вы заключите договор с брокером, у вас будет доступ на фондовый рынок. В программе удобно сортировать и находить нужные бумаги по заданным условиям (доходность, размер и дата выплат купонов, текущая стоимость, длительность и многое другое).

На картинке отсортированы ОФЗ по текущей доходности, для быстрого выбора наилучших условий.

Текущая доходность по государственным облигациям

Также есть несколько сайтов, специализирующихся именно на облигациях. Там тоже много чего можно найти. От котировок, до последних новостей. Есть специальные условия по подбору интересных бумаг. Можно посмотреть текущие доходности, ближайшие выплаты по купонам, а также планируемые новые эмиссии.

Список сайтов по облигациям:

- rusbonds.ru

- cbr.ru

- cbonds.ru

Часть функционала платная и доступна только по подписке. Но базовая информация, которой вполне достаточно для обычных инвесторов в бесплатном доступе.

Размер уставного капитала

Контакт-центр банка

Основные понятия

Номинальная стоимость облигации (нарицательная стоимость) – величина денежной суммы, указанная на облигации, которую эмитент берет взаймы и обещает выплатить по истечении определенного срока (срока погашения).

Купонная процентная ставка – отношение суммы выплачиваемых процентов к номинальной стоимости облигации. Чем выше купонная процентная ставка, тем выше рыночная стоимость облигации.

Доход, выплачиваемый по облигации, называется процентом (купоном). Доход устанавливается в определенном проценте к номиналу облигации и может быть, либо фиксированным (чаще всего), либо плавающим, либо меняющимся во времени.

Условия потребительского кредитования в Мытищах

Страхование кредита

Сколько можно зарабатывать на ценных бумагах?

Основную прибыль, владельцы бумаг получают в виде купонного дохода.

Выплаты производятся раз в квартал, полгода, год, в зависимости от облигации. Основная масса обращающихся бумаг выплачивает купон 2 раза в год.

Деньги автоматически поступают на ваш счет. И можно сразу же распоряжаться ими по своему усмотрению.

Доходность напрямую зависит от текущей процентной ставки в стране. Прибыль по облигациям немного превышает ее. На 10-20% и выше, в зависимости от бумаги. ОФЗ, как самые надежные, дают меньше прибыли, корпоративные бумаги (Газпром, Роснефть, Сбербанк) — чуть больше. Бумаги более мелких компаний — еще выше.

Более простой способ, примерно узнать, сколько можно заработать покупая долговые бумаги — это посмотреть текущие процентные ставки по банковским вкладам. Нас интересуют только крупнейшие банки страны — ВТБ, Сбербанк.

Если взять для примера Сбербанк, то разница в доходности между вкладами и его же облигациями, обращающимися на бирже составляет 1,5-2 раза.

Не смотрите на самые выгодные вклады с высокой процентной ставкой. Они созданы для привлечения внимания клиентов. Для получения максимально возможного процента — нужно открыть вклад на сумму от нескольких сотен тысяч или 1-2 миллиона.

Смотрите на средние вклады, с минимальной суммой внесения 30-50 тысяч рублей. Умножайте процентную ставку в 1,5-2 раза и вот вам примерная доходность облигаций.

Потребительские кредиты — рейтинг 2020

Что такое народные облигации

Есть еще один вид гособлигаций – народные.

Сейчас в обращении 4-й выпуск: № 53004RMFS. ОФЗ-Н можно купить до 25.02.2020. Рассмотрим особенности народных облигаций:

- Цена бумаги фиксированная. Информация о ней размещена на официальном сайте Минфина. На момент написания статьи (24.12.2019) цена – 1 028,6 руб. (102,86 % от номинала), накопленный купонный доход – 20,3 руб. и доходность к погашению – 6,01 %. Процент чуть выше среднего процента по депозитам (вклад в банке сейчас принесет примерно 4 – 5 %).

- Минимальное количество покупки – 10 штук, максимальное – 15 000 штук.

- ОФЗ-Н вы не купите на ИИС, но сможете передать по наследству.

- Облигации можно продать в любое время, но не выше, чем за номинальную стоимость, т. е. 1 000 руб.

- Выплата купонов осуществляется 2 раза в год, а погашение – в день, обозначенный Минфином, через 3 года после выпуска, а именно 31.08.2022.

- Комиссии с покупателя за покупку и продажу народных гособлигаций банками не взимаются.

Размер и даты выплаты купонов:

| Дата выплаты | Купонный доход, % | Купонный доход, руб. |

| 4.03.2020 | 6,5 % | 32,77 |

| 2.09.2020 | 7 % | 34,9 |

| 3.03.2021 | 7,05 % | 35,15 |

| 1.09.2020 | 7,1 % | 35,40 |

| 2.03.2022 | 7,25 % | 36,15 |

| 31.08.2022 | 7,35 % | 36,65 |

Однозначного мнения экспертов, стоит ли покупать ОФЗ-Н, нет. Выскажу свое. Открыть брокерский счет сегодня не сложнее, чем депозит в банке. Пополнить можно онлайн. Необязательно осваивать сложные торговые терминалы по типу Quik, чтобы торговать на бирже. Почти все крупные брокеры выпустили собственные мобильные приложения и программы для компьютера. Они простые и понятные в использовании. Один раз совершите покупку любой ценной бумаги, и больше не возникнет вопросов, как это делать.

Имея собственный брокерский счет, а еще лучше – ИИС, вы получите доступ ко всем облигациям и акциям, которые торгуются на бирже. Выбор большой, в том числе и по ОФЗ. Можно подобрать бумаги с намного более привлекательными условиями, чем Минфин разработал для народных облигаций. Я для выбора и анализа пользуюсь сервисом rusbonds.ru.

Облигации — самые популярные долговые ценные бумаги

Для многих инвесторов долговые ценными бумагами ассоциируются исключительно с облигациями. Их широкая популярность связана с тем, что большинство из них котируются на фондовой бирже, а значит они доступны для широкого круга инвесторов. Например, любое физическое лицо может стать кредитором для государства, купив любой выпуск ОФЗ.

Примечание

ОФЗ — облигации федерального займа, гособлигации. Номинальная цена ОФЗ — 1000 рублей. Низкая цена позволяет любому гражданину вложиться в них.

Держателям облигаций полагается прибыль в виде купонного дохода. Этот механизм очень напоминает принцип банковский вкладов с периодической выплатой процентов.

Вклад и облигация — в чём отличия, что выгоднее;

Существуют следующие виды начисления купонного дохода:

- Постоянный (заранее определяется на весь срок действия);

- Переменный (после какой-то выплаты происходит перерасчёт в зависимости от рыночной конъюнктуры);

- Бескупонный (заработок идёт за счёт низкой цены покупки и дальнейшей продажи по высокой);

Купонные выплаты происходят у большинства компаний 2 раза в год. Но некоторые эмитенты платят чаще: раз в квартал и даже ежемесячно. Все гособлигации делают выплаты 2 раза в год.

Пример облигации

Выпуск ОФЗ на 3 года с постоянным купонным доходом 8% годовых и выплатой процентов 2 раза в год. Получается, что каждый доходность каждого купона 4%.

По истечению времени выпуска (экспирации) эмитент выкупает у держателей весь выпуск по номинальной цене и выплачивает процентный доход. В ходе биржевых торгов стоимость облигаций может быть, как выше, так и ниже номинала.

Облигации выпускаются на разные сроки:

- Краткосрочные (до 3 лет);

- Среднесрочные (от 3 до 10 лет);

- Долгосрочные (от 10 лет);

По мере приближения даты экспирации долгосрочные переходят в класс среднесрочных, а далее и краткосрочных.

Для инвесторов облигации являются хорошим способом зафиксировать доходность на долгий срок. За счёт высокой ликвидности и возможности не потерять накопленные проценты, этот тип долговых ценных бумаг является очень привлекательным.

Более подробно про этот вид долговых ценных бумаг читайте в статьях:

На последок, ещё пару важных нюансов.

Особенности некоторых выпусков

С одной стороны облигации являются крайне простым вариантом для заработка, но есть кое-какие нюансы, которые стоит изучит.

Например, по некоторым выпускам может быть предусмотрена оферта. Это право досрочного выкупа. Существует два вида оферты: принудительная и добровольная. На российском рынке таких ценных бумаг мало

Инвестору стоит обращать внимание на эту возможность. Чаще всего от обратного выкупа выигрывает эмитент

Ещё есть облигации с амортизацией. По заранее известному графику выплачивается часть номинальной стоимости. С одной стороны, это может показаться довольно удобно, но для крупных инвесторов амортизация не является привлекательным моментом. Такие выпуски обычно имеют небольшую премию к доходности (более прибыльны) по сравнению с аналогичными без неё.

Одним из важнейших преимуществ облигаций является высокая ликвидность. Можно продать ценные бумаги в любой момент, не потеряв накопленные проценты.

Открыть брокерский счёт

Приобрести облигации можно, открыв счёт в брокерской компании. Для этого нужно сначала выбрать брокера. Полный список можно посмотреть на сайте Московской биржи.

Для заключения договора потребуется паспорт. Брокер откроет брокерский счёт и поможет установить торговую программу на компьютере, а также объяснит, как купить ту или иную бумагу.

Брокер зарабатывает на комиссиях клиента от торговых операций. Чтобы не переплачивать, необходимо попросить подобрать тариф под конкретные нужды. Сообщите, что намерены совершать минимальное количество сделок, то есть купить, а через год-два продать бумагу. Облигацию можно приобрести через личный кабинет после того как у вас на компьютере будет установлено торговое приложение, следуя инструкциям брокера. Когда вы решите забрать средства – сообщите брокеру об этом желании. Деньги перейдут с брокерского счёта на банковский, а оттуда их можно снять в кассе или через банкомат.

Комиссия за куплю/продажу облигаций составляет от 0,025% от суммы сделки. Также нужно платить 100-177 руб. в год за хранение бумаг в депозитарии. Дополнительную небольшую сумму придётся заплатить за вывод денежных средств (примерно 10-50 руб.). Размер комиссий зависит от брокера и сумм сделок.

Оформить онлайн-заявку на кредит во все банки Кемерово

Виды облигаций

Общие положения

Облигации можно классифицировать по любому их признаку: эмитенту, сроку обращения, типу дохода, конвертируемости, валюте (в том числе и по отношению к эмитенту; см. напр. еврооблигация), целям выпуска (см. напр. инфраструктурная облигация, военный заём), инвестиционной привлекательности и рейтингу (см. рейтинг облигаций).

По эмитентам

- Государственные облигации (англ. Government bonds) или суверенные облигации (англ. Sovereign bonds) — ценная бумага, эмитированная с целью покрытия бюджетного дефицита от имени правительства или местных органов власти, но обязательно гарантированная правительством.

- Муниципальные облигации — облигации, выпускаемые городскими, местными властями в виде займа под муниципальную собственность с целью финансирования различных проектов. Обычно доход от муниципальных облигаций освобожден от государственного и местного налогов.(англ. Municipal bonds).

- Корпоративные облигации (англ. Corporate bonds).

По конвертируемости

- Конвертируемые облигации — долговой инструмент с фиксированной процентной ставкой, дающий держателю право обменять облигации и купоны на определённое число обыкновенных акций или других долговых инструментов данного эмитента по заранее оговоренной цене (цена конвертирования) и не раньше предварительно установленной даты. После конвертирования облигация прекращает существование, а вместе с ней и долговое обязательство эмитента. Конвертируемые облигации выпускают и правительства, и компании.

- Неконвертируемые облигации.