Оценка квартиры для ипотеки

Содержание:

- Выбор банка для оформления ипотеки

- Выбор организации для оценки

- Методы оценки

- Зачем нужна оценка квартиры для ипотеки

- Как создать пассивный доход и выйти на большую пенсию за 1 год

- Требования к отчету об оценке

- Платит тот, кто покупает

- Report Error

- Процедура проведения

- Что такое завышение и его помощь с обходом первого взноса

- Как происходит оценка для ипотеки?

- Поиск рецептов

- Что делать, если нужно сделать оценку в компании, которая не аккредитована

- Какие документы необходимы?

Выбор банка для оформления ипотеки

Пожалуй самая сложная задача для потенциального заемщика. Чтобы выбрать кредитора для получения ипотеки, необходимо ознакомиться с предложениями разных структур. Рекомендуем изучить:

- процентные платежи по ипотеке;

- размер комиссии за оформление и выдачу кредита;

- порядок оценивания залога и кто выполняет оценочные услуги;

- необходимость страхования имущества, жизни и здоровья заемщика;

- требуется ли поручительство, нотариальные услуги;

- кто несет расходы по регистрации залога в Росреестре;

- сумму займа, при которой банк-кредитор потребует дополнительные гарантии возврата.

Но бывает так, что кредитор выбран, подготовлены и поданы документы. Но на заседании кредитная комиссия отказала. Не стоит отчаиваться, в этом случае нужно подать пакет на рассмотрение других банков.

Выбор организации для оценки

Согласно законодательству, оценка квартир производится специализированными организациями, имеющими лицензию на осуществление подобной деятельности.

Выбор конкретной фирмы – право заёмщика, и только он вправе решать, с кем заключать договор. Но в данной ситуации существую некоторые нюансы.

Немаловажно обратить внимание на то, кто делает оценку квартиры при ипотеке. У каждого банка существуют аккредитованные компании, с которыми они сотрудничают и мнению которых доверяют. Отказаться от компаний, рекомендуемых банком – право заёмщика

При этом мотивами подобных действий может быть недоверие к их расчётам

Отказаться от компаний, рекомендуемых банком – право заёмщика. При этом мотивами подобных действий может быть недоверие к их расчётам

У каждого банка существуют аккредитованные компании, с которыми они сотрудничают и мнению которых доверяют. Отказаться от компаний, рекомендуемых банком – право заёмщика. При этом мотивами подобных действий может быть недоверие к их расчётам.

Кредитор всегда стремится занизить стоимость объекта, чтобы в случае его продажи вернуть не только выданные средства, но и проценты.

Целью заёмщика, напротив, является указание в отчёте цены, максимально приближенной к требованиям продавца квартиры, так как при заниженной стоимости объекта кредитных средств не хватит на оплату. Разницу покупателю придётся выплачивать из собственных накоплений.

Воспользоваться услугами аккредитованного банком оценщика – наиболее целесообразный вариант по следующим причинам:

- Банк доверяет данной организации и примет их отчёт без претензий.

- Рассмотрение заявки произойдёт в кратчайшие сроки. Компания, не входящая в список сотрудничающих с банком, будет проверяться службой безопасности, а это потребует дополнительных затрат времени.

Если же заёмщик всё-таки решил подобрать компанию самостоятельно, необходимо учесть следующие моменты:

- Репутация выбранной организации.

- Время её работы в качестве оценочной компании.

- Отзывы и рекомендации клиентов.

Выбранная компания должна входить в СРО, иметь лицензию, производить взносы в фонды СРО. Не стоит принимать решение, основываясь на стоимости услуг компании, поскольку дороговизна договора не является залогом качества работы.

Организация должна иметь полис страхования ответственности на сумму от трёхсот тысяч рублей, который в случае ошибок позволит компенсировать ущерб.

Обязательно стоит предварительно ознакомиться с формами договоров и отчётов, выполняемых компанией, и оценить их на соответствие нормативным документам.

Удобен вариант выбора компании, которая сотрудничает сразу с несколькими банками. В этом случае выполненный документ, при отказе в одном банке, можно будет предоставить в другой, и получить на его основе кредит.

Кандидатуру оценщика, перед подписанием с ним договора и оплатой его услуг, стоит согласовать с банком. В случае наложения банком запрета, можно потребовать предоставление письменного, мотивированного отказа.

Если причины отказа не объективны, заёмщик может обратиться в суд с иском о признании результатов оценки.

При положительном решении суда банк обязан будет признать результаты оценки и выдать заёмные средства по кредитному договору.

Методы оценки

Занимаясь экспертизой, оценщик может использовать в своей работе несколько методов для определения ликвидной и рыночной стоимости жилья. Наиболее распространенный метод — сравнительный. В этом случае объект оценивается с точки зрения закрытых сделок на рынке подобного жилья.

Правда оценочные суждения выносятся с учетом определения поправочных коэффициентов. Они рассчитываются исходя из разницы различных существенных показателей жилья: новизна дома, размер жилой площади, качество отделки, удаленность постройки от значимых объектов городской инфраструктуры и т. д. Этот метод также называют рыночным.

Второй по популярности способ, который оценщик использует в своей работе — затратный. В данном случае производится подсчет расходов для постройки идентичного объекта.

Третий, наименее применимый метод (когда причина оценки квартиры — ипотека) — доходный. В этом случае предполагается какой потенциальный доход принес бы объект недвижимости, если бы, например, использовался для съема или с другими назначениями, целью которых является выручка.

При использовании сравнительного метода определяется рыночная стоимость жилья, а при затратном — ликвидная. Обычно рыночная и ликвидная цена отличаются не значительно, но бывают случаи, когда разница ощутима. Например, в квартире сделан очень дорогой ремонт из высококачественных стройматериалов, но при этом дом, в котором она находится, относится к старому фонду и расположен в отдаленном от центра районе города. В этом случае рыночная стоимость будет намного превышать ликвидную.

Также обязательно учитываются следующие факторы:

- престижность и экологичность района;

- наличие поблизости остановок, школ, дет. садов, поликлиник, торговых центров и прочей инфраструктуры;

- новизна дома, состояние отделки, подъездов, перекрытий;

- из каких материалов построено здание;

- количество этажей в доме;

- обустроенность и облагороженность двора.

Касаемо самой квартиры берется во внимание следующее:

- площадь;

- количество комнат и их месторасположение (планировка);

- состояние отделки и коммуникаций;

- этаж;

- отсутствие или наличие видимых и скрытых дефектов или поломок.

Зачем нужна оценка квартиры для ипотеки

Выше уже говорилось о том, что оценка недвижимости для ипотеки обязательна. От неё не получится отказаться, поскольку она предусмотрена принятым законодательством. Требования проводить независимую проверку прописаны в положениях закона.

Если заострить внимание именно на причинах проведения оценочных работ, окажется, что их несколько:

- получение стоимости жилья для минимизации рисков банком;

- исключение возможности покупки ветхого или обременённого судом здания;

- контроль соответствия реального положения дел тому, что указано в технической документации.

То есть, оценщики должны указать, насколько обосновано приобретение выбранного жилища, и уточнить, не несёт ли заключение сделки дополнительные риски.

Кому может понадобиться

Следующий вопрос, в котором требуется разобраться, должен прояснить, кто заинтересован в контроле приобретаемой недвижимости.

И в данном случае требуется упомянуть 2 стороны:

- кредитное учреждение, которое обязано снизить риск потери финансов к минимуму;

- клиент (заёмщик), получающий возможность убедиться, что сделанный им выбор не приведёт к скорой утрате имущества по независящим от него обстоятельствам.

Продавец – нейтральная сторона, не проявляющая прямой заинтересованности в процессе, но обязанная участвовать в нём, поскольку без собственника получить заключение эксперта не получится.

Важность процедуры для банка

Наиболее заинтересован в контроле банк. Это вызвано огромными финансовыми рисками, на которые он идёт, оформляя ипотечный кредит. Учитывая, что суммы обычно исчисляются миллионами, финансовая компания хочет убедиться, что сумеет возместить убытки, если должник окажется неплатёжеспособным. Для этого потребуется продавать заложенную недвижимость на конкурсной основе. То есть, цена реализации окажется ниже рыночной. Именно поэтому итоговый размер займа оказывается ниже оценочной стоимости, а сама процесс обязательный для всех заёмщиков.

Методы оценки

На текущий момент эксперты используют 3 алгоритма определения цены объекта:

- сравнительный анализ, подразумевающий поиск квартир с аналогичными условиями корректировку стоимости, исходя из особенностей строения и адреса, где расположен дом;

- затратный подход, учитывающий потенциальные расходы, необходимые для постройки аналогичного строения;

- доходный анализ, выражающий потенциальную прибыль от коммерческого использования недвижимости.

Для покупки жилья наиболее приемлем первый упомянутый подход, хотя, если он окажется дополнен другими, отчётность получится полнее.

Кто оценивает квартиры

Учитывая важность процесса и ответственность оценщика перед заказчиком, законодательством установлены специальные требования к экспертам. Если не углубляться в подробности, окажется, что право на оценивание даётся:

- на основании диплома о соответствующем образовании;

- при наличии лицензии;

- и присутствию у специалиста разрешения на проведение работ.

Как создать пассивный доход и выйти на большую пенсию за 1 год

Требования к отчету об оценке

Срок действия отчета – 6 месяцев. Вся информация, которая приводится в отчете и влияет на стоимость квартиры должна быть подтверждена расчетами, документами, экспертным мнением и другими источниками, признанными существенными для определения стоимости объекта.

Банки рекомендуют выполнять следующие требования:

- Описание квартиры должно ссылаться на документы, в которых отражены количественные и качественные характеристики объекта.

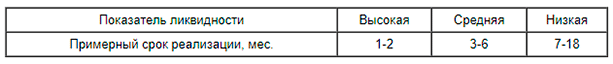

- При анализе рынка недвижимости оценщик должен доказать ликвидность оцениваемой квартиры. Поэтому нет смысла описывать рынок Москвы, если объект оценки находится, например, в Тверской области.

- Обязательно должны быть фотографии дома, прилегающей территории, всех помещений квартиры, подъезда. Снимки должны быть информативные, высокого качества.

- Оценщик должен обосновать, почему не использовал при определении стоимости другие подходы.

- В отчете по анализу объектов-аналогов они должны быть представлены на карте, чтобы можно было оценить их близость к оцениваемой квартире.

- На все найденные аналоги должны быть даны прямые ссылки (например, ссылки на объявления на Авито, ЦИАН) с контактными данными продавца. К приложению прикладываются копии объявлений, чтобы эксперт смог проверить исходные данные.

Полученная в результате анализа и расчетов рыночная стоимость квартиры послужит ориентиром для банка в сумме выдаваемого вам кредита. Она не может быть больше оценочной стоимости квартиры. Иногда случается, что выбранное вами жилье оценили ниже, чем просят за него продавцы. Тогда возможны следующие варианты:

- пытаетесь договориться с продавцами, показывая им обоснованную рыночную цену;

- проводите оценку повторно, но в другой компании, оплачивая ее услуги в полном объеме;

- доплачиваете недостающую сумму из собственных средств, увеличивая тем самым первоначальный взнос;

- подбираете другую квартиру, заново заказываете и оплачиваете отчет, надеетесь, что рыночная стоимость впишется в сумму кредита.

Других вариантов нет. Банк не пойдет на уступки и не увеличит вам сумму кредита.

Платит тот, кто покупает

«Когда сделка состоится, квартира перейдет к покупателю. И банк от него, а не от меня оценку требует», — возражают продавцы. Как-то раз несговорчивый собственник категорически не шёл навстречу нескольким покупателям подряд, утверждая, что покупатель сразу должен был заложить деньги на оценщика. Мол, нечего пенять на тех, кому эта оценка даже не нужна.

«Продавец обычно хоть немного, да уступает от первоначальной цены — эти деньги как раз покрывают траты на всякую мелочь вроде оценки недвижимости. И вообще, новый собственник сам должен оплачивать оформление своей квартиры. Продавцу достаточно предоставить правоустанавливающие документы, остальное — не его забота» — считает другой наш клиент.

Report Error

Процедура проведения

Ассоциация российских банков выпустила рекомендации по оценке недвижимости для залога, в том числе жилых помещений. Они не противоречат закону об оценочной деятельности и Федеральным стандартам, но более подробно описывают процедуру.

Оценка недвижимости проходит следующим образом:

1. Вы подаете заявку в оценочную компанию или частному оценщику. Предоставляете документы:

- правоустанавливающие,

- кадастровый паспорт или выписка из него,

- технический паспорт БТИ или выписка из него,

- экспликация и поэтажные планы.

2. Оценщик изучает представленные документы на достаточность информации для анализа. Он может запросить дополнительные документы. Например, на наличие обременений и перепланировок.

3. Оценщик выезжает на объект и проводит осмотр не только квартиры, но и дома. Проверяет соответствие площадей, конструкций заявленным параметрам в паспортах. Проводит фотосъемку внутри и снаружи всех выявленных дефектов (трещины, протечки). Оценивает наличие и состояние коммуникаций.

4. Составляет отчет с учетом требований законодательства и банка. Если в договоре не указан вид оцениваемой стоимости, то он определяет рыночную стоимость квартиры.

По закону оценщик может определять стоимость объекта тремя подходами: сравнительным, затратным и доходным. На практике при оценке квартиры применяют сравнительный подход. Суть его в следующем:

- Анализируется состояние рынка недвижимости в целом и в конкретном сегменте (например, квартиры в Московской области).

- Находят объекты для сравнения. Их называют объектами-аналогами. Они максимально похожи на оцениваемый объект, но по каким-то параметрам отличаются.

- Выявляют все характеристики квартир-аналогов, которые влияют на цену продажи. Например, год постройки дома, развитость инфраструктуры, транспортная доступность, этаж, состояние квартиры, ее площадь и др.

- На выявленные различия в характеристиках оцениваемого объекта и аналогов вносятся поправки к ценам последних. Так получают рыночную стоимость уже нашей квартиры.

Время на проведение оценки от 1 до 5 дней. Стоимость зависит от многих факторов. Например, от региона, элитности жилья и даже от того, для какого банка делается отчет. Я просмотрела прайс-листы нескольких оценочных компаний. Цены стартуют от 2 500 руб. По элитным квартирам большой площади отчет может стоить от 6 000 руб. Оплачивает услуги оценщика заемщик.

Что такое завышение и его помощь с обходом первого взноса

Фото: https://pixabay.com/photos/laptop-office-hand-writing-3196481/

Конечно, сейчас существуют ипотечные программы, которые разрешают минимальный первоначальный внос (не более 10%), или и вовсе можно оформить ипотеку без наличия стартового капитала. Но, как уже было сказано выше, такая ипотека отличается повышенной процентной ставкой и малым сроком кредитования. Само собой, этот вариант невыгоден для заёмщика.

Что же делать, если накопить необходимую сумму человек ещё не успел, а жильё нужно срочно? В этом случае оформляется завышение стоимости квартиры по договоренности с покупателем.

Покупатель заранее договаривается с продавцом, чтобы тот указал в договоре купли-продаже завышенную цену на недвижимость, а также написал расписку, что уже получил деньги в качестве первоначального взноса. Мнимый авансовый платёж и будет составлять разницу между реальной и завышенной ценой.

Расписка предъявляется в банк. Продавцу перечисляются средства, равные стопроцентной фактической сумме, то есть он ничего не теряет. Заёмщик остаётся в выигрыше, поскольку приобретает квартиру, а первоначальный взнос вносит в минимальном размере или не платит вовсе.

Чтобы обезопасить продавца от возможного расторжения сделки, при котором ему придётся вернуть все полученные им средства включая и мнимый аванс, заёмщик также пишет расписку, что взял у продавца деньги в долг – сумма составляет ту самую разницу между реальной стоимостью и завышенной. После того как продавец получает свои деньги за продаваемое жильё, расписка уничтожается.

Чтобы эта схема сработала, нужна не только личная договорённость между продавцом и покупателем, но и с оценщиком. В договоре купли-продаже и оценочном акте должны быть равнозначные цифры.

Пример. Гражданин Иванов уже много лет копит на первоначальный взнос, чтобы взять ипотеку. Время от времени он просматривает предлагаемые ипотечные программы от банка, а также подыскивает квартиру. В один прекрасный момент звёзды сошлись таким образом, что появилась прекрасная возможность приобрести столь желанное жильё в кратчайшие сроки. Банк устроил новогоднюю акцию и снизил процентные ставки, да и квартира давно присмотрена и до сих пор не продана. Мало того, Иванов знаком с продавцом квартиры Петровым. Вот только незадача – по условиям банка первоначальный взнос составляет двадцать процентов, а у Иванова не хватает достаточно существенной суммы.

Иванов с Петровым решили провернуть «сделку века», ведь одному нужно срочно продать, а другому купить, так почему бы не договориться. Петров в договоре купли-продажи указывает завышенную стоимость квартиры как раз на ту сумму, которой не хватает Иванову для покрытия первоначального взноса. А затем два авантюриста обменялись расписками.

Петров в своей сообщил, что получил уже часть денег в качестве задатка. Иванов же написал обыкновенную долговую расписку о том, что взял в долг у Петрова энную сумму денег. А с оценщиком Сидоровым договорились на взаимовыгодных условиях, тем более, что размер завышения был несущественным.

Первая расписка была отнесена в банк, вторая надёжно припрятана (после того как Петров получит все свои деньги за квартиру, она будет уничтожена). После того как сделка была оформлена по всем правилам – составлен ипотечный договор и зарегистрировано право собственности на Иванова, все участники получили то, что хотели.

Петров наконец-то продал свою квартиру, за которую ему были перечислены деньги ровно в той сумме, которую и планировал. Иванов остался доволен приобретённым жильём, за которое заплатил минимальный первоначальный взнос. А Сидоров просто был рад дополнительному доходу.

Разве что банк оказался в неведении от проведённой авантюры, но заполучил заёмщика Иванова на пару десятков лет, который будет верой и правдой выплачивать одолженную сумму и начисленные на неё проценты.

Впрочем, не стоит недооценивать банк, ведь схема завышения стоимости не нова, и до сих пор некоторые кредитные организации смотрят на это сквозь пальцы и принимают расписки от клиентов о якобы уплаченном первоначальном взносе, делая при этом определённые выводы. Но это уже другая история.

Как происходит оценка для ипотеки?

Процесс оценки можно начинать только после того, как вы выберите жилье и договоритесь с продавцом. При этом для начала процедуры вам потребуется определенный пакет документов. В него входят:

- Правоустанавливающие документы: свидетельство о праве собственности на квартиру, договор о купле-продаже. При оформлении ипотеки на новосторойку необходима копия договора долевого участия.

- Планы БТИ с экспликацией квартиры: в этом документе приведено детальное описание жилплощади, точные размеры и поэтажный план здания. Оценщику потребуется сверить реальный и задокументированный план недвижимости. При наличии перепланировки необходима регистрация внесенных изменений.

- Копия кадастрового паспорта. Паспорт выдается собственнику объекта в БТИ.

- Для вторичного жилья – справка о том, что здание не фигурирует в планах на снос.

- Справка о перекрытиях для зданий, построенных до 1960 года. Она необходима потому, что старые здания построены на перекрытиях из дерева, а потому более пожароопасны. Поэтому страховые компанию отказывают в сотрудничестве банку, а банк, в свою очередь, не может выдать ипотеку без договора страховки.

- Копия паспорта заявителя и контактные данные.

Собранные документы необходимо предоставить в оценочную компанию. Там же вы сможете договориться со специалистом о проведении экспертизы, ее дате, времени и месте. Оценщик приедет на место в назначенное время и проведет оценку одним из следующих методов.

Первый способ – сравнительный или рыночный. Специалист оценивает объект с точки зрения уже закрытых сделок на рынке жилья. При этом на результат влияют различные коэффициенты, которые рассчитываются исходя из различных показателей недвижимости. К ним относятся возраст постройки, размер жилой площади, транспортная доступность и удаленность здания от значимых городских объектов (больниц, детских садов, школ и т. д), качество отделки и многое другое. Этот метод позволяет определить рыночную стоимость недвижимости.

Второй способ – затратный. Оценка квартиры для ипотеки происходит на основе затрат, которые потребуются на постройку такого же объекта. Результатом оценки становится ликвидная стоимость квартиры.

Третий метод применяется наиболее редко – доходный. Он предполагает, что оценщик определяет потенциальный доход от использования объекта, например, для съема.

Как уже было сказано выше, сравнительный метод оценки позволяет узнать рыночную стоимость жилья, а затратный – ликвидную. При этом отличаются они, как правило, незначительно.

Кроме того, при оценке учитываются такие факторы, как:

- Экологическая обстановка района;

- Расположение остановок, детских садов, школ, больниц и другой инфраструктуры по отношению к постройке;

- «Возраст» дома – не применяется к новостройкам;

- Материалы, использованные при строительстве здания;

- Количество этажей;

- Состояние двора, прилегающего к дому.

При оценке самой квартиры специалисты также обращают внимание на:

- Ее площадь,

- Количество комнат,

- Планировку,

- Этаж, на котором находится квартира,

- Состояние отделки и коммуникаций,

- Дефекты или поломки.

Сколько это стоит?

Один из самых распространенных вопросов – сколько стоит оценка квартиры для ипотеки? Однако однозначного ответа на этот вопрос нет. Стоимость оценки зависит от региона, в котором производится процедура.Так, в Москве цена за услуги оценочных компаний составляет от 3500 до 5000 рублей. В Санкт-Петербурге – от 3000 до 4000 рублей. В эту сумму входит как сама процедура, так и составление отчета. В регионах стоимость оценки квартиры для ипотеки так же может разниться. Как правило, на нее влияет удаленность населенного пункта, в котором находится приобретаемая недвижимость, от регионального центра. Кроме того, повлиять на цену может и время.

Отчет по оценке

Оценка недвижимости для ипотеки завершается составлением отчета. Что в него входит?

- Данные оценочной компании и данные заказчика;

- Сведения об использованных методах оценки квартиры;

- Полная информация, полученная специалистом о жилье;

- Сравнительный анализ рынка недвижимости на примере аналогичных сделок;

- Ликвидная и рыночная стоимость квартиры;

- Приложение – документы, фотографии, сделанные во время проведения оценки, дублированная информация о стоимости квартиры и вывод – вероятная выручка банка от продажи недвижимости.

Отчет готовится в течение 2−5 рабочих дней и выглядит как печатный документ, объемом 25−30 листов, с нумерацией и шнуровкой. В нем должна присутствовать печать и подпись ответственного сотрудника оценочной компании.

Поиск рецептов

Что делать, если нужно сделать оценку в компании, которая не аккредитована

Заказать оценку квартиры, оформляемой в ипотеку, можно в любой оценочной организации. Она необязательно должна быть аккредитованной. Но в этом случае Сбербанк может потребовать проведение аккредитации.

Для этого нужно принести в банковский офис копии следующих документов:

- Свидетельство о государственной регистрации фирмы;

- Учредительная документация;

- Банковская карта, имеющая подписи ответственных лиц;

- Страховые полисы фирмы;

- Документы, подтверждающие личность и наличие соответствующего образования у независимого эксперта;

- Документы, доказывающий факт постановки на учет в налоговой службе.

Дополнительно к этому перечню документов нужно приложить выписку из ЕГРЮЛ.

Все копии должны быть заверены нотариусом.

Чтобы независимая компания прошла аккредитацию, она должна удовлетворять условиям, которые запрашивает банк:

- Срок существования – не менее 3 лет;

- Наличие у оценщика соответствующего образования и лицензии на проведение оценочной деятельности;

- Вхождение в саморегулируемую организацию оценочных компаний;

- Наличие страховки гражданской ответственности;

- Отсутствие уголовный дел, заведенных на фирму, а также взысканий, предписаний и прочих санкций.

Если фирма, услугами которой вы воспользовались, не соответствуют заявленным выше требованиям, Сбербанк может отказаться от приема отчета о проведенной оценке. Даже если компания отвечает им, велика вероятность того, что отчет будет отклонен для проверки и исправления допущенных ошибок. Все это замедляет оформление ипотеки.

Смотрите на эту же тему: В каких банках можно оформить ипотеку без первоначального взноса на выгодных условиях?

Какие документы необходимы?

Перед тем как осмотреть квартиру или дом оценщик потребует показать ему определенный набор документов, чтобы удостовериться в том, что недвижимость принадлежит продавцу на законных основаниях. От владельца новостройки потребуется:

- договор долевого участия в строительстве или купли-продажи;

- технический план БТИ (если объект уже достроен);

- паспорт заказчика для оформления договора с оценщиком.

От владельца квартиры, покупаемой на вторичном рынке, потребуется:

- правоустанавливающие документы на недвижимость (договор купли-продажи, свидетельство регистрации квартиры или др.);

- расширенная выписка ЕГРН;

- технический план БТИ с планом и экспликацией;

- паспортные и контактные данные заказчика.

Технический план, если его еще нет, нужно будет просто заказать в местном отделении БТИ. С остальных документов достаточно сделать копии (без заверения у нотариуса).

На жилье с неузаконенной перепланировкой

Иногда недвижимость покупается после того, как ее владелец произвел там ремонт. При сносе несущих конструкций, например, стены или при изменении расположения санузла, будет требоваться разрешение на проведение перепланировки. Если документы есть и перепланировка узаконена, то от заказчика услуг потребуется:

- разрешение на перепланировку;

- проект на перепланировку;

- новый техпаспорт БТИ, в котором отражена перепланировка.

Если перепланировка неузаконенная, то потребуется:

- имеющийся техпаспорт БТИ;

- смета на проделанные работы с их описанием, проект (если есть).

Отметим, что большинство банков не выдает ипотечные кредиты на квартиры с неузаконенной перепланировкой. Поэтому рекомендуется все же получить разрешение и внести изменения в техпаспорт.

Некоторые банки, могут взять с заемщика заверенное у нотариуса обязательство все это сделать после выдачи кредита и покупки квартиры. Нужно также учесть, что квартиры с неузаконненной перепланировкой обычно оцениваются дешевле – это стандартная практика.

Важно! Если ремонт меняет вид квартиры, указанный в техпаспорте БТИ, то требуется согласовать проект и получить разрешение на перепланировку. Без этого документа продажа квартиры или дома возможна только по заниженной стоимости.

На готовый дом или коттедж

При покупке загородного дома список документов для оценщика практически тот же, что и для квартиры:

- правоустанавливающие документы;

- технический план БТИ с планом и экспликацией;

- расширенная выписка ЕГРН;

- данные паспорта.

Единственное отличие – документы на земельный участок (свидетельство о праве собственности либо любой другой документ подтверждающий законное владение).

Список бумаг на объект незавершенного строительства

Сложнее всего оценивать объект, если он еще не достроен. Потребуется разрешение на строительство, а также справки из различных инстанций о возможности подключения объекта к сетям:

- водоснабжения;

- канализации;

- газоснабжения;

- энергоснабжения.

Оценщик также может попросить смету на строительства и проект будущего дома (для прогноза роста стоимости недвижимости в будущем, после окончания стройки).

Что нужно на земельный участок?

Для оценки стоимости земли потребуются:

- правоустанавливающие документы на участок;

- кадастровый паспорт или расширенная выписка ЕГРН;

- справки о наличии и текущем состоянии всех проведенных инженерных коммуникаций.

Назначение участка и наличие обременений (арестов, залога и пр.) обычно указывается в выписке ЕГРН.