20 лучших дивидендных акций сша для пассивного инвестора

Содержание:

- Удаление лишнего плагина из браузера

- Статьи о кредитах

- Куда пойти за акциями

- [PSP] 6.20 TN-C HEN (2011)

- Что еще нужно знать при инвестировании в зарубежные акции

- [PSP] 6.35 PRO-B5 and 6.20 PRO-B5 (2011)

- Акции иностранных компаний

- Где находится ЦВЦ2 ЦВВ2 на карте (видео)?

- Дивиденды

- Что влияет на изменение стоимости акций?

- Как приобрести иностранные активы

- Американские акции

- График изменений курса 100 Норвежских крон к Украинской гривне

- Получение статуса квалифицированного инвестора

- Выбор брокера для покупки американских акций

- Как начать покупать акции иностранных компаний на бирже СПБ частному лицу

- Типы сделок и виды заявок (приказов/поручений) на совершение сделки

- Продажа акций

- Где лучше покупать акции зарубежных компаний физическому лицу

- Как искать самые дешевые акции

- Советы и стратегии

- Рейтинг российских брокеров акций

- Список первых 20 акций с тикерами, доступных к покупке

- Заключение

Удаление лишнего плагина из браузера

Статьи о кредитах

Куда пойти за акциями

Немного интересной статистики. По данным Московской биржи на ноябрь 2019 г., в Системе торгов было зарегистрировано 3,527 млн клиентов – физических лиц. Это лишь 2,4 % от общего числа населения России. Но в 2018 году эта доля составляла всего 1,33 %. Рост очевиден. Для сравнения в США доля частных инвесторов – более 52 % от общего числа населения страны.

Почему мы так отстаем? Ответ очевиден – причина в низкой финансовой грамотности населения, большой степени недоверия к фондовому рынку, который у многих ассоциируется с казино и лотереей. Но это не игра “повезет – не повезет”, а серьезный профессиональный институт. Миллионы людей по всему миру формируют с его помощью свой капитал, который позволяет им в будущем чувствовать себя финансово независимыми, а при правильно составленной стратегии – передать капитал детям и внукам.

Местом, где продают и приобретают ценные бумаги, в том числе и акции всех известных российских компаний, является Московская биржа. Но свободный доступ к торгам частным лицам закрыт. На бирже работают официальные посредники, с которыми надо заключить договор для возможности покупать и продавать акции.

Такими посредниками могут быть компании и банки, имеющие лицензию Центробанка на осуществление брокерской деятельности. Список есть на сайте ЦБ. Но быстрее можно его посмотреть на самой Московской бирже. Заключенный договор позволит открыть инвестору брокерский счет, в том числе и ИИС, и счет депо.

На брокерском счете учитываются деньги для совершения торговых операций на бирже. На счете депо хранятся записи о приобретенных частным инвестором ценных бумагах, учет ведет депозитарий.

Покупка физическими лицами акций зарубежных компаний возможна одним из следующих способов:

- получение статуса квалифицированного инвестора, который дает через наших брокеров прямой выход на иностранные фондовые биржи;

- покупка акций разных иностранных фирм на Санкт-Петербургской бирже, но не все брокеры дают к ней доступ;

- самостоятельное открытие счета у зарубежного брокера;

- открытие субброкерского счета, когда клиент получает доступ на иностранную биржу через оффшорную компанию российского брокера.

Брокер – связующее звено между вами и биржей, поэтому к его выбору надо отнестись со всей серьезностью. Я уже подробно описывала, по каким критериям это надо делать. Сегодня остановлюсь на топ-6 популярных брокеров российского фондового рынка. В первую очередь при составлении списка для обзора я ориентировалась на рейтинг Московской биржи. Она составляет его ежемесячно. Критериями выступают количество клиентов и объем торговых операций.

Из книги вы узнаете, как устроен мир прибыльного инвестирования

Скачать книгу

[PSP] 6.20 TN-C HEN (2011)

Что еще нужно знать при инвестировании в зарубежные акции

1 Иностранные акции котируются в долларах США. Поэтому стоит предварительно купить доллары на фондовом рынке: котировка «USDRUB_TOM» с поставкой долларов на завтра и «USDRUB_TOD» с поставкой сегодня.

2 С дохода на прибыль будет уплачен налог (13%). Причём рассчитывается он в рублях. Из-за нестабильности курса рубля к доллару возможны несколько ситуаций. Например:

Вариант 1. Курс доллара 60, цена покупки иностранной акции $5. Через какое-то время вы продали акцию по $5.5 (на 10% дороже), но при этом российский рубль стал «крепче» на 10% и теперь 1 доллар стоит 54 рубля. В этом случае доход в рублях будет равен 0, а значит никакого налога платить не придётся.

Вариант 2. Курс доллара 55, цена покупки иностранной акции $100. Рынок стал падать и вы решили продать актив по $95, но в этот момент курс доллара был уже 63 руб. В этом случае придется заплатить налог на прибыль. Посчитать его легко. Доход от падения курса рубля составил 8/55 = 14,5%. На торговле акцией потеря составила 5%. Значит чистая прибыль 9,5% в рублях. С этой суммы придётся заплатить налог на прибыль.

Налог автоматически будет платить брокер, поэтому инвестору не надо заполнять никаких налоговых деклараций.

3 Торговля иностранными бумагами идет в режиме Т+2. Это означает, что при покупке акции сегодня, расчёты по ней произойдут через два рабочих дня. Это надо учитывать при покупке акции перед дивидендной отсечкой.

4 На иностранные акции платятся дивиденды. При этом налог на прибыль будет составлять 30%, поскольку удерживает его уже другая страна — США. Но налог можно уменьшить до 13, если заполнить справку w-8ben, её можно спросить у брокера. Исключением являются REIT фонды, для которых ставка налога всё равно 30%.

Чтобы получить дивиденды на зарубежные акции достаточно просто быть их владельцем в момент закрытия реестра (как и на российских ценных бумагах).

5 Комиссия чуть больше, чем при торговле российскими бумагами примерно в два раза. Со временем она должна снизиться.

6 Инвестиции в акции иностранных компаний дают прекрасные возможности заработать российским инвесторам. Крупнейшие мировые компании показывают стабильный рост и оцениваются в валюте, а, значит, можно быть спокойным за свои вложения. Плюс к тому же этот доход будет в валюте, что снижает рублёвые риски.

[PSP] 6.35 PRO-B5 and 6.20 PRO-B5 (2011)

Акции иностранных компаний

На фоне нестабильной экономической ситуации в мире усиление диверсификации инвестиционного портфеля за счет иностранных акций — разумное решение.

Несмотря на связанный с распространением COVID-19 кризис, многие иностранные компании демонстрируют сильные финансовые показатели и стабильно выплачивают дивиденды держателям своих акций. Это компании с высоким потенциалом роста*:

- в сфере химической промышленности;

- программного обеспечения;

- производства энергетического оборудования / электроники / транспорта, медицинского оборудования;

- производства лекарственных препаратов;

- финансов, страхования и управления активами;

- производства продуктов питания.

*Представленные материалы не являются публичной офертой или инвестиционной идеей. Будьте полностью осведомлены о рисках и расходах, связанных с торговлей на финансовых рынках, прежде чем приступать к инвестированию.

Где находится ЦВЦ2 ЦВВ2 на карте (видео)?

Дивиденды

Даты выплаты дивидендов. Кто имеет право на получение дивидендов?

- Declaration date — дата объявления о том, что компания будет выплачивать дивиденды, а также их размер и даты выплат.

- Ex-dividend date — это дата обычно за два рабочих дня до даты закрытия реестра акционеров. Если вы купили акции до этой даты и сохранили их до даты закрытия реестра акционеров, то вы имеете право на получение дивидендов.

- Record date — это дата закрытия реестра акционеров. Дивиденды за данный отчётный период получат только те, кто является акционером на эту дату.

- Payment date — дата выплаты дивидендов. Она может быть с задержкой 1-2 месяца относительно даты закрытия реестра акционеров.

Что влияет на изменение стоимости акций?

- В первую очередь это, конечно, финансовые показатели компании. Нередко заметные скачки или падения акций происходят как раз после публикации годовой или квартальной финансовой отчётности компании. Если по отчётам показали хороший доход — акции растут, показали сильные расходы — акции падают.

- Также на стоимости акций сказывается выход или даже только анонс нового перспективного продукта компании, на который инвесторы возлагают большие надежды по росту доходности.

- Часто влияют крупные корпоративные сделки: покупка какой-то перспективной компании, продажа части компании, слияния, поглощения и прочее.

- Объявление каких-то стратегических планов компании, смена руководства.

- Общий рост или падение всего рынка или отдельной отрасли.

- Локальные и глобальные финансовые кризисы.

- Стихийные бедствия, войны, эпидемии в зоне, где находятся основные производственные мощности компании.

- Новости о деятельности компании и возможных финансовых последствиях.

Как приобрести иностранные активы

В данной главе по умолчанию я опишу варианты, существующие для граждан России. Понятно, что имея двойное или только иностранное гражданство, как правило, схему вы увидите проще и немного по-другому.

Напрямую

В списке Forbes50 самых крупных компаний, работающих в России, нет ни одной западной инвестиционной структуры, оказывающей услуги доступа к западным активам. В нашей стране западные мировые бренды в сфере инвестиций практически не ведут такую деятельность.

Заключить соглашение на обслуживание с российским представительством самым крупным инвестиционным фондом в мире Black Rock не получится — его нет. При этом фонд работает в 33 странах, имеет более 70 офисов. В Европе представительства открыты в 17 странах.

Второй путь — VIP-обслуживание в банке, в том числе западном. В таком случае клиенту предоставляется возможность выхода на инвестиционный рынок через зарубежные дочки или партнеров российских банков. Например, по программе ВТБ Private Banking клиент сможет инвестировать через партнерский банк Bank of Singapore.

Зарубежный банк

Иметь счет в западном банке для российского резидента — довольно рискованное занятие. Например, в США, кроме сложностей с открытием, счет могут закрыть без объяснения причин — законодательство по многим аспектам регулирования банковской и инвестиционной деятельности довольно непростое и жесткое.

При этом с 2017 практически невозможно открыть счет через интернет без американского номера SSN — социального страхования. С нерезидентами США работает ограниченный круг банков. Есть шанс на открытие счета в JP Morgan, Citigroup, Wells Fargo.

Зарубежные брокеры

Основной рынок интересный для мировых инвесторов — американский. Но порог входа на него выше, чем на российский (в России в среднем 30 000 руб.) — от $10 000. Для полноценной торговли с производными —$50 000.

Плюс сложности с уплатой налогов — российская налоговая не принимает выписки западных брокеров. Если в России брокер по умолчанию является налоговым агентом и сам считает и уплачивает налог, то в США это полностью забота клиента.

Крупные западные игроки не хотят работать с российскими клиентами. Такие как E-Trade, Fidelity, Ameritrade, Charles Shwab. Забот для них возникает много — от налогов до русскоязычной поддержки, минусов больше — русских немного, в среднем они вкладывают на порядок меньше денег, чем американцы.

Из списка прайм-брокеров, напрямую работающих на американских площадках, с россиянами готовы сотрудничать такие компании:

- Interactive Brokers. Сайт на русском языке. Несколько тысяч российских клиентов, поддержка на русском языке. Основана компания в 1977 году.

- Just2Trade. Основан в 2010 году. Куплен российским Финам.

- Lightspeed Trading. Поддержки на русском языке нет.

- Проверенные иностранные брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Interactive Brokers | 8/10 | Говорят по-русски | Абонентская плата 10$\месяц |

| CapTrader | 8/10 | Нет абонентской платы | Говорят только по английски |

| Lightspeed | 7/10 | Низкий минимальный депозит | Навязывают услуги |

| TD Ameritrade | 6.5/10 | Низкие комиссии | Не всем открывают счет |

Взаимные фонды

Родина такой формы инвестиции — США. Mutual Fund (взаимный фонд). Проще говоря, это коллективные инвестиции. Профессиональный участник рынка — инвестиционная компания — привлекает деньги клиентов — физических и юридических лиц — и вкладывается в фондовый рынок.

Биржевые фонды ЕТФ

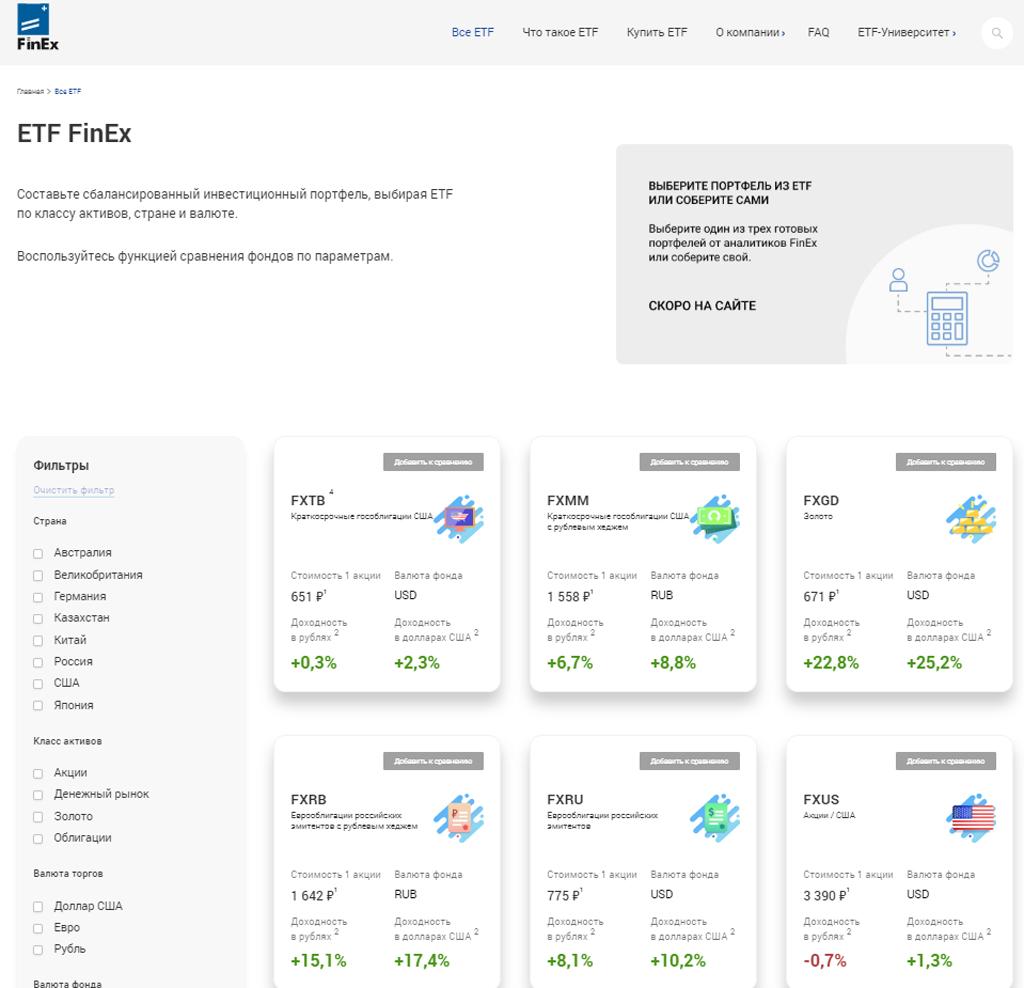

ETF — форма коллективных инвестиций, но в отличие от ПИФов торгуются на бирже как обычные акции. По умолчанию базовым активом большинства ETF являются индексы. Но есть фонды и на акции, облигации, товарные активы. В мире десятки ETF.

В России самое большое семейство ETF представляется инвестиционной компанией FinEx — 14 фондов. Описание на странице компании.

Зарубежные страховые компании

Инвестиционная деятельность через западные инвестиционные страховые компании — еще один путь вложений для инвестора. Впервые такая услуга возникла в Великобритании. Так называемый английский метод инвестирования.

Инвестиционный тип

Это инвестиции на долгосрочный период. Деньги вкладываются минимум на 10-15 лет в западные трастовые фонды. При этом гарантируется анонимность инвестора.

Американские акции

Экономика США — одна из самых стабильных в мире, она меньше всего подвергается экономическим и политическим рискам, что позволяет прогнозировать развитие многих компаний, особенно крупных.

Самыми перспективными являются акции из S&P 500

По мнению аналитиков, в сложившейся в 2020 году нестабильной ситуации на фондовом рынке из-за пандемии коронавирусной инфекции COVID-19 внимание стоит обратить на компании следующих секторов*:

- телекоммуникационные услуги;

- потребительские товары первой необходимости / вторичной необходимости;

- энергетика;

- коммунальные услуги;

- финансовый сектор;

- здравоохранение;

- промышленность;

- информационные технологии;

- производство материалов;

- недвижимость.

*Представленные материалы не являются публичной офертой или инвестиционной идеей. Будьте полностью осведомлены о рисках и расходах, связанных с торговлей на финансовых рынках, прежде чем приступать к инвестированию.

График изменений курса 100 Норвежских крон к Украинской гривне

Получение статуса квалифицированного инвестора

Кроме того, чтобы купить иностранные акции, можно получить статус квалифицированного инвестора в России и приобретать нужные активы на внебиржевой секции. В таком случае брокер выступает в роли дилера, становясь номинальным владельцем акции, т.е. по факту выпуская депозитарные расписки на купленные акции, фактическим держателем которых является инвестор.

В настоящий момент по такой схеме работают далеко не все брокеры. Например, купить иностранные активы при статусе квалифицированного инвестора можно в БКС, Открытии, Freedom Finance, Тинькофф, Финам, ВТБ.

Как получить статус квала (квалифицированного инвестора), какие именно акции можно купить, какие тарифы и минимальные суммы к покупке – эти вопросы нужно адресовать вашему брокеру, так как в каждом случае всё индивидуально.

Помимо акций зарубежных компаний, квалифицированный инвестор сможет покупать еврооблигации, облигации иностранных компаний, участвовать в IPO и первичных размещениях облигаций, получит доступ к структурным нотам и многим другим интересным продуктам.

Выбор брокера для покупки американских акций

Решив инвестировать в активы иностранных компаний, в первую очередь зарегистрированных на территории США, необходимо выбрать брокера, чтобы открыть торговый счет для инвестирования и трейдинга.

Одним из активно продвигаемых в Интернете решений является сервис «Брокер Тинькофф» — акции американских компаний здесь предлагается купить, используя удобный и быстрый доступ к инвестированию и торговле:

- интерфейс действительно позволяет осуществлять все сделки комфортно;

- алгоритм действий — интуитивно понятный;

- предоставляется быстрая тех поддержка;

- практически моментально проводится пополнение торгового счета трейдера;

- вывод средств на банковскую карту – тоже быстрый, требует буквально секунды (в Сбербанке на это уходит несколько часов, как минимум).

Международное подразделение российского on-line брокера «Финам», брокер Just2Trade, дает возможность начать инвестирование на американском фондовом рынке, имея на торговом счету 100 $. Трейдерам и инвесторам предлагается широкий выбор торговых платформ (терминалов) для работы.

Это и «Metatrader 4» («Metatrader 5») – самые распространенные программные инструменты для торговли валютными парами. И «Rox» – терминал профессионального уровня для торговли акциями американских компаний.

А также «Transaq ММА», обеспечивающий одновременный доступ к различным биржевым и внебиржевым площадкам. Подробный обзор этого брокера есть на моем сайте.

Как начать покупать акции иностранных компаний на бирже СПБ частному лицу

Чтобы получить доступ к бирже СПБ, нужно выбрать фирму-представителя, брокер которой будет вести дела клиента.

Из популярных компаний, сотрудничающих с питерским ФР, выделяются:

- «Алор»;

- «Альфа»;

- «БКС«;

- «Открытие«;

- «Финам».

Ни «Сбербанк», ни «ВТБ» с биржей Санкт-Петербурга не работают.

Шаг 1 и 2 — выбор брокера

Прежде чем купить или продать акции иностранной компании, нужно стать клиентом брокерского агентства. Для этого нужно:

- Выбрать компанию-представителя на ФБ.

- Зарегистрироваться на их официальном сайте.

- Внести в форму персональную информацию, такую как СНИЛС, ИНН и паспортные данные.

- Подписать форму W-8BEN для выхода на рынок США.

Если клиент хочет открыть обыкновенный счет и совершать манипуляции с ценными бумагами российских компаний, то ему достаточно выполнить первые 3 шага. Тем, кто собирается покупать или продавать акции американских предприятий, нужно подписать форму W-8BEN. Для этого клиенту потребуется лично посетить офис биржевого представителя.

Форма W-8BEN помогает избежать двойного налогообложения и уменьшить его размеры.

Например, в России налог на прибыль составляет 13%, а в США — 10%. Подписав бумагу, клиент биржи будет платить только 3% в казну РФ, а остальные 10 — в бюджет страны, ЦБ которой он приобретает.

Шаг 3 — вносим деньги

Продажа и приобретение акций на международной ФБ происходит в единой валюте — долларах США. Завести деньги на счет можно 4 способами:

- в личном кабинете банка-партнера брокерской компании;

- по курсу своего банка, после чего перевести деньги на брокерский счет;

- снять рубли и в кассе банка-партнера положить их на счет;

- по курсу на бирже.

Опытные биржевики выбирают первый вариант, т.к. он минимизирует затраты времени и денежных средств. При этом не нужно платить комиссию за перевод с одного счета на другой и стоять в очереди в кассу банка.

Тем, кто располагает суммами от 1000 долл. США, можно воспользоваться обменом на ФБ. Подобные операции производятся лотами, при этом цена 1 лота составляет 1000 долл. Валютный счет после регистрации нового игрока биржевой представитель открывает автоматически. Если такого не произошло, то опция станет доступной после звонка брокеру.

Шаг 3 — покупка акций

После того как игрок зарегистрировался в брокерской компании, можно приступать к торгам. Манипулировать ценными бумагами можно через:

- онлайн-приложение;

- звонок брокеру;

- торговый терминал.

Приложения для телефона дают возможность покупать или продавать акции 24 часа в сутки. В личном кабинете можно мониторить ситуацию на рынке. Управлять финансовыми операциями можно через звонок брокеру на телефон. Он выслушает указания и поступит так, как просит клиент.

Торговый терминал — это программа, которая устанавливается на компьютер. С ее помощью инвестор может самостоятельно совершать сделки на финансовом рынке.

Типы сделок и виды заявок (приказов/поручений) на совершение сделки

на длинной позиции на короткой позиции

- Buy — покупка акций.

- Sell — продажа ранее купленных акций.

- Sell Short — продажа акций, взятых в долг у брокера.

Биржевые заявки

Продажа акций

Продажа акций через другого брокера

- Заключить договор брокерского обслуживания, а также договор кастодиального обслуживания с другой брокерской компанией.

- Узнать реквизиты нового кастодиального счёта (он же счёт-депо, он же депозит ценных бумаг).

- В первой брокерской компании, на кастодиане которой размещены акции сейчас, дать поручение на перевод ценных бумаг на другой кастодиальный счёт (с указанием его реквизитов). Вся процедура перевода ценных бумаг на другой депозитарий занимает около двух недель.

- После того, как акции будут переведены на кастодиальный счёт новой брокерской компании, можно уже в этой второй брокерской компании, как обычно, давать поручения на их продажу.

Где лучше покупать акции зарубежных компаний физическому лицу

Собираясь заработать на бирже, начинающий игрок сравнивает преимущества покупки иностранных ценных бумаг на отечественных платформах с зарубежными представительствами. Достоинства российских брокерских компаний:

- 13% ежегодной дополнительной прибыли при покупке ETF на ИИС;

- проведение сделок в рублях;

- брокерские компании занимаются налогами;

- 3 года освобождения от уплаты налогов;

- минимальный процент платы за сделку при условии активной работы;

- отсутствие расходов при нулевых оборотах.

Главным бонусом и отличием ведения биржевых манипуляций через иностранные платформы является процент за владение паем, который составляет 0,04% (в отличие от российских 0,9%).

Как искать самые дешевые акции

Еще в 40-е годы прошлого столетия были сформулированы подходы к отбору дешевых акций для инвестирования. Книги Бенджамина Грэма «Анализ ценных бумаг» и «Разумный инвестор» стали настоящим открытием для многих выдающихся инвесторов.

Уоррен Баффетт признавался, что книга «Разумный инвестор» стала для него настоящим откровением. Многие поколения учились и использовали подходы к торговле акциями, описанные Грэхемом. Многое остается актуальным и сегодня.

Критерии поиска дешевых акций, в которые стоило инвестировать, сводились к исследованию четырех категорий:

- стабильность бизнеса;

- стабильность выплат дивидендов;

- дешевизна акций по показателю Р/Е;

- дешевизна акций по показателю P/BV.

При анализе стабильности бизнеса Грэхем рекомендовал обращать внимание на такие показатели, как выручка, доход на акцию, показатели ликвидности. Наиболее универсальным показателем для отбора акций и сегодня является коэффициент Р/Е (Price/Earning)

Рекомендованные для вас статьи:

Как заработать на Penny stocks (центовые акции) в подробностях

Обзор акций Citigroup (цена онлайн) и Пример покупки

Акции Pfizer – Стоимость на бирже (онлайн), Дивиденды и Покупка

Какие лучше акции покупать сегодня

Насколько важно время для покупки акций

Р/Е – это отношение текущей рыночной цены акции к величине чистой прибыли на одну акцию за период (год, квартал). Показатель отображает стоимость единицы чистой прибыли компании. Чем меньше величина коэффициента, тем более это акция недооценена. Имеет смысл сравнить значение данного коэффициента со средним показателем по отрасли. Грэхем рекомендовал рассматривать акции, Р/Е которых менее 40% средне-рыночного значения.

Например, сейчас можно считать акции Citigroup дешевыми, так как их P/E менее 15, взгляните на график этого коэффициента:

И посмотрите на динамику стоимости ценных бумаг Citigroup:

Если говорить о России, то большинство российских акций по-прежнему считаются недооцененными. Наиболее интересными для инвесторов представляются акции электроэнергетики, дешевые акции компании Аэрофлот, недооцененные акции «Газпрома».

Большинство российских компаний отличаются высокой дивидендной доходностью при низких ценах на акции, что делает их потенциально выгодными объектами для инвестирования. Посмотрите на низкие значения коэффициента P/E на 2014 и 2015 годы:

Сегодня мало что изменилось, но несмотря на универсальность данного показателя, он имеет некоторые недостатки. Во-первых, существуют факты некорректных данных финансовой отчетности, публикуемых некоторыми компаниями. Во-вторых, коэффициент невозможно применить, если по итогам отчетного периода компания показывает убытки.

Еще один показатель дешевых ценных бумаг – соотношение между капитализацией и балансовой стоимостью – P/BV. Значение коэффициента менее 1, свидетельствуют, что акции торгуются ниже их балансовой стоимости. Чем выше значение, тем более вероятна переоценка акций.

Ниже перед вами таблица дешевых российских акций по данному показателю:

При исследовании деятельности компании, немаловажное значение имеет коэффициент P/S – отношение капитализации к выручке (Price/Sales) или соотношение цены акции к продажам, приходящимся на одну акцию. Значение коэффициента рассматривают в динамике

Рекомендуется выбирать значение коэффициента меньше 2. Значение больше может свидетельствовать о переоценке акций.

Соотношение капитализации и денежного потока характеризуют обеспеченность компании денежными средствами (Price/Cash flow). Низкое значение показателя показывает, что компания достаточно обеспечена денежными ресурсами.

Значения фундаментальных показателей отражены в финансовой отчетности компаний – Балансе, Отчете о прибылях и убытках, Отчете о движении денежных средств. Их можно посмотреть на многих официальных ресурсах – Yahoo Finance, Finviz.com, Nasdaq.com, и другие.

Советы и стратегии

Перед началом покупки акций, выплачивающих дивиденды нужно разработать для себя (и самое главное придерживаться) правило, согласно которому вы будете совершать сделки.

Можно конечно покупать практически наобум. Выбрать самые «прибыльные» акции, выплачивающие высокие дивиденды.

И я не скажу что это плохо и вы не получите прибыль.

Но использование стратегии позволить вам:

- Повысить доходность.

- Снизить риски.

- Сохранить доходность при более низких рисках.

Немного про риски.

Начинающие инвесторы почему-то всегда смотрят только на доходность. Сколько можно заработать. В нашем случае на размер дивидендов. И совсем забывают про обратную сторону — убытки.

Какие могут быть убытки — если мы рассчитываем только на получение дивидендов?

Пожалуйста, вот несколько примеров:

- компания может нести убытки и не выплачивать дивиденды;

- котировки, а (значит и ваш инвестированный капитал) могут снизиться в несколько раз;

- может произойти смена курса компании — меньше дивидендов, больше направлять на развитие.

В лучшем случае это грозить вам недополученной прибылью. В худшем — реальными потерями.

Яркий пример, акции Газпрома. Пикового значения котировки достигли в 2008 году (360 рублей за акцию). Затем произошел резкий обвал.

И цены за десятилетие даже близко не приблизились к пиковым уровням.

График акций Газпрома

Существует несколько стратегий и правил, позволяющих снизить влияние неблагоприятных факторов и повысить доходность инвестиций.

Диверсификация

Всем известно выражение: «Не храните яйца в одной корзине».

Нельзя вкладывать все или большую часть в отдельные акции. Какими бы хорошими и прибыльными они не были. Никто не знает, что будет с компанией через 5-10 лет. Успешная сейчас, не значит успешная завтра.

Известно немало примеров, когда даже фирмы со столетней историей, являющиеся одними из флагманов экономики страны испытывали серьезные финансовые проблемы вплоть до банкротства.

В короткой истории российского фондового рынка можно привести компании Юкос и Трансаэро.

Стратегия. Держать в портфеле акции сразу нескольких компаний. Доля каждой — максимум 5-10%. В итоге у вас должно быть куплено акций 10-20 различных компаний.

Даже в случае банкротства (что бывает не так часто), вы теряете максимум всего 5-10% от всего капитала. Таким образом вы защитили основную часть своих вложений.

Отсюда вывод: чем меньше доля каждого вида акции — тем ниже риски. При 5% доле, вы снижаете вероятность потерь в 20 раз!!!

Аналогично следует рассматривать и отрасли вложений. Распределяем все деньги между ними.

Зачем?

Представьте себе, что вы купили акции 10 различных нефтегазовых компаний. Цены на нефть упали, компании стремительно теряют прибыль, что сказывается на уровне выплат дивидендов.

Стратегия: покупка акций из разных секторов экономики.

На ММВБ мы имеем сектора:

- финансы (ВТБ, Сбербанк);

- нефть и газ (Газпром, Роснефть);

- химия (ФосАгро, Уралкалий);

- потребительский сектор (Магнит, Детский мир, Лента);

- электроэнергетика (Россети);

- металлы (ММК, НЛМК);

- телекомы (МТС, Мегафон).

Выделяем на каждый сектор определенную долю собственных средств. И распределяем внутри сектора деньги на несколько компаний.

Когда покупать?

Стратегия покупки акций через равные промежутки времени считается одной из самых простых, надежных и прибыльных. Независимо от текущей стоимости на рынке. Дорогие акции или дешевые. Все равно. Цена сама будет являться ограничителем для покупки определенного количества акций.

Если они дешевые — можно купить больше. Если дорогие — получится взять на ту же сумму меньшее количество.

Такая стратегия позволяет усреднить среднюю цену акций в портфеле. Самое сложное — это придерживаться стратегии все время. Не пугаться высоких или падающих цен.

Другие стратегии

Существуют несколько других стратегий. Они в основном рассчитаны просто на торговлю акциями. Но с успехом могут быть применены и для дивидендов.

- усреднения;

- купи и держи;

- перераспределения капитала;

- покупай дешево — продавай дорого.

Рейтинг российских брокеров акций

ВТБ брокер

Третий по количеству клиентов брокер в России. Компания не вкладывается в активный маркетинг, но аудитория у нее есть. ВТБ предлагает неплохие тарифные планы.

| Наименование | Мой онлайн | Стандарт | Профессиональный |

| Комиссия брокера за сделку | 0,05% | 0,04% | Зависит от объема, от 0,015% |

| Комиссия биржи за сделку | от 0,01% | 0,01% | мин. 0,01% |

| Плата за обслуживание | Нет | 150 р. если есть сделка | 150 руб. если есть сделка |

| Заявка на позицию по телефону | 150 р за 1 сделку | – | – |

Если вы являетесь клиентом ВТБ и имеете привилегии банка, то тарифы будут корректироваться в меньшую сторону.

Преимущества ВТБ брокера:

- Наличие мобильного приложения с приличным функционалом,

- Открытый стакан цен,

- Возможно выставлять отложенные ордера,

- Удобная программа для ПК,

- Бонусы и дивиденды доступны для вывода.

Минусы:

- Частые сбои приложения,

- Слабая техподдержка.

В целом ВТБ брокер проявил себя на 3+, но для диверсификации рисков при большой сумме (от 5 млн. руб.) его вполне можно рассмотреть, как вариант покупки акций на долгий период.

БКС брокер

Компания обслуживает около 400 тыс. клиентов и предоставляет возможность открыть счет онлайн за 5 мин. На сегодня для инвесторов доступно 4 тарифа:

| Операция | Инвестор | Трейдер | Инвестор ПРО | Трейдер ПРО |

|

Плата за обслуживание, если совершена хоть 1 сделка |

99 руб. | 199 руб. | 299 руб. | 299 руб. |

| Комиссия за сделку | 0,30% | 0,015-0,05% | 0,015-0,03% | 0,015-0,45% |

БКС брокер – стандартная ничем не примечательная брокерская компания с высоким порогом для входа по сравнению с остальными брокерами. Тарифная сетка имеет базовые тарифы, не превышающие рыночные предложения.

Плюсы работы с БКС:

- Есть доступ на обе биржи: ММВБ и Санкт – Петербургская,

- Сильный аналитический отдел,

- Отличное обучение на собственной платформе,

- Собственное мобильное приложение,

- Прогнозы и аналитика от ведущих экспертов.

Минусы:

- В техподдержке вам не помогут,

- Много жалоб на брокера из-за не корректно предоставляемых услуг.

Открытие брокер

Открытие известен сегодня, как брокер, который активно расширяет свою клиентскую базу, в первую очередь за счет рекламы в интернете. Многие мои партнеры работают с этим брокером, но новичку, будет весьма сложно сориентироваться в тарифной сетке на их сайте.

Тарифные планы в сокращенном виде:

Самостоятельная торговля

| Тип рынка | Конверсионный | Инвестор | Инвестор+ | Самост. управление иис |

| Фондовый | 0,057 | от 45 руб | от 125 руб | 0,057% |

| Валютный | от 0,035875% | 0,01435% и выше | от 0,01435% | 0,035875% и выше |

| Срочный | мин. 2 руб | от 2 руб | мин. 2 руб. | от 2 руб |

| Внебиржевой | от 0,2% | 0,2% | от 0,2% | 0,2% |

Для каждого типа тарифа предусмотрено дополнительное вознаграждение для брокера:

- Конверсионный – 175 руб,

- Инвестор – 295 руб,

- Инвестор плюс – 590 руб,

- Самостоятельный ИИС – 0 руб.

Эти тарифы зависят от минимальной суммы депозита на счете.

Модельный ИИС:

- Фондовый рынок – 0,057%,

- Валютный – 0,01025%,

- Фьючерсы 0,74 руб за контракт,

- Внебиржевой рынок – 0,2%,

- Ведение счета, мин 90 руб или 0,083% от оборота.

Более подробно, что такое ИИС, читайте в статье как устроен ИИС.

Явных плюсов у компании нет, выделю минусы:

- Множество тарифов запутывают пользователей,

- Назойливые менеджеры, достающие частыми звонками.

Не рекомендую работать с этим брокером.

Брокер Финам

На блоге, я уже делал подробный обзор брокера Финам. Рассматривать данную компанию для инвестирования в акции также не рекомендую. Причина тому – нерешенные проблемы у моих партнеров, в частности:

- Зависания терминалов,

- Самостоятельные открытия позиций,

- Задержки в выводе средств,

- Назойливые менеджеры, требующие внести депозит и увеличить депозит,

- Некомпетентная техподдержка.

Если вы пользуетесь кредитным плечом, то вам придется платить за пользование средствами определенную процентную ставку. Тарифы на использования кредитного плеча будут доступны при регистрации брокерского счета.

Я протестировал 90% вышеуказанных компаний и в какой-то момент понял, что российские брокеры еще не готовы предлагать нормальные условия для работы. Поэтому для работы с российскими акциями я оставлю только одного – БКС брокер (офиц. сайт broker.ru) . Как раз недавно перевел туда деньги из Финам. Для покупки иностранных ценных бумаг я пользуюсь услугами исключительно зарубежных брокеров и ниже объясню почему.

Список первых 20 акций с тикерами, доступных к покупке

Ввод будет происходить поэтапно. До конца 2020 года планируется допустить к торговле всего 50 акций, входящих в индекс S&P500. Отбор осуществляется по уровню ликвидности. В первом «потоке»от 24 августа 2020 на Московскую биржу выпущены 20 бумаг:

| №п/п | Наименование эмитента | Тикер |

| 1 | Pfizer Inc. | PFE |

| 2 | Amazon.com, Inc. | AMZN |

| 3 | Visa Inc. | V |

| 4 | Twitter, Inc. | TWTR |

| 5 | Netflix, Inc. | NFLX |

| 6 | AT&T Inc | T |

| 7 | Alphabet Inc. | GOOG |

| 8 | Advanced Micro Devices, Inc. | AMD |

| 9 | Exxon Mobil Corporation | XOM |

| 10 | Intel Corporation | INTC |

| 11 | Mastercard Incorporated | MA |

| 12 | Microsoft Corporation | MSFT |

| 13 | Facebook, Inc. | FB |

| 14 | Activision Blizzard, Inc. | ATVI |

| 15 | Apple Inc. | AAPL |

| 16 | Micron Technology, Inc. | MU |

| 17 | McDonald’s Corporation | MCD |

| 18 | The Boeing Company | BA |

| 19 | NVIDIA Corporation | NVDA |

| 20 | The Walt Disney Company | DIS |