7 главных отличий венчурных инвесторов от традиционных

Содержание:

- 6 основных этапов венчурного инвестирования ?

- Где искать венчурных инвесторов для новых проектов и идей — 3 лучших варианта ?

- Разновидности венчурных инвестиций

- Суть понятия

- ТОП-10 венчурных фондов мира

- Немного об успешных венчурных инвесторах

- Венчурные инвестиции – что это?

- Плюсы и минусы

- Что такое венчурный фонд, как именно он функционирует? Сравнительная таблица венчурного инвестирования и банковского кредита

- Успешные венчурные инвесторы

- Где инвестору искать проекты для венчурных инвестиций

6 основных этапов венчурного инвестирования ?

Принесет ли дело прибыль и успех инвестору зависит от многих факторов, а главное от Ваших действий. Действия должны быть четко систематизированы по этапам и точно выполнены только в представленной ниже последовательности.

Этап 1. Сбор первоначального капитала

Это начальный этап, ведь когда человек приступает к внедрению проекта, нужно иметь хотя бы необходимый первоначальный капитал на первое время. Инвестор может финансировать как частично, так и полностью разработку и внедрение проекта или идеи.

Этап 2. Определения вектора развития инвестиций

На этом этапе важно изучить ситуацию на фондовом рынке. О том что такое фондовый рынок и как он работает, мы уже писали в прошлом выпуске

Возможно, Вы найдете для своего проекта или компании свободный сектор экономики или выясните, что обладаете инновационным товаром, который на рынке еще не представлен и будет точно первым.

Этап 3. Поиск перспективного бизнеса и составление плана его развития

Проект для будущего развития подобран, теперь важно остановиться и подумать, проанализировать все риски, связанные с деятельностью предприятия. И только потом приступать к разработке плана по развитию и воплощению его в жизнь для получения максимальной выгоды

Для этого возможно потребуется преобразование компании из частной в акционерную.

В одной из статей нашего журнала можно почитать о том, как составить бизнес план или скачать уже готовые примеры бизнес-планов.

Этап 4. Подписание договора

Финансовую составляющую Вы обсудили, теперь важно заняться юридическими вопросами. В этом вопросе стоит отдать предпочтение не финансистам, а квалифицированным в этом вопросе юристам во избежание разногласий в дальнейшем

Этап 5. Контроль деятельности предприятия

Венчурные инвесторы персонально заинтересованы в благополучном исходе развития компании. Они не только вкладывают деньги, но и непосредственно ведут контроль за деятельностью предприятия.

Они принимают активное участие в процессе разработки концепции, планировании, определении новых направлений в деятельности. Также венчурные инвесторы, как квалифицированные специалисты в этой области, дают консультации по тем или иным вопросам и полезные советы.

Этап 6. Продажа акций компании

Когда компания достигает значительного финансового положения, приносит достаточную прибыль, инвесторы начинают задумываться о продаже своих акций. Покупают такие акции другие вкладчики, которые отдают предпочтение работе, не связанной с большими рисками.

Привлечение средств венчурного фонда для стартап-проекта

Где искать венчурных инвесторов для новых проектов и идей — 3 лучших варианта ?

Новичку важно не просто найти единомышленников, которые верят в его продукт или идею, а главное тех людей, способных вложить свои денежные средства в ее разработку и продвижение на рынке. Мало кто из начинающих имеет достаточные средства для создания компании самому, поэтому возникает извечный вопрос, где искать инвесторов

Здесь есть несколько вариантов:

Мало кто из начинающих имеет достаточные средства для создания компании самому, поэтому возникает извечный вопрос, где искать инвесторов. Здесь есть несколько вариантов:

Вариант 1. Знакомые

Вероятнее всего у начинающего предпринимателя нет знакомых миллионеров, поэтому поиск ведется среди ближайшего круга окружения. Чем больше Вы об этом говорите, тем высока вероятность того, что это услышит потенциальный инвестор, готовый поверить и вложить в Вашу идею.

В разных уголках мира и в различных странах проводятся форумы, на которые съезжаются многие потенциальные инвесторы с одной целью, ищущие новые бизнес идеи для вложения собственных денежных средств.

Также можно воспользоваться интернетом и порталами инвестиционных проектов. На них размещено много полезной информации, есть возможность поместить свой проект или идею и самому найти спонсора или ждать пока он выйдет на Вас. Наиболее популярными порталами являются startup.ua и inproex.ru.

Вариант 3. Краудфандинг

Одним из вариантов коллективных инвестиций является краудфандинг, работающий в режиме онлайн. Это такой сервис, специализирующий на размещении идей и продвижения своих проектов.

Количество участников сведено к минимуму:

- Автор идеи;

- Куратор;

- Спонсор.

Кураторами могут быть различные организации, которые имеют интерес и готовы поддержать проект. Под поддержкой стоит понимать финансирование рекламы для продвижения продукта, предоставление оборудования и технических средств.

Краудфандинговые платформы включают в себя всю информацию о продукте:

- необходимую сумму;

- описание идеи в форме фото и видео, то есть презентация;

- сроки достижения прибыльности;

- наличие вознаграждений;

- информация об авторе и его банковские реквизиты.

В зависимости от сервиса платформа сотрудничает с разными платежными системами.

Пользователь имеет право прослеживать активность остальных участников, получать сведения о проектах, созданных или профинансированных ним. Также есть возможность пообщаться с автором проекта или идеи, которая понравилась.

Кстати, на нашем сайте есть отдельная статья, в которой подробно рассказывается, как найти инвестора для открытия малого бизнеса с нуля.

Разновидности венчурных инвестиций

Изначально это понятие использовалось в США и относилось к вкладам частных лиц в автомобильное и высокотехнологичное производство. Спустя несколько десятилетий оно стало относиться абсолютно ко всем высокорисковым проектам.

Российская венчурная система была сформирована относительно недавно, в 2009-2010 годах, так же, как и в большинстве стран СНГ. Это обусловлено тем, что механизмы рыночной экономики полностью сформировались только к этому времени.

Классифицировать венчурные инвестиции принято на 3 группы:

- Стратап – компания без компании. Фактически речь идет о том, что предприниматель имеет потенциально перспективную идею и нуждается в средствах для ее реализации. Для инвестора этот вариант наиболее прибыльный и в то же время рискованный.

- Компания новичок, переживающая кризис становления. Большинство бизнес-проектов сталкиваются с тем, что не могут самостоятельно пережить первые 6 месяцев работы. Чтобы фирма продолжила существование и вышла на прибыль, нужны вливания.

- Компания партнер. В данном случае инвестора ждет минимальная прибыль, поскольку большая часть работы уже сделана, продукт готов, а средства нужны на реализацию маркетинговой стратегии. В то же время – это наиболее безопасные вложения.

Основное и главное отличие венчурных инвестиций – краткосрочный характер. На реализацию бизнес-модели уходит до нескольких месяцев, после чего можно подсчитывать прибыль или убытки.

Несколько примеров

Чтобы лучше разобраться в вопросе, приведем пример. В 2016 году никому неизвестный разработчик Prisma Labs inc предложил интересную идею: сделать из обычной фотографии холст для рисования. Идея оказалась очень успешной и принесла более 8 млн. долларов.

А уже в 2018 вышло бесплатное приложение Lensa для обработки селфи. Здесь разработчики получают заработок уже от рекламы и встроенных покупок.

Но вернемся к доходам. Поскольку Prisma Labs inc были стартапом, инвесторы получили от 50% до 75% дохода. Не сложно подсчитать, что это сумма от 4 до 6 млн. долларов. При этом изначальных вложений нужно было 8-10 тыс. долларов.

Так что суммарная прибыль венчурных инвесторов за 2 года превысила 40 000 процентов. Цифра фантастическая, но это объективные данные, которые есть в свободном доступе.

В то же время не обязательно вкладывать деньги в IT проекты. Например, компания SVET занимается производством декоративных автономных осветительных приборов.

Проект известен далеко за пределами России и пользуется популярностью, в том числе, во всех странах ближнего зарубежья. Учитывая характер изделий и уникальность предложения, продукт будет приносить деньги инвесторам и разработчикам еще долгое время.

Еще одно обстоятельство, которое подчеркивает уникальность венчурных инвестиций – условия сотрудничества. Вкладчик получает процентную долю от прибыли за реализацию продукта. Вложившись единожды, он будет получать доход до тех пор, пока товар будет востребован.

Суть понятия

Венчурными (в переводе с англ. означает «риск» или «рискованное предприятие») называются инвестиции с очень высокими рисками. Сюда можно отнести вложения в совершенно новые технологии или инновационные проекты, аналогов которым нет. В подобной ситуации инвестор не может оценить реальный риск и перспективу, и поэтому существует высокая вероятность лишения вложенных средств.

Когда-то инвестирование в мобильную связь, компьютерные технологии или железную дорогу можно было отнести к венчурному. Но в современном мире это считается стандартным бизнесом, так как произвести оценку рисков и особенностей венчурных инвестиций очень сложно, поскольку отсутствуют схожие примеры.

Одним из самых ярких примеров венчурного инвестирования считается социальная сеть Facebook и программа для обмена сообщениями WhatsApp, собравшие колоссальную прибыль и занимающие лидирующие строчки в рейтинге Forbes.

Венчурным инвестором может стать как отдельное лицо (в основном юридическое), так и целый фонд. Венчурным считается фонд, ориентированный на работу с какими-либо инновационными проектами (стартапами). Так как инвестирование капитала в одно предприятие имеет большие риски, фонд разделяет его на десяток разных проектов. Если девять проектов прогорят, то десятый окупится и принесёт высокую прибыль.

Инвестор может получить доход любым из двух способов:

- В виде стабильного заработка, став совладельцем компании. Этот вариант предполагает получение средней размеренной прибыли на протяжении долгих лет.

- При перепродаже ценных бумаг. В данном случае прибыль будет крупной, но единовременной.

Механизм венчурного инвестирования

| Отличительная особенность | Описание |

| Высокий порог входа | Зачастую венчурным инвестором выступает состоятельный человек, т.к. данный вид инвестирования предполагает вложения от десяти тысяч долларов и выше. Начинающему инвестору с несколькими тысячами долларов очень сложно найти интересный инвестиционный проект. Но для таких случаев есть институты совместного инвестирования или фонды. Управляющие фондов аккумулируют вклады мелких инвесторов для последующего вложения их в определённый перспективный проект. Главным минусом является то, что вкладчик не сможет самостоятельно принимать решения об инвестировании в какой-либо проект, а должен довериться компетентности управляющего |

| Длинный инвестиционный горизонт | При вложении капитала в развивающееся предприятие, невозможно забрать деньги в любой момент. Инвестируемый капитал обычно полностью используется в проекте, и возвратить деньги можно лишь при его удачном развитии. Интервал между началом инвестирования и выходом проекта на фондовый рынок с получением значительных доходов может составлять много лет |

| Отсутствует контроль | В отличие от стратегических партнёров, венчурные инвесторы не нуждаются в контрольном пакете акций, также как не стремятся управлять компанией. При этом они берут на себя только финансовые риски, все же остальные перекладывают на плечи топ-менеджмента. Но бывает и так, что стремление сохранить свой капитал приводит к тому, что венчурный инвестор входит в совет директоров и устанавливает личный контроль над делами компании |

| Отсутствие каких-либо гарантий получения прибыли | Касательно получения дохода, тоже не всё так просто. За весь срок инвестирования вкладчик может не получить прибыли, но в итоге заработать миллионы на продаже своей доли в проекте. Реальный объём доходов от стартапа станет известен только после того, как акции компании будут публично размещены на фондовом рынке. Исходя из инвестиционной привлекательности, можно будет определить стоимость акций и, конечно же, ту сумму, которую получит вкладчик после продажи своей доли |

ТОП-10 венчурных фондов мира

Венчурные компании в первую очередь отличаются по областям, в которые они вкладывают капитал. Каждый фонд выбирает узконаправленную нишу, в которой ищет перспективные проекты. При составлении рейтинга учитывались следующие показатели деятельности:

- количество успешных проектов;

- сумма активов в управлении;

- количество венчурных капиталистов;

- деловая репутация

ТОП-10 актуальных венчурных фондов мира представлен в таблице.

| Наименование | Управление активами (капитализация) | Сфера инвестирования | Крупнейшие проекты |

| Accel (AccelPartners) | 8,8 млрд $ | Информационные технологии, мобильные сети, Интернет, программное обеспечение | Facebook, Spotify, DJI, Jet.com |

| Sequoia Capital | 4 млрд $ | Информационные технологии, мобильные сети, Интернет, программное обеспечение | Apple, Google, Oracle, PayPal, Stripe, YouTube, Instagram, Yahoo! и WhatsApp |

| Kleiner Perkins (Kleiner Perkins Caufield& Byers) | 9 млрд $ | Информационные технологии, мобильные сети, Интернет, программное обеспечение | Google, Amazon, Genentech, AOL, Electronic Arts, Sun Micro |

| Benchmark Capital | 3 млрд $ | Интернет, мобильные сети | eBay, Uber, Twitter, Instagram, Discord |

| Bessemer Venture Partners | 5 млрд $ | Облачные вычисления, безопасность данных, финансовые услуги | Shopify, Yelp, LinkedIn, Skype, LifeLock, Twilio, SendGrid, DocuSign, Wix.com |

| New Enterprise Associates | 20 млрд $ | Информационные и энергетические технологии, здравоохранение | Formlabs, Masterclass, 23andMe, 3com, Appian, Bitglass, Bloom Energy |

| Index Ventures | 5,6 млрд $ | Потребительский Интернет, коммуникации, медиа, корпоративные ИТ, биотехнологии | Dropbox, Etsy, Supercell, Squarespace |

| Meritech Capital Partners | 2,6 млрд $ | Коммуникации, программное обеспечение, корпоративная инфраструктура, полупроводники, потребительский интернет и медицина | Facebook, Cloudera, Salesforce.com |

| Lightspeed Venture Partners | 3 млрд $ | Приложения для потребителей и бизнес-сетей для сетей | Doubleclick, Informatica, Snapchat, Solazyme |

| Greylock Partners | 3,5 млрд $ | Потребительский интернет, корпоративные ИТ и информационные технологии | Facebook, LinkedIn, Airbnb, Instagram, Workday |

Как видно из таблицы, наиболее успешные инвестиции венчурного капитала связаны с информационно-коммуникационными сферами деятельности.

Немного об успешных венчурных инвесторах

Реальные истории успехов являются очень сильным мотиватором. В рейтинг самых успешных инвесторов, по мнению всемирно известного издания Forbes, входят:

- Джим Гетц. Инвестировал в Nimble Storage и Palo Alto Networks, а также в сервис WhatsApp, от продажи которого фонд, чьим партнёром был Джим Гетц, заработал около трёх миллиардов долларов. И это при начальных вложениях в шестьдесят миллионов.

- Крис Сакка. За его плечами инвестиции в Twitter, Instagram, Uber и Stripe.

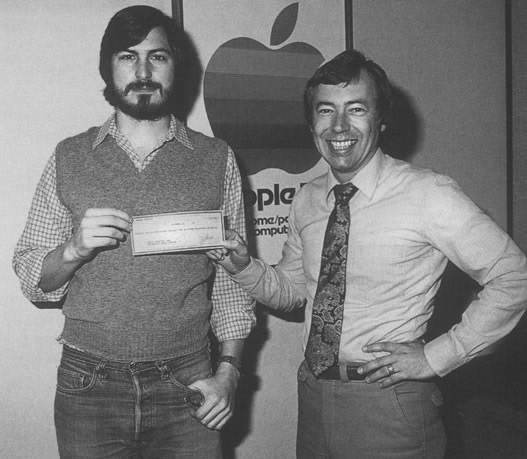

- Майк Маркула. Знаменит тем, что вложил 250 тыс. долларов в Apple, когда Стив Джобс и Стив Возняк занимались паянием плат в гараже. Всего за ¼ млн. долларов он получил 1/3 компании Apple. Майк инвестировал лишь 10% своего портфеля, т. к. на тот момент его капитал составлял примерно 2,5 млн. долларов. В итоге он продал свою долю в Apple за 154 миллиона.

- Брайан Сингерман. Бывший работник компании Google, инвестировавший в Oculus VR, Misfit, Lyft, Airbnb.

- Стив Андерсон. Один из первых, кто вложился в Instagram, увидев потенциал сервиса. Помимо этого знаменит инвестированием в Twitter и финансовый сервис Social Finance.

- Томас Алберг. Инвестировал 100 тыс. долларов в онлайн-магазин Amazon. В итоге его доход составил 26 млн. долларов.

- Ян Макглинн. Продавец автомобилей, вложивший 4 тыс. фунтов (в обмен на акции) в бизнес своей знакомой, открывшей магазин натуральной косметики Body Shop. Когда всю сеть магазинов Body Shop (на тот момент их было около 2 000) купила крупная косметическая компания L′Oreal, Ян Макглинн получил чистую прибыль в размере 180 млн. евро, при первоначальных инвестициях в 5 400 евро.

Венчурные инвестиции – что это?

О венчурных инвестициях на просторах СНГ начали говорить не так давно. И даже те, кто готов вложить средства в эту сферу, часто бывают далеко не всегда знакомы с деталями. В развитии венчурных инвестиций заинтересованы не только инвесторы, но и, конечно же, те, кто желает получить деньги под развитие бизнеса.

Как известно, прямые инвестиции предполагают намного ниже уровень доходности и, как следствие, такой же невысокий уровень риска. Но если вы рискнули связаться с венчурными инвестициями, полная потеря денег – не такой уж миф. Хотя взамен вам сулят высокий уровень доходности: минимум 50-100% годовых. На сегодняшний день можно найти немало как юридических лиц, так и частных персон (еще называемых «бизнес-ангелами»), занимающихся только венчурными инвестициями. Стоит отметить, что если процент риска в венчурные инвестиции будет существенно снижен, то такие вложения уже могут заинтересовать и прямых инвесторов.

Если объяснять принцип действия венчурных инвестиций, то представим такую ситуацию. Есть некое юридическое лицо, у которого имеется интересная идея, но нет средств для внедрения идеи в жизнь. Также есть «бизнес-ангел» или венчурный фонд, готовый внести свои средства в реализацию вышеуказанной идеи (если это венчурный фонд, то он в данном случае будет играть роль посредника). «Ангел» приобретает долю уставного капитала или часть акций, которые в дальнейшем будут проданы. Обычно на момент продажи акций они уже существенно возрастают в цене, следовательно, и цена доли инвестора также увеличивается. Прибыль «ангела» (или фонда) – это, как вы уже догадались, разница между ценой продажи и покупки акций или уставного капитала. Кстати, мощное развитие таких корпораций, как Microsoft и Google обусловлено именно венчурными инвестициями.

История данного вида инвестиций в США уже началась более 60 лет назад. Аналогично венчурные инвестиции доказали свою эффективность и во многих странах Европы – они приносят вкладчикам стабильные высокие дивиденды.

В отличие от западных коллег, российские инвесторы мало знакомы с венчурными фондами, а также с фондами, занимающимися прямыми инвестициями. Наши соотечественники вкладывают средства в венчурные фонды с начала 2000-х годов. К необходимости внедрения венчурного инвестирования Правительство Российской Федерации подтолкнули успешный опыт западных коллег и необходимость решения проблемы, заключающейся в существенной зависимости экономики от сырья. В 2006 г. было основано ООО «Российская венчурная компания», цель которой – инвестировать в российские венчурные фонды. Параллельно была основана «Российская ассоциация прямого венчурного инвестирования» или РАВИ, которая должна развивать инвестфонды России, а также проводить организации Российского венчурного форума и венчурных ярмарок. На сегодняшний день венчурные инвестиции в РФ набирают обороты, наблюдается рост венчурных фондов. Теперь это уже не редкое явление.

По сути, венчурные инвестиции можно трактовать как финансирование бизнеса, характеризуемого привлекательными возможностями, но еще не закрепившегося на фондовой бирже. Есть разработчики интересной бизнес-идеи, но у авторов нету достаточных средств для ее реализации. Вот тут-то и приходит на помощь венчурное инвестирование.

Все довольно просто. У вас есть средства, которые вы даете в распоряжение предпринимателю для реализации его идеи. При этом вы, а, возможно, и не вы один, становитесь совместным владельцем бизнес-проекта вместе с другими венчурными инвесторами. Какую долю доходов будут получать инвесторы – это оговаривается при подписании договора. Вы, как инвестор, приобретаете долю в перспективном стартапе. При позитивном развитии дела вы явно будете довольны результатами.

Плюсы и минусы

В общем-то, из особенностей венчурного инвестирования, можно определить взгляд со стороны инвестора на новые проекты, прибыльность и рискованность подобных операций.

Преимущества такого рода капиталовложений выглядят следующим образом:

- При успешной реализации проекта, инвестор получит весомую прибыль. Встречаются моменты, в которых оригинальность идей создателя приносит более 1000% прибыли в течение всего лишь нескольких месяцев. Тщательный подход при выборе стартапа, ну или при сопутствии удачи в начинаниях, позволит в кратчайшие сроки выступить в роли совладельца успешного проекта.

- Для того, чтобы владеть немалой частью бизнес-проекта, не требуется обладать огромным капиталом. А также, отсутствует необходимость в выборе большого проекта. Зачастую инвестор будет в «плюсе», если завладеет половиной какого-то небольшого бизнеса, чем сотой частью крупной компании.

- Самое фундаментальное преимущество венчурного инвестирования – приобретение ценного опыта, при ведении бизнеса. Вкладывая капитал в стартап, можно получить очень много информации, полезной в дальнейших перспективах.

Однако же, везде есть и свои недостатки:

- В первую очередь, неизвестный проект – это высокая степень риска. Создатель бизнес-идеи не будет нести никакой ответственности перед инвестором. Соответственно, не сможет дать гарантии успеха. А, так как конкуренты не дремлют, то есть вероятность потерять вложенные средства. В итоге, если решать вложить капитал в венчурный проект, то надо быть, по крайней мере морально, готовым к провалу идеи.

- И еще один немаловажный аспект – уметь вовремя раскусить мошенника. Чтобы привлечь недальновидного инвестора, такие люди могут организовать отличную презентацию, даже неплохой бизнес-план. Однако, получив средства от спонсора, они могут исчезнуть навсегда. Для того, чтобы отвадить от своего кошелька подобных личностей, лучшим решением будет заключение договора, в котором имеются обозначения условий выделения средств и соучастия в управлении проектом.

Что такое венчурный фонд, как именно он функционирует? Сравнительная таблица венчурного инвестирования и банковского кредита

Если вас заинтересовали перспективы венчурного финансирования, однозначно необходимо ознакомиться с базовыми определениями из этой сферы. Начнем с венчурного фонда, как с одной из основных организаций в этой сфере инвестирования.

Что такое венчурные фонды? Современные организации, которые занимаются рискованными финансовыми операциями. Венчурный фонд – это компания, которая ведет деятельность по финансированию стартапов или действующих организаций, запрашивающих подобную помощь. Деятельность венчурных фондов связана с серьезными рисками, но и его участники ожидают от сопровождаемых проектов сверхприбыли.

Венчурные фонды подразделяются на несколько видов:

- специализированные (вложения осуществляются в определенный регион или сегмент экономики);

- универсальные (их работа не зависит от географического фактора или от сферы деятельности).

Для уменьшения рисков, венчурные фонды всегда прибегают к диверсификации капитала. Они распределяют финансовые средства между несколькими организациями. Венчурные инвестиции в стартапы осуществляются частично. Ни один инвестор не вложит все свои деньги в одно дело. А дальше работает простой и действенный принцип: если одна компания сливает вложения, остальные прибылью перекрывают убытки.

Статистика показывает, что даже при хорошем анализе ситуации, лишь 30% проектов приносят в итоге прибыль, а остальные быстро уходят с рынка, потратив деньги впустую. Но эта малая доля способна многократно перекрыть убытки.

Куда может инвестировать венчурный фонд?

- В бизнес-идеи, которые имеют хороший потенциал, но финансирования у них не хватает даже для создания первых образцов продукта, чтобы их смогли оценить потребители.

- В недавно возникшие компании, которым не хватает исследовательской работы для улучшения своих предложений.

- В компании, конкурирующие продолжительное время и имеющие готовый продукт для дальнейших продаж. Здесь организации не хватает средств для вывода новых или улучшенных версий продукта.

- В опытные компании, нуждающиеся в дополнительном расширении. Таким организациям зачастую не хватает средств, чтобы расширить географию продаж своего продукта и нарастить товарооборот. Дополнительные вливания из венчурного капитала становятся настоящей «инъекцией жизни». Компания получает второе дыхание и быстро растет, основываясь на уже имеющемся опыте работы.

Создание венчурных фондов осуществляется с легкой руки опытных предпринимателей, которые больше не хотят самостоятельно заниматься бизнесом, но имеют достаточно знаний о рынке, чтобы распознать удачный проект или идею.

Их работа осуществляется в несколько этапов:

- Предприниматели ищут на рынке новые идеи, которые в перспективе способны принести прибыль.

- Выполняется всесторонний анализ выбранных организаций с точки зрения экономической мощи, капитализации, рентабельности, кинетической и потенциальной энергии главы.

- Профессионалы избирают компании, а затем продумывают пути их развития, занимаются поиском новых ниш и рынков, где компания может стать конкурентоспособной.

- Эмиссия ценных бумаг компании. Владельцу достается контрольный пакет, а венчурный фонд забирает меньшую часть, а затем делит его между участниками.

- Поддержка развития компании для ее роста и дальнейшего получения прибыли.

- Доход от дивидендов и/или продажи ценных бумаг компании.

Только на последнем этапе венчурным инвесторам становится известно, были ли их усилия целесообразными. Вполне возможно банкротство, и это даже наиболее частый исход для молодых развивающихся организаций.

Но почему такие компании выбирают венчурное инвестирование, а не кредит в банке? Причин на это достаточно много. Просто сравним эти два понятия в удобной таблице.

|

Венчурное финансирование |

Кредит |

|

Возвратность |

|

|

Нет |

Существует |

|

Залог |

|

|

В этом случае доля (акция) и является залогом |

В качестве залога выступает имущество компании или поручительство |

|

Условия выплат |

|

|

Продажа акций (компания ничего не теряет) и выплата дивидендов |

Аннуитентные или дифференцированные выплаты |

|

Принимает ли финансирующая сторона участие в развитии организации |

|

|

Да, инвестор в этом заинтересован. К тому же, помощь осуществляется на профессиональном уровне от опытных предпринимателей |

Банк интересуется лишь возвратом денег |

|

Вероятность получения финансирования стартапом |

|

|

Высокая |

Низкая |

|

Сроки выплаты |

|

|

Сроки размыты |

Определяются договором |

Венчурное финансирование способно принести развивающейся компании не только дополнительные вливания, но и профессиональную помощь, а это очень важно на начальном этапе развития. В особенности для тех предпринимателей, которые не имеют достаточного опыта работы в своей сфере

Успешные венчурные инвесторы

Ничто так не мотивирует, как реальные истории успехов. Большинство этих историй на слуху, однако, для большего понимания перечислю конкретные успехи нескольких венчурных инвесторов в цифрах.

Майк Маркула

Майк инвестировал 250 000$ в компанию Apple, когда Стив Джобс и Стив Возняк еще паяли платы в своем гараже. Всего за четверть млн. долларов Майк получит треть компании Apple.

На момент инвестирования общий капитал Марккулы был порядка 2,5 млн. долларов, получается, что он вложил в APPLE лишь 10% своего портфеля. Майк продал свою долю в компании за 154. млн долларов, заработав 61600%.

Кстати, рекомендую прослушать аудиокнигу «Стив Джобс. Биография» от appleinsider (гугл в помощь). Года 2 назад я в течение месяца слушал ее в машине по дороге на работу. Книга мощная, я так увлекся ею, что прослушал ее 2 раза.

Томас Алберг

Томас вложил 100 000$ в книжный онлайн магазин Amazon. В итоге общая прибыль инвестиций Томаса в Амазон составила 26 млн. долларов.

Ян Макглинн

Обычный продавец автомобилей Ян Макглинн вложил 4000 фунтов (в обмен на акции) в бизнес своей знакомой Аниты Роддик, которая открывала магазин Body Shop, продающий натуральную косметику.

Впоследствии сеть магазинов Body Shop (около 2000 магазинов) купил крупнейший косметический гигант L’Oreal. Чистая прибыль Яна Макглинна составила около 180 млн. евро, при начальных вложениях 5400 евро.

Отличным примером венчурного инвестирования в России может служить история небольшой группы исследователей, которые получив инвестиции в размере всего нескольких тысяч долларов, смогли создать препарат «Тимоген», демонстрирующий мощный иммуномодулирующий эффект. После чего компания из США приобрела лицензию на его изготовление за несколько миллионов долларов. То есть проект в несколько тысяч раз увеличил вложенный изначально капитал инвестора.

Где инвестору искать проекты для венчурных инвестиций

Именно поэтому ожидаемая прибыльность стартапа должна превышать сумму вложений как минимум в 10 раз. Бизнесмен, нацеленный на успешное вложение денег, не ждет, пока его найдут. Он постоянно мониторит рынок в поисках варианта для прибыльного вложения.

Пути поиска удачного проекта в России:

- По знакомству. Наверное, у каждого в окружении есть человек, ищущий деньги на развитие бизнеса. Среднестатистический житель России пропустит информацию мимо ушей, но истинный бизнесмен заинтересуется, тщательно изучит проект и примет решение о вложении.

- На форуме «Селигер» одна из смен названа «Предпринимательство». Сюда часто приезжают инвесторы в поисках интересных стартапов с порогом вхождения до 50 000 долларов.

- Биржа проектов. В России существуют площадки, где молодые ученые размещают довольно интересные проекты.

- Биржи долей. Это площадки, регулирующие отношения между стартаперами и венчурными инвесторами. Бизнесмен через биржу приобретает долю в компании.

Основное, что стоит запомнить инвестору в России, – нужно постоянно держать руку на пульсе и мониторить рынок. Неизвестно, когда появится предложение, способное перевернуть мир, как это сделала в свое время Apple.