Что такое рефинансирование кредита и какие проценты на услугу представлены на рынке?

Содержание:

- Советы экспертов

- Какие банки предлагают такую услугу?

- Как происходит процесс рефинансирования

- Что такое рефинансирование кредита простым языком

- Какие документы нужны для рефинансирования кредита

- Когда выгодно рефинансирование кредита

- Для чего их выпускает государство

- УБРиР Карта-рефинанс — 240 дней без %

- Виды облигаций

- Выгодно ли рефинансировать кредит со страховкой

- Выберите вклад

- Динамика стоимости 1000 рублей в узбекских сумах

- Почему мне отказали?

- Когда можно рефинансировать кредит

- Что такое перекредитование (рефинансирование) ипотеки простыми словами: плюсы и минусы + советы

- Какие банки готовы рефинансировать ваши кредиты

- Что значит рефинансирование кредита

- УРАЛСИБ — От 6,9% на любые суммы

- Новости от Центробанка РФ

- Как рефинансировать кредит — пошаговая инструкция рефинансирования

- Советы и рекомендации

- 5 причин сделать рефинансирование кредита в другом банке

Советы экспертов

Еще относительно недавно российские банки относились с осторожностью к клиентам, набравшим кредиты. Но конкуренция и изменение ситуации в экономике заставили кредитные организации не только изменить отношение к этой категории заемщиков, но и запустить для них возможность перекредитоваться с более привлекательных условий

Несколько простых советов помогут принять правильное решение и сделают рефинансирование максимально выгодным:

Обязательно надо сравнивать предложения нескольких банков на этапе выбора подходящего предложения. При длительном сроке кредитования отличия даже 1% могут существенно влиять на переплату.

Перед подачей заявки надо обязательно просчитывать выгоду от рефинансирования. При этом надо учитывать и все дополнительные расходы

Например, по ипотеке может понадобиться провести повторную оценку недвижимости и заключить новый договор страхования.

Важно заранее изучить правила досрочного погашения первоначальных кредитов и строго соблюдать их. Часто для досрочного закрытия договора надо не только зачислить деньги на счет, но и направить письменное заявление.

Договор на новый кредит надо внимательно читать перед подписанием

Иногда условия в документах могут существенно отличаться от озвученных менеджерами. На проверку уйдет лишь 10-30 минут, зато в дальнейшем это позволит избежать недопониманий и лишней переплаты, например, из-за активации ненужной опции.

После погашения первоначальных кредитов надо обязательно брать справку об отсутствии долга. Это надо делать, даже если новый кредитор не запрашивает ее, а получает данные из БКИ. Наличие документа о полном выполнении обязательств существенно упростит ситуацию в случае возникновения претензий и споров.

Какие банки предлагают такую услугу?

Практически все банки, которые сами выдают ипотечные кредиты, работают с программой рефинансирования. У банков тоже есть свой интерес – новый клиент. Если заемщика перестали устраивать условия в его банке, а в «перекредитовании» там отказала, то это как бы шанс для других организаций получить нового клиента.

Вот некоторые банки, предоставляющие выгодные условия рефинансирования:

| Банк | % ставка |

| АТБ | 9,0 |

| Бинбанк | 9,0 |

| Россельхозбанк | 9,15 |

| Тинькофф | 9,20 |

| Газпромбанк | 9,20 |

| Открытие | 9,35 |

| Райффайзен | 9,35 |

| Сбербанк | 9,50 |

| Промсвязьбанк | 9,50 |

| Зенит | 9,60 |

| Альфабанк | 9,70 |

| АК Барс | 9,90 |

| Уралсиб | 10,4 |

| Юникредитбанк | 10,5 |

Учесть стоит тот момент, что при наличии задолженности по кредиту, банки могут отказать в «перекредитовании ипотечного кредита».

О банках, в которых можно воспользоваться услугой рефинансирования ипотеки, читайте в этом материале.

Как происходит процесс рефинансирования

Если вам интересно узнать рефинансирование ипотеки в Сбербанке то специально для вас мы писали статью.

Процедура рефинансирования более сложна, чем процедура оформления простого займа. Поэтому стоит приготовиться к тому, что быстро это сделать вряд ли получится.

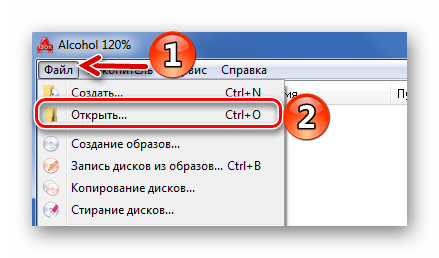

Для начала оставляется заявка. Это можно сделать онлайн, по телефону контактного центра конкретного банка или лично при визите в офис. обычно на данном этапе не требуется предоставление никаких документов – заявка носит информационный характер, но и решение по ней будет оглашено предварительное. Поэтому, чтобы не тратить впустую ваше время и время сотрудников банка, сразу указывайте точные данные, ведь их все равно тщательно перепроверят, прежде чем выдать вам деньги.

После того, как вам поступил звонок или пришло смс/письмо на адрес электронной почты с информацией о том, что заявка предварительно одобрена, можно отправлять в офис. Но сперва уточните, какие справки нужны для перекредитования кредита.

Полный перечень документов, которые могут понадобиться, выглядит так:

-

Паспорт,

-

Дополнительные документы (могут понадобиться не в полном составе или не понадобиться вообще, все зависит от конкретного банка):

— загранпаспорт, СНИЛС, ИНН, водительские права, документ об образовании, медполис,

-

Справка с места работы о размере заработной платы (иногда достаточно справки по форме банка),

-

Заверенная копия трудовой книжки или трудового договора,

-

Документы по рефинансируемым кредитам.

В последнем случае это может быть кредитный договор, в котором прописаны его номер и дата заключения, реквизиты счета для погашения, паспортные данные заемщика, размер процентной ставки, на какой срок выданы деньги, сумма и валюта займа, график погашения задолженности. Если какие-то из сведений не указаны в договоре, необходимо взять справку в свое банке с их указанием. Также необходимо взять справку с указанием текущего остатка к оплате и историей внесения платежей за последние полгода – банк должен убедиться, что просрочек или не было, или они уже погашены.

При рефинансировании ипотеки список документов расширится. С вас потребуют отчет о рыночной стоимости залоговой недвижимости, нотариально заверенное согласие супруга или супруги на оформление недвижимости в залог, могут понадобиться справки из БТИ и госреестра. Необходимо будет предоставить документ, подтверждающий право собственности или участие в долевом строительстве.

Итак, документы собраны, и вы приходите с ними в банк. Как происходит рефинансирование кредита? Если речь идет о нецелевом рефинансировании, то процедура ничем не отличается от обычного кредитования. Клиент подписывает кредитный договор, банк перечисляет деньги на счет стороннего банка (одного или нескольких), далее все дела заемщик ведет только с ним – платит по новому графику платежей один раз в месяц.

Другой вопрос, что нужно для рефинансирования кредита с обеспечением? Понадобится пройти процедуру в два этапе. Порядок буде такой:

-

После одобрения заявки клиент собирает документы по недвижимости и сдает их кредитному специалисту. Запускается процесс одобрения объекта недвижимости. Какое время это займет, зависит от конкретного банка, но обычно все решается за 1-5 рабочих дней.

-

Если объект получил одобрение, то в назначенный день подписывается договор, по которому сумма переводится на счет стороннего банка для полного досрочного погашения ипотечного займа.

-

После этого клиент идет в свой старый банк, берет там справку о снятии обременения с объекта недвижимости, возвращается в новый банк и подписывает ипотечный договор.

-

Договор регистрируется, после чего банк снижает размер ставки до обещанного размера (на это обычно выделяется срок до 1-2 месяцев),

Что такое рефинансирование кредита простым языком

Рефинансирование — это перекредитование уже имеющегося кредита под лучшие условия для клиента.

Про рефинансирование кредитов стали много говорить в 2017 г. Это связано с тем, что в период с 2015 г. по 2020 г. ключевая ставка ЦБ РФ сильно упала (в 3 раза). Те, кто брал займы во времена высоких ставок, теперь могут снизить свой процент. Такое явление в экономике стран случается довольно редко.

Итак, говоря простыми словами: рефинансирование кредита — это выдача нового полноценного кредита для погашения старого, но с более выгодными условиями. Чаще всего граждане пользуется этой возможностью, поскольку процентная ставка стала существенно меньше.

Например, молодая семья взяла ипотеку под 12% годовых в 2015 году. Спустя 5 лет текущая ставка 8%. Банки позволяют рефинансировать ипотеку под более низкий процент. Это большая разница, поскольку речь идет о займах в несколько миллионов рублей на много лет.

Примечание

Рефинансирование и реструктуризация — это совершенно разные услуги. В случае реструктуризации происходит изменение текущего договора. Например, увеличение срока погашения. Процедура проходит внутри одного банка.

Сумма нового кредита может превышать сумму старого, в этом случае можно взять себе разницу между ними.

Какие документы нужны для рефинансирования кредита

Единого перечня документов и справок для рефинансирования не существует. Требования индивидуальны.

Большинству банков достаточно следующего:

- Заявление по форме банка. Его можно написать непосредственно в отделении или скачать на официальном сайте банка.

- Паспорт гражданина РФ с отметкой о постоянной или временной регистрации.

- Копия трудовой книжки.

- Копия справки 2-НДФЛ. Согласно распространенному мнению, такого документа, как копия данной справки, не существует. Но клиенту в любом случае придется обратиться в бухгалтерию своей компании и получить документ, подтверждающий доходы, будь то оригинал или копия.

Когда выгодно рефинансирование кредита

Тогда, когда новые условия подходящие: и по размеру процента, и по тому, что соискатель получает быстро нужную сумму, чтобы в первой инстанции не переплачивать за счет начисленных пеней и штрафов. Рассматривая рефинансирование кредита, стоит остановиться на весомых плюсах, а также минусах. В начале о сильных сторонах:

- получаете нужную сумму для погашения долга, чтобы избежать комиссий, штрафов;

- не портите финансовую репутацию и кредитную историю;

- получаете финансовую выгоду — не переплачиваете.

Среди минусов, кроме самого наличия займа, как такового, можно выделить и другие:

- услуга не выгодна на маленьких суммах;

- далеко не все банки разрешают практику, поскольку не хотят отпускать своего клиента.

Вот простой пример: у вас в одном банке ипотека, из которой осталось 3 года и 1 млн. рублей долга. Годовой процент 15% без дополнительных комиссий или штрафов. За год процентные ставки на фоне кризиса резко упали, и другой банк предлагает вам кредит на те же 3 года, но под 12%, или на 4 года, но под 8%. Если платежи равными долями и включают погашение как тела, так и одновременно процентов, перекредитоваться очень эффективно.

Для чего их выпускает государство

УБРиР Карта-рефинанс — 240 дней без %

Виды облигаций

Выгодно ли рефинансировать кредит со страховкой

Еще несколько лет назад граждане даже не знали, что такое рефинансирование кредита. Сегодня не только им активно пользуются, но и выбирают продукт на максимально выгодных для себя условиях.

Рассмотрим, в чем плюсы и минусы рефинансирования с добровольным договором страхования жизни.

Выгоды оформления:

- Возрастают шансы получения положительного ответа, поскольку страховка для банка это гарантия возврата долга, если заемщик потеряет работу или не сможет производить выплаты по причине нетрудоспособности.

- Сниженная процентная ставка также доступна тем, кто соглашается застраховаться по полному пакету рисков.

- Повышенный лимит по договору, благодаря чему можно погасить все действующие кредиты в других банках и производить выплату по одному.

- Минимальный пакет документов, который включает паспорт и кредитные договоры с других банков, со справкой о состоянии задолженности. Такую упрощенную процедуру готовы предложить коммерческие банки с целью привлечения клиентов.

Минусы оформления:

- Дополнительные траты, поскольку банк рассчитывает защиту сразу на весь срок действия договора рефинансирования. Зачастую кредиторы готовы не только сформировать стоимость сразу за несколько лет, но и запросить их к оплате.

- Если нет возможности оплатить страховку за счет наличных, то она включается в общую стоимость кредита. С одной стороны хорошо, вот только потребуется заплатить проценты, а это переплата.

- При включении страховки в стоимость кредита банки в первые месяцы ставят погашение только в счет полиса, после – проценты и основная часть долга. Получается, первое время клиент выплачивает страховку, что крайне невыгодно, если он примет решение погасить задолженность досрочно.

Выберите вклад

Динамика стоимости 1000 рублей в узбекских сумах

Динамика курса валюты позволит узнать их соотношение в любой нужный вам период и сделать прогноз на стоимость 1000 рублей в узбекских сумах на ближайшее время. Выше представлен график изменения котировок за последний месяц. Максимальная стоимость составила 140845.07 узбекского сума на 05.12.2020. Минимальная стоимость – 131578.95 узбекского сума – пришлась на 06.11.2020.

| Дата | День недели | Узбекский сум | Изменения | Изменения % |

|---|---|---|---|---|

| 05 декабря 2020 г. | Суббота | 140845,07 UZS | -1983,7334 | -1,41% |

| 04 декабря 2020 г. | Пятница | 138888,89 UZS | -1929,0124 | -1,39% |

| 03 декабря 2020 г. | Четверг | 136986,30 UZS | 0,0000 | 0,00% |

| 02 декабря 2020 г. | Среда | 136986,30 UZS | -1876,5247 | -1,37% |

| 01 декабря 2020 г. | Вторник | 135135,14 UZS | 1826,1505 | 1,35% |

| 30 ноября 2020 г. | Понедельник | 140845,07 UZS | 0,0000 | 0,00% |

| 29 ноября 2020 г. | Воскресенье | 140845,07 UZS | 0,0000 | 0,00% |

| 28 ноября 2020 г. | Суббота | 136986,30 UZS | 1876,5247 | 1,37% |

| Cтоимость 1000 рубля за неделю (7 дней) уменьшилась на -3858,7700 UZS |

Подробная динамика курса узбекского сума

Изменения курса валют – одна из самых важных повесток каждого выпуска новостей. Узнавайте о динамике курса рубля с Выберу.ру из этого графика. Он отражает изменения стоимости рубля в течение последнего месяца. Кликните на ссылку под графиком, чтобы ознакомиться с подробностями. Подробный график покажет изменения рубля в течение выбранного вами периода. Мы храним информацию об изменениях валютного курса с 2014 года включительно.

Почему мне отказали?

Вы уже прочли особенности услуги и смогли сделать вывод о необходимости. А теперь обсудим, что делать, если не дают рефинансирование – ведь такое может случиться с каждым.

С чего начать, если вы не получили одобрения? Сначала стоит ознакомиться с основными причинами отказа выдачи необходимой суммы – существует несколько определенных вариантов.

Уровень текущего дохода – один из решающих факторов оценки платежеспособности клиента

Если вы не можете похвастаться высоким уровнем и стабильностью начисления заработной платы, не стоит удивляться отказу; Если условия программы реализуются только под залог недвижимости или иного имущества, важно убедиться, что залог не предоставлен в другой кредитной организации. Перезаложить имущество сложно, это может стать нежелательным параметром при обращении в банк; Еще одна веская причина – если более половины дохода заемщика уходит на погашение других обязательств (ипотека, потребительская ссуда)

Отдельно отметим самую распространенную причину – это плохая кредитная история. Какие факторы могут испортить историю?

- Наличие судебных разбирательств с другими банками;

- Наличие просрочек по иным платежам;

- Отсутствие возврата заимствованных денежных средств.

Наконец, список других неочевидных параметров, которые могут вызвать отказ со стороны кредитной организации:

- Большое количество займов в других учреждениях;

- Не хватает нужных документов;

- Сомнения банка в возможной платежеспособности.

А теперь пора поговорить о том, что делать, если банки отказывают в рефинансировании – определенные меры вы можете принять самостоятельно.

- Создайте обращение в другую финансовую организацию. Есть шанс получить успешный ответ, так как банки заинтересованы в привлечении новых клиентов. Стоит обращаться в крупные структуры, зарекомендовавшие себя надежными игроками;

- Найдите ответственных поручителей – особенно актуален этот способ при отсутствии залога. Именно отзывы надежных поручителей могут повысить уровень доверия к заемщику;

- Если вы получили отказ в сторонней организации, обратитесь в банковскую компанию, которая кредитовала вас изначально – вы сможете получить определенные поблажки, которые повлияют на снижение ставки.

Вы узнали, чем грозит плохая кредитная история. А теперь прочтите о том, что нужно знать об исправлении КИ:

- Если ошибки в истории были вызваны недостоверностью сведений или неправильной подачей документов – их можно исправить при своевременном обращении в соответствующую организацию;

- Исправить «плохие» факторы не получится – если вы не оплачивали займы, вычеркнуть информацию из КИ нельзя;

- Но вы можете попытаться исправить ситуацию – возьмите несколько мелких займов в микрофинансовой организации и своевременно погасите их;

- Обновленные данные поступят в бюро кредитных историй, вы сможете улучшить общее впечатление о вас, как о заемщике.

Изучили, на что обратить внимание при отказе? Запомнили, как избежать нежелательного ответа? Пользуйтесь нашими советами на практике!

В этом обзоре мы подробно обсудили, что означает рефинансирование кредита, поговорили об особенностях и способах получить положительный ответ. Если вы бережете свои деньги, хотите избежать неприятных долгов – сохраняйте статью в закладки! Читайте далее «Майнить биткоины — что это значит?».

Когда можно рефинансировать кредит

Не существует каких-то временных сроков и юридических ограничений, определяющих, через какое время можно сделать рефинансирование кредита.

Теоретически к этой процедуре можно прибегнуть хоть на следующий день после оформления или же в самом конце срока действия договора. Целесообразность должен определять именно заемщик.

Общепринятая практика свидетельствует о том, что к рефинансированию не прибегают в первые полгода после оформления кредитного договора, а также за полгода до окончания срока действия.

Иногда все зависит от жизненной ситуации заемщика. Если долговая ноша оказалась критически непосильной, вопрос, через какое время можно рефинансировать кредит, не стоит: прибегнуть к этой процедуре можно и стоит в любое время.

Что такое перекредитование (рефинансирование) ипотеки простыми словами: плюсы и минусы + советы

Процедура заключается в возможности взять другой кредит, чтобы погасить старый. Это не перезанятые денежные средства, а выгода за счет снижения ставки по %. Рефинансирование производится двумя способами:

- появляется другой залогодержатель. Кредитная организация, выдавшая сумму на погашение текущей задолженности, берет к себе в залог жилье и предлагает выплачивать меньше. Можно объединить несколько займов в один с понижением %;

- жилплощадь освобождается от обременения. Это происходит за счет перевода ипотечного долга в потребительский. Платить не придется меньше, но квартира остается в распоряжении собственника.

Данный процесс имеет свои положительные и отрицательные стороны.

Достоинства:

- платеж на каждый месяц становится ниже за счет уменьшения процентов и увеличения длительности выплат (если один % от другого не сильно разнится, то растянутое время приведет к переплачиванию);

- остается право на возврат НДФЛ;

- переплата станет гораздо меньше, если сократится период выплат, а платеж не изменится;

- можно поменять валюту, чтобы не зависеть от курса;

- обслуживание будет более комфортным из-за предложений оплачивать через систему онлайн и большого количества терминалов и банкоматов;

- жилое помещение перестает быть заложенным (даже при наименьшей или нулевой выгоде).

Недостатки:

- когда большая часть всей суммы уже погашена, т.к. в первое время выплаты включают минимум долга по займу, максимум – по %;

- затраты при предоставлении нового пакета различных справок, включая оценку и страхование объекта;

- какое-то время в самом начале ставка будет на 1-3% больше, чем предложено;

- ожидание вердикта банка по одобрению (иногда услуга платная, к тому же никто не компенсирует затраченные средства на новый пакет бумаг в случае отказа).

Какие документы нужны для оформления?

В необходимый перечень при оформлении перекредитования входят следующие документы:

- российские паспорта (редко, но можно других стран), в т.ч. созаемщиков (плюс документы об их родстве, например, свидетельство брака);

- СНИЛС, ИНН;

- заявление-анкета (заполнять в самом учреждении, либо электронно);

- копия трудового договора или книжки (если клиент не получает зарплату в данной финансовой организации);

- все справки и выписки об основных и дополнительных доходах;

- бумаги на текущую ипотечную ссуду, включая график выплат;

- технические и другие справки на имущественный объект, вплоть до выписки ЕГРН.

Порядок и процедура оформления рефинансирования ипотеки

- изучить предлагаемые различными организациями программы и обратиться в выбранный для более подробной консультации;

- приготовить все необходимые для данной процедуры бумаги;

- специалисты их изучают и выносят решение через неделю (по ряду причин может затянуться до 3-4 месяцев);

- попросить разрешение у нынешнего кредитора (если отказано, выяснить, нужно ли писать заявление на выплату досрочно);

- передать в новое учреждение недостающие справки на недвижимость, включая решение или отказ от теперешнего;

- подписать свежий договор, деньги перечисляются в счет погашения долга;

- взять бесплатно (28 дней) или платно (три дня, 500 – 1000 р) справку, что у прежнего заимодателя нет претензий, и передать ее настоящему;

- забрать закладную у бывшего залогодержателя и отдать нынешнему. В некоторых учреждениях это происходит напрямую между ними. В течение 30-120 дней заем признается необеспеченным со ставкой больше на 1-3%. Это неизбежно;

- застраховать жилое имущество (иногда можно сохранить действующую страховку).

Остается только своевременно выплачивать по рефинансированному займу.

Какие банки готовы рефинансировать ваши кредиты

Далеко не каждая кредитная организация предоставляет своим или чужим клиентам возможность рефинансирования долгов по кредитам. Тем не менее этим занимается достаточно банков, чтобы заёмщики смогли подобрать для себя наиболее приемлемое предложение. Среди банков, рефинансирующих займы, активностью отличаются Росбанк, УБРиР, Уралсиб и МТС Банк. Постараемся разобраться в сути предлагаемых ими вариантов.

Росбанк

В данной кредитной организации предлагаются займы рефинансирования по нескольким направлениям: перекредитование потребительских кредитов, ипотеки, автомобильных займов (только для легковушек), банковских кредитных карточек. При этом рефинансировать можно и займы, оформленные в других банках. Реструктуризированные таким образом кредиты обслуживаются уже в Росбанке.

Для определения условий перекредитования в Росбанке практикуется индивидуальный подход к клиентам. Кроме того, условия зависят от цели рефинансирования (ипотека, потребительские и т.п.). Займ может быть оформлен на срок от 13 месяцев до 7 лет, а процентная ставка колеблется от 8,75 до 18%. Взаймы можно взять от пятидесяти тысяч до трёх миллионов рублей.

У заёмщика должно быть российское гражданство, регистрация в любом регионе присутствия Росбанка, подтверждённый ежемесячный доход в объёме 15 тысяч рублей. Задолженность по займу не допускается.

УБРиР

В банке УБРиР также существует программа перекредитования. Упор делается на рефинансирование потребительских кредитов, взятых в других банках, а также кредитных карточек. Условия кредитования зависят от уровня доходов заёмщика, а также источника этих доходов (зарплата, предпринимательская деятельность или другой источник). Заёмщик может рассчитывать на сумму от тридцати тысяч до одного миллиона рублей на срок от двух до семи лет. При этом годовая процентная ставка варьируется от 15 до 19%.

На кредитные ресурсы может рассчитывать физическое лицо с постоянной регистрацией в регионе присутствия УБРиР, которое работает на последнем рабочем месте не менее трёх месяцев (для ИП – 12 месяцев). Кроме того, требуется чтобы со дня оформления кредитного соглашения, которое необходимо переоформить, прошло не менее 60 дней.

УРАЛСИБ

Программа рефинансирования долга от банка УРАЛСИБ распространяется на потребительские займы, ипотечные, автомобильные, а также кредитные карточки. Они могут быть с обеспечением и без него, под залог автомобиля или недвижимости. Рефинансируются преимущественно кредиты в других банках.

Займ можно взять на срок от 13 месяцев до 7 лет. Заёмщику реально доступна сумма от 35 тысяч до 2 миллионов рублей. Процент по занятой сумме определяется индивидуально, он колеблется от 12,9 до 18,9% годовых. Клиенты УРАЛСИБа, получающие зарплату на уралсибовскую карточку, могут рассчитывать на 9,9%.

Заёмщику потребуется постоянная российская регистрация, российский паспорт, а в определённых случаях ещё один документ, удостоверяющий личность. Стаж работы – не менее трёх месяцев.

МТС Банк

В МТС Банке могут быть рефинансированы потребительские займы, автокредиты, а также кредитные карты. Допускается перекредитование только тех займов, что были взяты в других кредитных учреждениях. Срок кредитования – от одного года до пяти лет. Сумма займы – от 50 тысяч до 5 миллионов рублей. Значение процентной ставки отличается в зависимости от суммы займа и доходов клиента и колеблется в диапазоне от 9,9 до 20,9%.

От заёмщика требуется постоянная регистрация на территории России, паспорт, а в некоторых случаях и дополнительные документы, например, справка о доходах. Необходимо также отсутствие долга по кредиту.

Сравнение условий перекредитования

Для наглядности все вышеперечисленные предложения банков по рефинансированию сведём в общую таблицу.

| Название банка | Максимальная сумма, рубли | Максимальный срок, лет | Процентная ставка | Особенности предложения |

| Росбанк |

3 млн |

7 |

8,75–18% |

Оформляется при отсутствии задолженности по займам |

| УБРиР |

1 млн |

7 |

15–19% |

Должно пройти не менее 60 дней со дня оформления рефинансируемого кредитного договора |

| УРАЛСИБ |

2 млн |

7 |

9,9–18,9% |

На минимальный процент могут рассчитывать лишь клиенты, которым перечисляется зарплата на карточку УРАЛСИБа |

| МТС Банк |

5 млн |

5 |

9,9–20,9% |

Рефинансируются только займы, взятые в других банках |

Что значит рефинансирование кредита

Итак, рефинансирование кредитов, что это такое? Говоря простыми словами, это ситуация, когда заёмщик берёт новый кредит, чтобы полученными деньгами расплатиться по ранее взятым кредитам (иногда просроченным). Впрочем, «рефинансирующие» средства могут быть использованы не только для погашения просрочки, но и для оптимизации непросроченного долгового обязательства. Целью может быть уменьшение ежемесячных платежей по займу, увеличение периода возврата заёмных средств (фактически, это увеличение срока действия договора кредитования), изменение значения процентной ставки по займу, замена нескольких кредитов на один. В определённых случаях можно и повторно рефинансировать кредит.

УРАЛСИБ — От 6,9% на любые суммы

Новости от Центробанка РФ

Последние новости, поступившие от ЦБ РФ, свидетельствуют о том, что финансовым организациям не стоит бояться реструктуризации ипотечного кредитования в целях снижения ставки. Ведь главная финансово-кредитная организация страны не станет требовать создания от коммерческих структур повышенных резервов по подобным обязательствам. Проведение реструктуризации означает создание вспомогательных резервов. А процедура рефинансирования традиционно предлагается чужим клиентам.

Эта проблема стала актуальной в настоящее время, когда ставки падают, ипотека становится более дешевой и доступной, и люди стремятся перезанять средства и возвращать долги по кредитам на более выгодных для себя позициях. Поэтому многие банки в стремлении сохранить существующих и привлечь новых клиентов желают запустить ряд программ по рефинансированию жилищного кредита.

Многие банки снижают ставки по ипотеке

Кроме того, банкам просто-напросто придется действовать таким образом. Представитель Сбербанка России утверждает, что у госбанка в рамках соглашений пунктов, связанных с пропорциональным снижением ставок, не имеется, поэтому внедрение новых форм не предусмотрено. Но в перспективе есть планы по выходу на «плавающую» ставку. Также он добавил, что госбанк стремится к упрощению рефинансирования для клиентских сторон.

Как рефинансировать кредит — пошаговая инструкция рефинансирования

1 Подача заявления на кредит в новый банк. Для этого надо с собой взять:

- Паспорт;

- 2-ндфл;

- Справку с работы;

- Кредитный договор;

Спустя несколько дней вам должны дать ответ насчет выдачи кредита.

2 Поход в текущей банк для уточнения всех моментов погашения кредита. Если все хорошо, то пишем заявление о погашение, берём реквизиты счёта для погашения оставшейся суммы.

3 Снова идем в новый банк с заявлением. Подписываем договор.

4 Наш новый кредитор самостоятельно переводить сумму долга в старый банк. После чего надо сходить в него, чтобы взять справку о закрытии кредита

5 Теперь можно начинать платить ежемесячные платежи по новому кредиту.

Ничего сложного нет. Необходимо лишь несколько раз сходить в два банка.

Советы и рекомендации

Рефинансирование – хлопотная и часто длительная процедура. По этой причине эксперты рекомендуют первоначально обращаться в банк, выдавший займ, с просьбой об улучшении условий кредитования. Если ставки в выбранном банке ниже действующих, а гражданин зарекомендовал себя, как благонадежный заемщик, компания, выдавшая ссуду, может пойти навстречу и улучшить условия сотрудничества.

Объединить все кредиты в один?

Для повышения вероятности одобрения заявки стоит дополнить ее документацией, подтверждающей ухудшение финансового положения семьи. Банк может согласиться пойти навстречу, если заемщик предоставит:

- свидетельства о рождении детей;

- справки, подтверждающие ухудшение состояния здоровья плательщика;

- документы об уменьшении заработной платы или сокращении.

Аналогичный перечень бумаг необходимо предоставить и в компанию, выбранную в качестве нового кредитора, если банк отклонит просьбу об улучшении условий.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Если самостоятельно рефинансировать займ не получается, гражданин может обратиться за помощью к кредитным брокерам. За определенную плату они подберут банк, готовый пойти навстречу клиенту и выполнить перекредитование.

5 причин сделать рефинансирование кредита в другом банке

Рефинансирование – простыми словами, это процедура, при которой оформляется кредит, а полученные по нему средства направляются на погашение задолженности по кредитным договорам, оформленным ранее. Обычно рефинансировать задолженность можно только в другой кредитной организации.

Фактически банк, рефинансирующий кредиты других банков, просто переманивает клиентов у конкурентов. Но без желания заемщика перекредитование никогда не происходит.

5 причин произвести рефинансирование в другом банке:

- Снижение ставки. За счет этого уменьшается переплата, а также снижается кредитная нагрузка на заемщика.

- Более простое обслуживание задолженности. Все долги объединяют в 1 и платить надо только 1 кредитору. Это экономит время и снижает вероятность ошибок.

- Возможность получить в долг дополнительные финансы. Они выдаются на любые цели. Заключение отдельного договора не требуется.

- Изменение первоначальных условий. При заключении нового договора можно выбрать более длинный или короткий срок погашения задолженности и подобрать оптимальный размер платежей.

- Смена банка-кредитора. Иногда сервис у первоначального кредитора оказывается отвратительным. Выбирая лучшие банки для рефинансирования, клиент избавляется от необходимости тратить нервы на решение лишних проблем.

В любом случае, прежде чем делать рефинансирование в Сбербанке или любом другом финансовом учреждении, рекомендуется просчитывать экономию. Ведь именно возможность уменьшить переплату – основная причина для перекредитования. Подсчитать выгоду поможет калькулятор рефинансирования, который можно найти на сайтах большинства крупных финансовых учреждений.