Карту какой платежной системы лучше выбрать: visa, mastercard или «мир»? и насколько это вообще важно?

Содержание:

- Правила платежных систем VISA и MasterCard

- Как войти в личный кабинет Честное слово?

- Как продать валюту с транзитного счета

- Как оформить валютную дебетовую карту?

- Какой вариант безопаснее

- Что выбрать на все случаи жизни

- 1.1 Понятие и признаки малого и среднего предпринимательства

- Stripe – платёжная система в России

- Условия потребительского кредитования в Мытищах

- PayPal

- MasterCard и Visa: главное отличие

- Платежные системы

- Как пользоваться электронным кошельком

- WebMoney

- Плюсы и минусы

- Несколько советов

- Системы электронных платежей для онлайн-магазинов и другого бизнеса в Интернете

- Чем карта Visa отличается от MasterCard

- Кто определяет платежную систему карты

- Виды банковских карточек от Mastercard

- К выбору платежной системы следует подходить со всей ответственностью

- Отзывы о вкладах в Ульяновске

- Список международных платежных систем

- Как открыть расчетный счет в Россельхозбанке (РСХБ)

- Что же означают эти страшные буквы?

Правила платежных систем VISA и MasterCard

Международные платежные системы VISA и MasterCard выпускают пластиковые карточки трех уровней, обслуживание которых также имеют свои отличия. Познакомимся с этой иерархией:

- начальный уровень для Visa является Visa Electron, а у Mastercard это Cirrus и Maestro;

- стандартный – MasterCard Standart и Visa Classic;

- премиум – MasterCard Gold и MasterCard Platinum. А у Visa соответственно Visa Gold и Visa Platinum, а также и Visa Infinite.

Отдельный комплекс привилегий получают держатели карт:

- World Mastercard;

- лимитированные World Mastercard Black Edition;

- World Elite Mastercard.

Чем отличаются Maestro и Visa Electron

Начальный уровень используется для оформления зарплатных, студенческих и пенсионных карт, а также для выплат социальных пособий. Они недорогие или совсем бесплатные. В среднем клиент платит за обслуживание до 300 рублей в год. А оформить и получить карту в банке можно моментально.

Обычно для таких счетов не предусмотрена функция начисления каких-то процентов на остаток средств. Однако это условие зависит от конкретного банка.

Общим у Maestro и Visa Electron является то, что по умолчанию у них отсутствуют такие функции как:

- оплата платежей в Интернете;

- использование за границей.

Но для Visa Electron эти опции можно подключить, если обратиться с заявлением в банк, который ее выпустил. В этом отношении она выигрывает.

Чем отличаются платежные системы Visa и MasterCard начального уровня еще, так это использованием ПИН-кода при оплате покупок в магазинах и супермаркетах. Для Maestro это правило является обязательным, что служит дополнительной защитой. Но эти карты не именные. Поэтому снимать и тратить деньги с их баланса может любой, кто знает ПИН-код.

А картой Visa Electron в некоторых случаях можно платить без кода. Поэтому при утере необходимо срочно звонить в банк с просьбой заблокировать карту, чтобы никто не воспользовался вашими деньгами. Хотя на лицевую сторону пластика Visa Electron наносится имя держателя карты. Так что если у продавца возникли подозрения, что покупатель платит за товары чужой картой, он может попросить предъявить документ.

Функции и преимущества Visa Classic и MasterCard Standart

Карточки Visa Classic и MasterCard Standart по своим функциям практически идентичны. Для них доступны:

- оплата товаров через терминалы в торговых точках;

- обналичка средств через банкоматы;

- использование за границей;

- платежи в Интернете.

С этими картами уже можно отправляться за границу и быть уверенным, что с их помощью получится расплатиться в магазинах или снять деньги в банкомате. Также они подходят для онлайн-шопинга.

Особенности карт премиального уровня

Правила платежных систем Visa и MasterCard премиального класса имеют более выраженные различия. Держатели карт Visa Gold могут рассчитывать на такие дополнительные услуги:

- медицинская поддержка в туристических поездках;

- юридическое сопровождение;

- бронирование билетов на поезда и самолеты;

- экстренная выдача наличных;

- обслуживание в отделении вашего банка вне очереди.

C Visa Platinum и Visa Infinite появляется еще больше привилегий. В их числе:

- участие в программе защиты покупок;

- услуга продления гарантии приобретенного товара;

- дисконт во многих отелях и ресторанах;

- скидки на оформление страховки для себя и других членов своей семьи;

- бесплатное посещение бизнес-залов.

У MasterCard тоже действует несколько бонус-программ. Но в отличие от Visa, по умолчанию клиенту подключаются только три:

- программа лояльности от партнеров банка;

- услуга экстренной помощи по выдаче наличных при утере карты;

- бесплатный отдых в бизнес-залах аэропортов.

Другие опции подключаются по желанию держателя карты. И часто за это приходится отдельно доплачивать.

Как можно убедиться, у каждой платежной системы есть свои преимущества. Если карта нужна лишь для получения зарплатных или социальных начислений и покупок в магазинах, не стоит переплачивать. Для этих целей достаточно оформить карту начального уровня. Но чтобы иметь возможность платить за покупки в Интернете, отдайте предпочтение Visa.

Когда есть необходимость отправиться за границу, следует заказать как минимум карту среднего уровня. Но что это будет – Visa Classic или MasterCard Standart – уже зависит от страны, в которую вы отправляетесь, и ее основной валюты. А чтобы путешествовать с комфортом и пользоваться дополнительными скидками, отдайте предпочтение Gold или Platinum.

Как войти в личный кабинет Честное слово?

Как продать валюту с транзитного счета

Как оформить валютную дебетовую карту?

Так как Тинькофф не имеет своих отделений, оформление всех банковских продуктов данного учреждения осуществляется только в удаленном режиме. Для того чтобы открыть валютную карту Тинькофф потребуется выполнить следующие действия:

- Зайти на сайт банка и перейти в раздел сайта «Карты»

- Выбрать подходящую дебетовую карту

- Заполнить заявку, следуя подсказкам сервиса и отправить ее в банк

После, с вами свяжется специалист банка, уточнит указанную в заявке информацию и согласует параметры доставки. Карта будет доставлена курьером или, если в вашем населенном пункте данная услуга не доступна, по почте.

Какой вариант безопаснее

Разные виды получения заемных средств могут предоставляться в разных ситуациях. Все зависит от параметров заемщика и его цели. Важны также и надежность организации, к которой вы обращаетесь, и отдельные нюансы при их использовании:

- Кредит — универсальный вариант, который подойдет почти для любой цели. Его стоит оформлять в надежном банке: при отзыве лицензии погасить долг будет сложнее. Однако, условия кредита сильно зависят от параметров заемщика, а при нарушении договора есть риск испортить кредитную историю

- При оформлении займа все зависит от честности займодавца. Здесь вы сможете согласовать все условия с ним и получить вариант, который устоит обе стороны. Желательно при этом заключить письменный договор — он сможет подтвердить факт оформления займа (например, в суде)

- Микрозайм находится между кредитом и займом. Выбрать надежного займодавца может быть сложно: на несколько честных МФК и МКК приходится большое количество сомнительных и мошеннических организаций, которых очень сложно распознать. Условия такого займа часто невыгодны для заемщика, а их нарушение может привести к серьезным последствиям

- Получить ссуду сложнее, чем кредит или займ: часто для этого требуется доверие ссудодателя. Как и в случае с займом, здесь все зависит от надежности сторон. Однако, безвозмездность делает ее вполне привлекательным вариантом

- Ипотеку, как и обычный кредит, стоит брать в надежном банке — так вы будете уверены в том, что его закрытие не станет препятствием для погашения долга. Ипотека требует очень ответственного отношения: если вы не погасите ее, то не только попадете под санкции банка и испортите кредитную историю, но и потеряете заложенную недвижимость

- Лизинг обычно предлагается бизнесу — как небольшому, так и крупному. В некоторых ситуациях он будет выгоднее, чем кредит, из-за более гибких условий. Однако, приобретаемое таким способом имущество до выкупа будет считаться собственностью компании, что ограничивает его использование и создает дополнительные издержки. Например, его могут взыскать по обязательствам лизингодателя

- Рассрочку без участии банка получить сложно — не все магазины согласятся ее оформлять. Но для покупателя она будет вполне выгодной из-за отсутствия переплат и жестких требований. Учтите, что до полного ее погашения товар остается собственностью магазина — он может потребовать его назад при нарушении условий.

Что выбрать на все случаи жизни

Как мы сказали выше, далеко не каждый банк при оформлении карты дает выбор из всех трех платежных систем – какие-то в принципе работают только с одной системой (пример – находящиеся под санкциями крымские банки), у других для разных карточных продуктов предлагаются разные платежные системы.

Но если выбор все же есть, то нужно ориентироваться на свой сценарий использования карты, отмечает Дмитрий Сысоев из Brobank.ru:

Но главное, на что нужно обратить внимание – это тарифы по карте. Обычно банки взимают плату за оформление и обслуживание, и чем более высокий статус у карты, тем дороже она обойдется

Поэтому, чтобы не заплатить лишнего (тем более за ненужные возможности), лучше придерживаться такого принципа:

если нужно только снимать деньги и только в России – оформлять самую «дешевую» дебетовую карту с минимальной платой за обслуживание или вообще без нее

Скорее всего, это будет карта «Мир» с моментальной выдачей

Важно обратить внимание на условия снятия наличных – есть ли комиссия и можно ли снимать в «чужих» банкоматах;

если нужно иногда оплачивать что-то картой в России – то оформить карту с самым высоким кешбэком или такую, где при условии оплаты на определенную сумму в месяц обслуживание становится бесплатным. Платежная система тут не важна;

если нужно иногда выезжать за границу и там снимать/оплачивать – то выбирать лучшие условия по валюте

Если поездки планируются в страны Европы, то лучше выбрать Mastercard, если в США и другие страны – то Visa.

У некоторых банков можно подключать валютные счета к основной карте, а, например, у «Яндекс.Денег» это может быть вообще мультивалютный счет – тогда преимущества Visa или Mastercard уже не так важны, и можно выбрать карту просто с самыми низкими тарифами за обслуживание.

Кстати, пенсионеры тоже могут оформить карту Visa или Mastercard – но только если надолго уезжают из России (иначе за границей они просто не смогут получать свои выплаты).

1.1 Понятие и признаки малого и среднего предпринимательства

Stripe – платёжная система в России

Разработчиками рассматриваемой платёжной системы считаются американцы. Она с каждым годом набирает всё большую популярность, поскольку является надёжной системой по переводу платежей более чем в 140 стран мира в 20 различных валютах. Сервис постоянно усовершенствуется, расширяя не только географию, но и свой функционал.

Платёжная система Stripe имеет соглашения на обработку и проведение платежей Alipay, Alibaba и Apple Pay. Компания представила для пользователей дополнительный сервис Connect, который предназначен для проведения платежей небольших фирм и компаний. В Twitter и Facebook есть возможность приобретать товары по рекламным ссылкам через платёжную систему Stripe Connect.

Stripe – платёжная система в России, которая позволяет принимать кредитные и дебетовые банковские карты. Изначально она разрабатывалась как система, ориентированная на разработчиков. Но в дальнейшем была интегрирована в различные проекты и сайты для оплаты заказанных товаров или услуг.

При использовании данной платёжной системы взымается комиссия в размере 2,9% от суммы платежа. Кроме этого списывается 30 центов за совершение операции по переводу средств.

Для работы с данной платёжной системой не требуется наличие учётной записи. Это освобождает пользователя от необходимости проходить процедуру регистрации и значительно экономит время. Для того, чтобы воспользоваться ресурсом достаточно иметь действующую кредитную или дебетовую карту.

Условия потребительского кредитования в Мытищах

PayPal

Это безусловный лидер, который в мировых рейтингах обходит прочие электронные платежные системы. Список владельцев кошельков PayPal составляет более 170 млн человек. Система признана весьма удобной и безопасной. Но к жителям России и ряда стран бывшего Союза электронный сервис относится не слишком гостеприимно.

Некоторые операции до сих пор недоступны жителю нашей страны

А если принимать во внимание список доступных валют для расчетов в системе, то довольно странным фактом являлось долгое отсутствие рубля, но наличие других 18 валют, в том числе доллара Гонконга или польского злотого

Причин таких мер в PayPal никто не скрывал. Дело в недоверии к жителям России и попытке уберечь систему от мошенников и нарушителей, которые, по мнению создателей сервиса, в изобилии живут в РФ и странах СНГ.

Платежные системы – это удобный современный сервис. Абсолютное большинство пользователей полагает, что за подобными технологиями стоит будущее. Список платежных систем постоянно пополняется, а действующие проекты эволюционируют и совершенствуются. Если у кого-то до сих пор нет кошелька в электронном сервисе платежной системы, то им нужно обязательно обзавестись.

MasterCard и Visa: главное отличие

Таким образом, по территории обслуживания, тарифам и прочим характеристикам платежные системы Виза и Мастеркард практически полностью совпадают, то основное отличие следует искать в валюте.

Обе системы по своему происхождению являются американскими, но когда-то MasterCard поглотил европейскую систему расчетов Eurocard, приобретя большую популярность в странах Европы.

На данный момент Visa проводит свои расчеты исключительно в долларах, и в случае необходимости конвертирования валют перевод будет осуществляться с учетом курса доллара США.

Что касается MasterCard, то система поддерживает и доллары, и евро. Но российская практика такова, что для долларовых расчетов используется Виза, для евровых – Мастеркард. Это связано в первую очередь с тем, что работа одновременно с двумя платежными системами понижает общий доход банка.

Основное отличие состоит в используемых платежными системами валютах. Visa, как правило, работает с долларами, MasterCard – с евро. Однако данное отличие никак не сказывается на клиентах.

Visa vs MasterCard: что лучше с точки зрения обмена валют?

И Visa, и MasterCard работают с подавляющим большинством мировых валют. Соответственно, счета, с которых и на которые осуществляются переводы, могут быть открыты в любой валюте.

Конвертация будет проводиться по внутреннему курсу платежной системы. Если информация о курсе Visa находится в общем доступе, то о курсе MasterCard клиенты узнают в момент совершения операции.

Кроме того, банки, выпустившие пластик, часто взимают во время совершения операции комиссионный сбор, что увеличивает доходность их деятельности.

Ответить на вопрос, какая карта лучше: Виза или Мастеркард, однозначно ответить невозможно. Считается, что в Европе MasterCard лучше, чем Visa, что связано с валютой расчетов. Однако если оплата счета происходит в другой стране, то схема конвертации будет зависить от валюты страны и валюты, в которой открыт картсчет.

Платежные системы

Сегодня в России представлен широкий выбор систем для расчета электронными деньгами. В стране функционирует около двух десятков платежных систем, деятельность которых контролируется законодательством РФ. Каждая из систем имеет свои отличия.

При выборе оптимального электронного кошелька, пользователь ориентируется на собственные потребности и возможности сстемы

Кому-то важно бесплатно пополнять счет, а другим необходима высокая скорость работы с цифровой наличностью

Поэтому, нужно обратить внимание на присутствие тех функций, которые в первую очередь необходимы лично вам. К самым современным и удобным платежным системам можно отнести — Яндекс.Деньги, Webmoney, Qiwi, Epayments, PayPal

Как пользоваться электронным кошельком

Определившись с ЭПС, для начала необходимо пройти

регистрацию на сервисе. После чего применяется стандартный алгоритм:

- скачать и установить приложение для пользования виртуальным

кошельком, в большинстве случаев это бесплатно; - пополнить счет наличностью возможными способами,

которые предусмотрены системой; - после этого появляется возможность проведения

операций в сети для покупки товаров или предоставляемые услуги; - пользователь может получать переводы от других

лиц; - обналичивать деньги с помощью карт, выпущенных

системой, или путем вывода их на банковские счета.

При совершении любого действия с онлайн-кошельком, нужно обратить внимание на размер комиссии, которая взимается при проведении транзакций. Управлять виртуальной наличностью можно не только со стационарного компьютера, но и через мобильное приложение

Это делает электронный кошелек удобным и доступным везде, где бы вы ни находились

Управлять виртуальной наличностью можно не только со стационарного компьютера, но и через мобильное приложение. Это делает электронный кошелек удобным и доступным везде, где бы вы ни находились.

WebMoney

Уникальная мультивалютная платёжная система Интернета, обеспечивающая мгновенное проведение взаиморасчётов между участниками системы. Деньги и прочие ценности участников данной системы хранятся в специализированных компаниях, которые называются Гарант. Каждый Гарант работает с определённой валютой, поэтому, чтобы стать участником WebMoney, необходимо заключить соглашение с одним или сразу несколькими Гарантами.

Для удобства пользователя, все его кошельки объединяются в одно хранилище, зарегистрированное под единым номером WMID. Данный номер вы можете использовать при обмене юридической информацией с другими участниками WebMoney.

Плюсы и минусы

При использовании проверенной платежной организации,

цифровые деньги, по сравнению с традиционными, имеют ряд преимуществ:

- Удобное хранение в электронном виде, им не нужны денежные хранилища, транспортировка и инкассация;

- Цифровую валюту не нужно пересчитывать, при этом отпадает необходимость в сдаче;

- Их качество не зависит от времени, электронные монеты не изнашиваются;

- высокая скорость выполнения операций;

- виртуальные деньги удобны при расчетах в интернете;

- можно осуществлять переводы без данных получателя, достаточно знать номер кошелька;

- Система использует современные методы защиты электронного счета.

К недостаткам относятся:

- нет возможности транзакций при отсутствии

интернета; - ЭПС оставляет за собой право заблокировать счет;

- необходимость хранения паролей и постоянного

использования мобильного телефона при входе в систему; - комиссии при выводе средств;

- не все организации принимают цифровую

наличность; - возможны сбои в работе платежной системы.

Несколько советов

Независимо от того, картой какой платежной системы вы пользуетесь, стоит прислушаться к нескольким советам, позволяющих избежать возникновению неприятных ситуаций за пределами своей страны:

- на счете должна лежать дополнительная сумма средств. Иногда обменные операции осуществляются не сразу, а через несколько дней, и за это время курс может как упасть, так и вырасти;

- помните о возможности проведения двойной и даже тройной конвертации;

- заранее уточните размер комиссионного сбора в банке за осуществление платежной операции;

- отслеживайте свои траты, подключив услугу мобильного банкинга.

Итак, однозначно сказать, что выбрать: Виза или Мастеркард, невозможно. По своим характеристикам платежные системы очень похожи между собой, система безопасности у обоих находится на высоком уровне. Фактически единственная разница состоит в том, что Виза чаще работает с американскими долларами, в Мастеркард – с евро. В остальном же принципиальной разницы нет.

Системы электронных платежей для онлайн-магазинов и другого бизнеса в Интернете

Для тех, кто занимается интернет-коммерцией, очень важно выбрать и настроить удобный для пользователей способ оплаты товаров. В этом оказывают помощь специальные платежные системы для бизнеса

Они предоставляют предпринимателям виджеты оплаты, через которые покупатели расплачиваются за совершенные покупки своими банковскими карточками или электронными кошельками. Среди наиболее популярных подобных сервисов:

- Fondy;

- Assist;

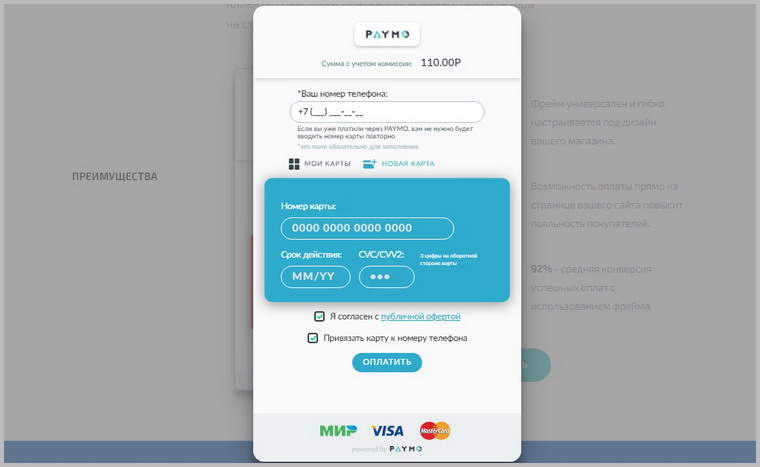

- PAYMO;

- PayMaster;

- RBK money.

Платежная система Fondy выгодна тем, что она позволяет оформить платеж при помощи:

- карточки Visa или MasterCard;

- банковским переводом;

- онлайн-кошельком.

Не каждая платежная система добавляет в свою форму оплаты электронные кошельки. А предприниматели в свою очередь из-за этого теряют возможных покупателей.

Платежная система Assist – это крупнейший провайдер интерент-платежей в России. Она также принимает как банковские карты, так и популярные электронные кошельки:

- Вебмани;

- Яндекс.Деньги;

- Киви.

Еще одна удобная опция – онлайн-фискализация. Все необходимые отчеты передаются в налоговую в режиме онлайн автоматически.

Молодой российский сервис CloudPayments – платежная система с возможностью оплаты из социальных сетей, мессенджеров, мобильных приложений. Также принимает от покупателей карту МИР. Но за обслуживание в системе взимается абонентская плата, в то время как многие другие сервисы ограничиваются только комиссией.

Дополнительные инструменты оплаты ввела платежная система RBK money. Помимо прочего, здесь возможно оплатить покупки карточками American Express, UnionPay. Также по квитанции принимаются наличные через офисы Связного и Евросети. Еще есть такие способы как G Pay и Samsung pay.

Платежная система PAYMO имеет свои особенности. Ею пользуются как в качестве предпринимателя, так и покупателя в онлайн-магазинах. Плюс к тому же она позволяет принимать платежи не только от международных Visa и MasterCard, но и российской национальной карты МИР.

Платежная система PayMaster славится низкими комиссионными. К популярным способам оплаты, таким как банковские карты и электронные кошельки, добавила мобильные денежные переводы и терминалы. Также есть возможность подключить опцию доставки товара покупателю.

Если необходим сервис, который обслуживает большой набор банковских карт, тогда вам приглянется платежная система Мандарин. Кроме модуля оплаты предпринимателям также предоставляется возможность получить кредит.

Платежная система Монета – это один из первых российских онлайн-сервисов для проведения платежей через Интернет. Кроме оплаты покупок пользователи прибегают к услугам сайта для пополнения баланса банковских карт, мобильного телефона, оплаты коммунальных платежей и прочих счетов.

Чем карта Visa отличается от MasterCard

Платежная система – это сервис для перевода денег в электронной форме, согласно утвержденным правилам. Правила бывают разные, но если рассматривать для Visa с MasterCard от Сбербанка, то эти системы – международные. Это означает, что с карты такой платежной системы можно снять наличные в любом банкомате, оплатить услуги, как в торговой точке, так и через интернет.

Валюта по договору

Visa – это американская платежная система, основной валютой которой выступает доллар. Именно поэтому карта этой операционной системы подходит тем, кто планирует поездку в США. Конвертация в таком случае будет выгоднее. В России можно оформить карту Visa в Сбербанке как для рублевого, так и для долларового счета.

MasterCard тоже расположена в США, но у этой системы базовой валютой выступает не только доллар, но еще и евро. Отправляясь в путешествие по Европе лучше оформить в Сбербанке карту именно этой платежной системы. Курс конвертации будет завесить от того, где совершается операция.

К примеру, в Америке конвертация будет происходит через доллар, в еврозоне с использованием евро.

Охват стран

По состоянию на ноябрь 2020 года на официальном сайте MasterCard представлена информация, что платежная система представлена более чем 210 странах и территориях.

Что касается Visa, то она, согласно данным официального сайта, по состоянию на ноябрь 2020 года представлена в 200 городах.

Получается, MasterCard выигрывает с небольшим перевесом. Актуальный он или нет, каждый решает самостоятельно.

Код безопасности

На оборотной стороне любой карты есть секретный код, который обычно следует ввести при покупке товаров или услуги через интернет. Вот это и есть код безопасности, который в отношении каждой карты поменять нельзя.

Название кода:

- Visa – CVV2 (Card Verification Value) из 3 цифр;

- MasterCard – CVC2 (Card Verification Code) из 3 цифр.

Что лучше? Правильный ответ один – они одинаково безопасны. Однако есть различные стереотипы, в результате которых полагают, что MasterCard надежнее.

Специальные предложения от платежной системы

Если говорить про Сбербанк, то акции, бонусы и специальные предложения не отличаются для типов платежной системы. Отличаться могут специальные предложения от самой платежной системы. Ознакомиться с актуальными предложениями можно на официальном сайте Visa или MasterCard.

К примеру, при оплате визой в период с 15 октября по 15 ноября 2020 года можно получить скидку. Ее размер определяет магазин партнер.

Кто определяет платежную систему карты

С учетом вышеуказанной информацией можно точно ответить на вопрос: кто определяет платежную систему карты: так как именно карта имеет платежную систему, а не расчетный счет, то, следовательно, определить платежную систему может любой, у кого есть информация о номере карты.

Когда человек подает заявление на любые выплаты в государственные органы (для получения пособий или выплат по больничному листу) или в организацию (например, для перечисления заработной платы), то он представляет данные расчетного счета, а не номер карты. То есть, как следствие, специалист Пенсионного фона или отделения Соцзащиты, не знает номера карты – ему представляется только номер расчетного счета.

При перечислении пособий или пенсии специалист указывает именно номер счета, информация о котором передается в Казначейство. Казначейство выделяет денежные средства и направляет на корреспондирующий счет банка, в котором открыт расчетный счет. Специалист банка, ответственный за распределение поступивших средств, проводит операцию перевода денег с корреспондирующего счета на расчетный, то есть на личный счет человека.

Следовательно, только банк может определить, какая карточка привязана к этому расчетному счету. И по данной информации определяется платежная система.

Виды банковских карточек от Mastercard

Эту карту ошибочно считают принадлежащей отдельной платежной системе, поскольку она имеет свой логотип. Однако она относится к Mastercard. Такое специальное выделение сделано, чтобы подчеркнуть её отличия от остальных карт этой ПС:

- На ней не указаны личные данные держателя

- Принимается к оплате не всеми терминалами

- Обслуживается не во всех банкоматах

Существенным же её преимуществом есть то, что она является единственной карточкой моментального выпуска среди всех, принадлежащих Mastercard. Пользоваться ею можно сразу после получения.

Кредитная карта 100 дней Standard от Альфа-Банка

Кредитная карта Кредитная от Сбербанк России

Карточка начального уровня, наиболее распространенная во всем мире. Удобна и безопасна, дает возможность владельцу контролировать расходы.

Классическая карта Mastercard Standard

Выпускается в виде дебетовой или кредитной. При невысокой стоимости обслуживания имеет широкое поле возможностей:

- Принимается для расчетов по всему земному шару в торговых точках и сервисных центрах, где присутствует соответствующий логотип

- Возможен расчет в Интернете

- Снятие наличных в банкоматах с логотипом MasterCard по всему миру

- Бонусные и скидочные программы от компаний-партнеров

- Блокирование карточки при её утрате или краже

Кредитная карта 100 дней MasterCard Gold от Альфа-Банка

Кредитная карта Низкий процент MasterCard Gold от ВТБ Банк Москвы

Карта престиж-класса – мультивалютная карта (₽ $ € ₣ £) и символ финансового благополучия своего держателя. Удобством для него является особый статус этой карты, обеспечивающий приоритет в обслуживании, применение скидок, спецпредложения и привилегии в торговых компаниях. Её расширенные сервисные функции (бесплатные мобильный банкинг, Интернет-банкинг и СМС – информирование) круглосуточно обеспечивают безопасность применения.

Кредитная карта Platinum с овердрафтом от Банк Уралсиб

Кредитная карта Кредитная с льготным периодом Platinum от Россельхозбанка

Держатели карты Премиум-категории обладают ещё большими возможностями, чем Gold или World. В ряду уникальных привилегий следует отметить возможность стать членом закрытого туристического клуба, организующего путешествия в любую точку на земном шаре, презенты и скидки от компаний–партнеров и др.

Привилегии карт класса Мастеркард Платинум

Кредитная карта Халва (карта рассрочки) от Совкомбанк

Кредитная карта Touch Bank от Тач Банк

Карта сегмента Премиум. Предназначена для лиц, которые постоянно путешествуют по миру и беспокоятся о комфорте, а также о безопасности средств. У держателя карты есть постоянная страховка в поездках. Её особенность заключается в том, что она не может быть виртуальной и должна быть эмбоссированной, иначе могут возникнуть проблемы с оплатой в отеле и арендой автомобиля за рубежом. Предусматривает спектр бонусов, привилегий и скидок в торговых компаниях и сервисных центрах в разных странах мира.

Преимущества карт Mastercard World

Кредитная карта Aeroflot Black Edition от Альфа-Банка

Кредитная карта Кредитная Signature / Black Edition от Сбербанк России

Карточка премиальной категории, сочетающая в себе изысканный и привлекательный дизайн и наличие привилегий, способных устроить состоятельного держателя карты. Обеспечивает комфорт в железнодорожных и автомобильных переездах и авиаперелётах, бонусные программы и скидки во время поездок по миру, доступ в закрытый клуб путешествий, консьерж-сервис, а также некоторые дополнительные перспективы для ведения бизнеса

Карта MasterСard Black Edition: особенности и услуги

Кредитная карта World Elite от Авангарда

Статусный банковский инструмент, предоставляющий высококлассные услуги, уникальные преимущества и возможности своему владельцу. Становясь держателем этой карты, клиент получает новые перспективы для управления финансовыми потоками, бизнесом, для покупок, отдыха и путешествий

К выбору платежной системы следует подходить со всей ответственностью

Представьте себе обыкновенный магазин, в котором вам предлагают расплатиться за товар не традиционной наличкой или банковской картой, а каким-то иным, причем слишком сложным для вас способом. В подавляющем большинстве случаев люди, получающие такое предложение, попросту разворачиваются и уходят, благо выбор торговых точек в настоящее время просто огромен. В итоге они пойдут в другой магазин, и заплатят там за нужный товар так, как они привыкли это делать всегда.

Точно так же обстоят дела и в Сети. Учитывая это, нужно понимать, что к вопросу, какая платежная система будет использоваться для перечисления средств за приобретенные товары, следует подойти со всей ответственностью. От правильного выбора здесь зависит успех вашего бизнеса.

Для начала напомним, что такое платежная система. Это совокупность сводов и правил, предоставляющих возможность переводить средства от покупателя к продавцу. В процессе задействованы:

Помимо этого, покупку можно оплатить, используя такие виды безналичных платежей, как мобильный банкинг, банковская карта, электронные платежные системы. Как раз последние заслуживают наиболее пристального внимания.

Электронная платежная система по большому счету – это обычный интернет-сайт. Для того чтобы получить доступ к предоставляемым здесь услугам, в первую очередь предстоит пройти процедуру регистрации, после которой вам будет предоставлен идентификационный номер и пароль. Кроме того, пользователь также заводит еще и электронный кошелек – именно с него списывают средства при покупке или поступают при продаже.

Для того чтобы пользоваться такой системой безналичного расчета, как электронная платежная система, следует проделать несколько простых действий. Помимо уже упоминавшейся процедуры регистрации, нужно будет пополнить собственный кошелек. Как это сделать, лучше всего узнать на официальном интернет-сайте выбранной системы

Мы же не будем заострять на этом пристальное внимание

Отзывы о вкладах в Ульяновске

Список международных платежных систем

Предлагаем вашему вниманию перечень популярных на международной арене платежных систем банковских карт.

- VISA INTERNATIONAL Service Association – (США)

- Master Card Incorporated– («МастерКард», США)

- Американ Экспресс Компани – (США)

- Diners Club International – (США)

- JCB – (Япония)

- UnionPay («ЮнионПэй», Китай)

- «ЮНИСТРИМ» – (Россия), международная платежная система денежных переводов.

- The Western Union Company (Вестерн йунион) — (США), международные денежные переводы.

- CONTACT — (Россия)

- «Юнион Кард» (UNION CARD) – (Россия)

- ПС BLIZKO (Россия)

- Платежная система переводов «Золотая Корона» — (Россия)

Электронные платежные системы

- PayPal (США)

- WebMoney Transfer (Россия)

- PAYEER (США)

- Яндекс.Деньги (Россия)

- RBK Money

- Деньги@mail.ru (Россия)

- Рапида

- E-Gold

- Moneybookers (Skrill)

- Payza

- Z-PAYMENT

- Google Checkout

- Perfect Money

- QIWI (Россия)

- EasyPay (Белоруссия)

- LiqPay (Украина)

- Wallet One

- Neteller

- Stripe

- Advcash

Как открыть расчетный счет в Россельхозбанке (РСХБ)

Что же означают эти страшные буквы?

«Common Reporting Standard» или же в переводе – «Стандарт об автоматическом обмене информацией». Этот стандарт был создан уже в далёком 2014 году, в качестве международной меры противодействия финансирования терроризма и уклонения от налогов. И тогда более сотни государств обязалось его исполнять. Много лет на пути функционирования стандарта стояло много как объективных, так и «вдруг образовавшихся» помех. Однако вечно вопрос реализации стандарта откладывать было нельзя. И сейчас наступило время, когда тяжёлый маховик системы всё же выходит на полную мощность.

Итогом этого стало то, что с 2018 года более чем 90 государств осуществило обмен информацией о 47 000 000 счетов, на которых предприниматели различных уровней хранят 4,9 трлн евро. Это равно практически одной трети ВВП всего Евросоюза. (Эти данные впервые раскрыты Организацией экономического сотрудничества и развития в 2019 году).

Согласно требованиям CRS, банки обязаны предоставлять в налоговые органы данные по состоянию счетов клиента, движению средств за год, остатке, а те в свою очередь обязаны предоставить их коллегам за рубежом.

И даже если у страны нет договора об автоматическом обмене, то эти данные относительно легко предоставляются по запросу, если есть двухсторонние соглашения. Вот почему службы проверки «compliance» и «KYC» банков лютуют как никогда.

Им проще отказать в обслуживании при малейшем намеке на риск (причем эта участь может постичь и тех, чьи счета уже обслуживаются банком, а не только новых клиентов), чем попасть под карающий молот межнациональной экономической системы. С причинами проволочек и банковских отказов мы разобрались.

Но что же делать предпринимателям, для которых важна оперативность банковских операций и выплат, да и банковская тайна еще не пережиток прошлого, а важный инструмент функционирования бизнеса?

Слабым – сдаться и урезать свои бизнес-аппетиты.

Сильным – искать инструменты преодоления кризиса и постараться приспособиться к новому миру.

Одним из таких универсальнейших инструментов являются иностранные платёжные системы.

По информации Центрального Банка, в 2018 году 56 % от платежей в России осуществлялось способом безналичного расчёта. По прогнозам на 2019 год, эта доля вырастет до 65 %.

На сегодняшний день, очевидно преобладание банковского «пластика» над остальными видами платежей. Однако прогрессивные тенденции на мировом рынке говорят о том, что доминирование электронных платежей с использованием банковских карт затухает.

Современный мировой тренд – это запрос на ускорение всех экономических процессов, который основывается на достижениях универсальных систем международных платежей, без привязки к территориальным границам. Это говорит в пользу обращения пристального внимания на развитие онлайн и мобильных платежей, которыми вас смогут обеспечить иностранные платёжные системы.

Сдерживающим фактором здесь выступают транснациональные регуляторы рынков (к ним можно отнести центральные банки и другие фин.учреждения, что имеют серьезные лоббистские средства к сдерживанию своих конкурентов на рынке платежей). Однако в дела своих банков эти регуляторы вмешиваются еще сильнее.