Инвестиционный пай

Содержание:

- Известные ссылки

- Потребительские кредиты — рейтинг 2020

- Как правильно выбрать ПИФ

- Часто задаваемые вопросы

- Адресная помощь и денежные выплаты одиноким малоимущим пенсионерам столицы

- Что обещают паевые фонды в России: уровень доходности и риска

- Некоторые особенности паевых инвестиционных фондов

- Как и где вложить деньги в ПИФ

- Вход в личный кабинет

- Преимущества инвестиционных паёв

- Виды ПИФов

- Налогообложение

- Недостатки паевых инвестиционных фондов

- Как использовать эти показатели?

- В чем сходство и отличие ПИФов от банковских вкладов, облигаций и других вариантов инвестиций с фиксированным доходом?

- В чем преимущество ПИФов и стоит ли инвестировать в ПИФы в 2020 году?

- Инвестиции – что это такое, и какие виды инвестиций бывают

- Заключение

Известные ссылки

Потребительские кредиты — рейтинг 2020

Как правильно выбрать ПИФ

Правильно выбрать ПИФ – означает выбрать фонд для инвестирования средств, который отмечен высоким показателем доходности. Разумеется, нет гарантии, что спустя определенное время этот показатель не поднимется слишком высоко, чего бы хотелось инвестору. Выбирать ПИФы Сбербанка нужно опираясь на статистику роста каждого отдельного фонда. Ознакомиться с ней можно путем обращения к сравнительной таблице на сайте управляющей компании: sberbank-am.ru/individuals/fund/yield.

Если выбрать конкретный ПИФ в сравнительной таблице, откроется страница фонда, на которой можно пронаблюдать динамику роста стоимости пая за определенный период. Информация представляется в виде таблицы или графика, которые для удобства изучения можно распечатать или загрузить на компьютер.

Начинающим инвесторам лучше всего делать вложения в ПИФы с низким или средним уровнем риска. Это позволит накапливать ценный опыт, учиться анализировать экономический рынок и делать правильные прогнозы. И тогда, постепенно добавляя в инвестиционный портфель паи фондов с высоким уровнем риска, которые приносят большую прибыль, гражданин сможет минимизировать финансовые потери и получать хороший доход.

Доходность, динамика роста

Доходность паевого инвестиционного фонда – ключевой показатель, который интересует потенциальных вкладчиков в первую очередь. Он указывает на размер предполагаемой выгоды инвестора. Если уровень доходности за последние несколько лет всё время растет, то шанс его резкого спада минимальный. Сбербанк в открытом доступе – на сайте управляющей компании – размещает информацию о доходности каждого фонда, любой гражданин может обратиться к сравнительной таблице роста всех ПИФов или графикам роста конкретных фондов.

Например, стоимость пая ПИФа «Потребительский сектор», в которую входят такие крупнейшие организации как «Пятерочка», «Магнит», «Детский мир», «Яндекс» – с апреля по сентябрь 2019 года выросла на 179 рублей. Таким образом инвесторы, которые приобрели паи в апреле могут их продать в сентябре и получить довольно хорошую прибыль. Однако они могут подождать ещё несколько месяцев или даже лет, рассчитывая на дальнейшие повышение доходности ПИФа. Аналогичным образом анализируется любой фонд Сбербанка.

Опытные инвесторы часто идут на риск и покупают паи фондов, которые на момент приобретения сильно подешевели. Таким образом получается купить паи по хорошей цене, которая в перспективе вырастет, а клиент получит большую прибыль. Идти на такие рискованные шаги не рекомендуется инвесторам, не имеющим четкого представления о ситуации на экономическом рынке.

Ключевые параметры для анализа ПИФа

При профессиональном подходе к анализу перспектив ПИФа каждый параметр является важным и ничто не упускается из виду. Начинающие инвесторы могут опираться только на показатель доходности и уровень риска фонда. Чтобы минимизировать риски при вложении денежных средств, желательно получить консультацию у специалиста – сделать это можно на сайте управляющей компании, на странице детального описания интересующего фонда.

Детальный анализ паевого инвестиционного фонда производится на основе следующих данных:

- уровень доходности за долгосрочный период;

- уровень доходности на момент покупки паев;

- максимальный уровень роста и падения стоимости пая;

- максимальный и минимальный срок вклада;

- максимальная и минимальная сумма инвестирования;

- позиции фона в различных рейтингах (количество инвесторов, средняя сумма вклада и проч.);

- сектор фонда (род деятельности организаций, чьи активы приобретаются).

Получить аналитические навыки для того, чтобы самостоятельно осуществлять глубокий анализ экономических перспектив ПИФов – можно путем прохождения специальных курсов. Чтобы получить реально полезную информацию, рекомендуется обучаться у сотрудников организации. Найти различные образовательные материалы можно на сайте Сбербанка, раздел «Обучение»: sberbank.ru/ru/person/investments/broker_service/training

Часто задаваемые вопросы

Что такое ПИФ?

- Паевой инвестиционный фонд – это фонд, который состоит из активов инвесторов: это могут быть деньги, недвижимость, ценные бумаги, доли в ООО и прочее.

- Пай — доля инвестора (пайщика) в этом фонде. Это – ценная бумага, подтверждающая, что пайщику принадлежит доля имущества фонда.

- Имуществом фонда распоряжается управляющая компания (УК). Ее задача — зарабатывать деньги для пайщиков. Для этого она управляет активами фонда: покупает и продает ценные бумаги, и иные финансовые инструменты. Если стоимость имущества фонда увеличивается, растет и цена пая. УК отвечает за активы пайщиков перед законом.

Какие преимущества есть у ПИФ?

- Низкий порог входа – приобрести пай можно даже за низкую сумму – 1000 рублей. При этом доходность паев может превышать доход от банковских депозитов или инвестиций в недвижимость.

- Не нужно обладать специальными знаниями: активами ПИФ управляют профессионалы с высоким уровнем компетенции в инвестиционной сфере.

- Диверсификация активов – инвестирование средств в разные активы сокращает риски.

- Широкий выбор – управляющая компания использует разные инвестиционные стратегии. Вы можете подобрать любой ПИФ под свои финансовые возможности и соотношение доходность/риск.

- Надежная защита – работу управляющей компанией контролируют ЦБ РФ и СД – специализированный депозитарий.

Как купить паи?

Оформить заявку на приобретение паев Вы можете в личном кабинете или в любом нашем офисе. После оформления заявки необходимо совершить перевод денежных средств на счет фонда.

Как обменять паи?

Оформить заявку на обмен паев вы можете в личном кабинете или в любом нашем офисе. Обмен паев производится в течение пяти рабочих дней после подачи заявки

Как погасить паи?

- Оформить заявку на погашение паев вы можете в личном кабинете или в любом нашем офисе.

- Погашение инвестиционных паев осуществляется в срок не более 3 рабочих дней со дня приема заявки на погашение инвестиционных паев.

Сумма денежной компенсации, подлежащей выплате, определяется на основе расчетной стоимости пая на рабочий день, предшествующий дню погашения инвестиционных паев. Выплата денежной компенсации осуществляется в течение 10 рабочих дней со дня погашения инвестиционных паев.

Может ли 3-е лицо зачислить денежные средства на счет?

Зачисления денежных средств в фонды допускаются третьими лицами, являющимися ближайшими родственниками клиента при предоставлении следующих документов: свидетельство о браке или свидетельство о рождении.

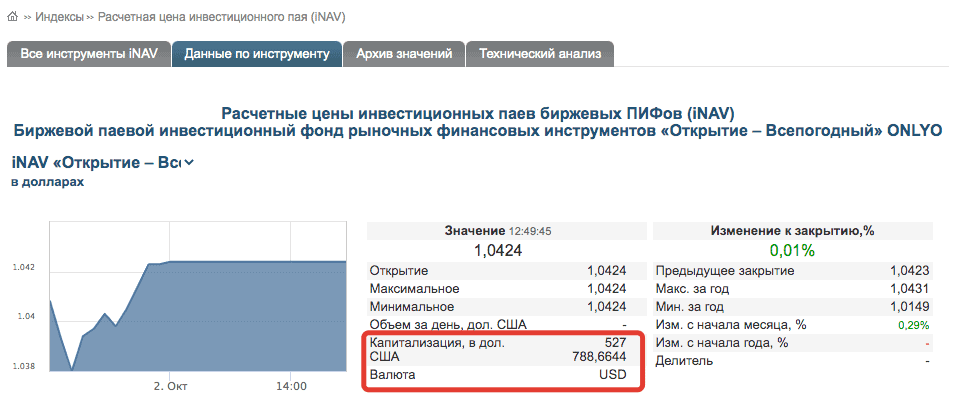

Как узнать стоимость пая?

Динамику стоимости пая Вы можете посмотреть в соответствующих разделах сайта, а также в личном кабинете УК «Открытие»

Важно понимать, что доходность по паям не гарантирована. Риск пропорционален ожидаемой доходности (чем выше риск, тем выше доходность и наоборот)

Доходность зависит от динамики активов, находящихся в составе ПИФ.

Что такое надбавка и скидка?

- Надбавка – это комиссия, которая при приобретении паев увеличивает их стоимость. При наличии надбавки стоимость пая, по которой происходит приобретение, увеличивается по сравнению с расчетной.

- Скидка – это комиссия, которая при погашении паев уменьшает их стоимость. При наличии скидки стоимость пая, по которой погашаются паи, уменьшается по сравнению с расчетной.

Как получить налоговую льготу по ПИФ при владении более 3-х лет?

- Для получения налоговой льготы по ПИФ – нужно владеть паями больше трех лет. При этом доход от инвестиций должен быть не больше 3 млн рублей в год. Таким образом, платить налог придется только если вы заработали на инвестициях больше 9 миллионов за три года.

- При подаче заявки на погашение паев, в случае соблюдении всех условий на получение налоговой льготы, УК «Открытие» самостоятельно реализует данную льготу для клиента.

Адресная помощь и денежные выплаты одиноким малоимущим пенсионерам столицы

Пожилые граждане часто законному отдыху предпочитают официальное трудоустройство. Работающие пенсионеры, занятые на определенных должностях, могут претендовать на получение ежемесячной компенсационной выплаты (ЕКВ). Перечень льготных профессий:

- библиотекарь;

- дворник;

- водитель;

- воспитатель;

- массажист;

- курьер;

- медсестра;

- посудомойщик;

- специалист по социальной работе;

- фармацевт;

- гардеробщик.

Воспользоваться этим видом материальной помощи смогут работники указанных специальностей, граждане, имеющие проблемы со здоровьем, инвалиды, ликвидаторы аварии на Чернобыльской АЭС, граждане до 23 лет, потерявшие одного или обоих родителей с доходом за последние 6 месяцев менее 20000 р. Размер дотации устанавливается индивидуально. Общий заработок гражданина с ЕКВ должен быть не меньше величины соцстандарта Москвы, т.е. 17500 р. в 2019 г.

Что обещают паевые фонды в России: уровень доходности и риска

Все больше предприимчивых россиян отодвигают на второй план банковские вклады и обращают внимание на менее популярные финансовые инструменты. На это влияют многочисленные рекламные предложения, продвигающие быстрое обогащение, и различные блоги в интернете

Купить акции или облигации может каждый, но нужно составить список перспективных компаний.

Для успешного заработка на ценных бумагах не хватит поверхностного обзора динамики стоимости за последние 3–5 лет. Нужны теоретические знания о конкретном рынке, практический опыт инвестирования и постоянный мониторинг экономических новостей.

В паевых инвестиционных фондах всю грязную работу делает портфельный менеджер управляющей компании. Он выбирает перспективные активы и формирует базу, которая должна приносить доход в долгосрочной перспективе. Анализ ПИФов показывает, что УК могут вкладывать деньги в разные направления: акции, облигации, биржевые индексы, недвижимое имущество и т. д.

В некоторых случаях управляющие компании инвестируют средства в зарубежные фонды, которые ориентируются на компании в разных нишах. Большим спросом пользуются субъекты из сферы IT и биотехнологий.

Для составления полной картины начинающий инвестор должен иметь представление о механизме работы паевых фондов. УК создает ПИФы, и на первом этапе собирает деньги заинтересованных вкладчиков. Параллельно менеджеры подбирают перспективные ниши, которые будут расти в течение длительного срока.

Плюсы ПИфов:

- низкий порог входа;

- большой выбор управляющих компаний;

- в конце календарного периода инвесторы получают отчет о деятельности УК;

- есть независимые регуляторы (специальный депозитарий и Центробанк РФ);

- прозрачная структура;

- оплата налогов только в момент продажи паев (если зафиксирована прибыль);

- высокая ликвидность (открытые ПИФы).

Авторитетные управляющие компании в России сдержаны в своих обещаниях. Они не гарантируют миллионный доход, но несут ответственность за состав портфеля. УК выгодно, чтобы цена пая росла, увеличивалась стоимость чистых активов (СЧА) и пополнялся список вкладчиков. По официальной статистике одной из самых авторитетных организаций в этой сфере является «Сбербанк Управление активами» — свыше 95 тысяч участников. Не все получают прибыль, но если взглянуть на рейтинг самых доходных ПИФов этой управляющей компании, то становится ясно, что стоит выделить немного денег для приобретения у них паев.

Для начинающих инвесторов подходят открытые фонды. Они не ограничивают время продажи доли. Если вкладчик периодически мониторит динамику стоимости и видит предпосылки для дальнейшего роста, он может найти стороннего покупателя и выручить за свои активы побольше денег, чем выдаст управляющая компания после погашения паев

Свобода действий инвесторов ОПИФ — это отлично, но более опытные бизнесмены обращают внимание на закрытые фонды

Продать долю в ЗПИФ можно только после окончания срока доверительного управления. Обычно, это 3–10 лет после даты создания фонда. В этом случае свобода действий уже в руках УК

Ей не нужно держать свободные средства для погашения паев вкладчиков, портфельные менеджеры могут сосредоточиться на единственной важной задаче: увеличение доходности

Все паевые фонды можно условно разделить по уровню риска. В группу самых безопасных входят ПИФы облигаций. Средний риск — акции, биржевые индексы, недвижимость. Что касается финансовых инструментов с наиболее высоким уровнем риска, то здесь все зависит от управляющей компании. К примеру, УК Сбербанка относят к рискованной категории акций российских компаний. Кстати, у них один из самых удобных сервисов по паевым фондам. Потенциальные инвесторы могут ознакомиться с динамикой конкретного ПИФа, скачать правила доверительного управления и прочитать комментарии о динамике определенного рынка на одной странице.

В России много доходных фондов, и условия входа доступные, поэтому обязательно стоит обратить на них внимание, если есть свободные деньги и хочется создать источник пассивного дохода

Некоторые особенности паевых инвестиционных фондов

Главными особенностями паевых инвестиционных фондов являются следующие:

паевые инвестиционные фонды представляют собой обособленные имущественные комплексы, которые, однако, к числу юридических лиц НЕ ОТНОСЯТСЯ;

каждый ПИФ обязан иметь индивидуальное обозначение – НАЗВАНИЕ, отличное от названий иных паевых инвестиционных фондов; это название должно указывать на структуру активов ПИФа и их состав, а также соответствовать критериям добросовестности, этичности, достоверности;

СУТЬ работы паевых инвестиционных фондов сводится к доверительному управлению переданным ему имуществом с целью получения прибыли ЗА СЧЕТ инвестирования этого имущества;

УЧАСТИЕ в деятельности паевого инвестиционного фонда происходит посредством покупки инвестиционных паев.

Как и где вложить деньги в ПИФ

Самые известные и крупные ПИФы в России куда можно вложить деньги, являются:

- ПИФы Сбербанка

- ПИФы Газпрома

- ПИФы ВТБ

- ПИФы Альфа Капитал

- ПИФы Уралсиб

Также стоит упомянуть о схожести инвестиций в ПИФы и ПАММ счета.

ПАММ счета – это своего рода ПИФ, где инвестициями управляет не отдельная компания, а отдельный трейдер на валютном рынке. Именно он и открывает свой ПАММ счет, доступный для инвестирования неограниченного количества инвесторов. Деятельность трейдера регулирует брокер с лицензией ЦБ России. Доходность инвестиций в ПАММ счета граничит на уровне 40-80% годовых при условии портфельных инвестиций, то есть вложении одновременно в несколько ПАММ счетов для диверсификации рисков. Более подробно вы можете почитать об этом в отдельных статьях:

- Что такое ПАММ счет

- Как выбрать ПАММ счет

- Наш инвестиционный портфель

- Брокер Альпари

Активы ПИФов

15 видов активов

Активы ПИФов открытого типа могут включать только 6 первых наименований, интервальных – 8, и лишь ЗПИФам для квалифицированных инвесторов доступны все 15.

Рекомендованные для вас статьи:

Куда конкретно вкладывают деньги Богатые Люди в примерах

Куда вложить миллион рублей или долларов? 5 современных способов

Насколько важно время для покупки акций

Как вкладывать в инвестиционные фонды в примерах

Как создать Пассивный доход оффлайн и в интернете

Для того чтобы быть ПИФом акций, фонд должен 2/3 и более времени в году держать в своем портфеле акций как минимум на половину всех доступных средств, для диверсификации рисков в качестве других активов могут быть приобретены облигации, но их количество не должно превышать 40% от суммы активов. Это самый простой и наиболее популярный вид паевых фондов, поскольку на растущих рынках способен приносить наибольшую прибыль – от 10 до 100% и более, но вместе с тем, он же и один из самых рискованных, поскольку на медвежьих рынках несет наибольшие убытки.

ПИФом облигаций считается только тот трест, где доля бондов составляет половину или более от всех активов, а на акции приходится не более 1/5.

Это третий по популярности вид паевого фонда «для народа», доходность ПИФов такого типа на растущих рынках намного ниже, чем у тех, что вкладывает преимущественно в акции, зато во время спадов они несут гораздо меньшие убытки и могут служить надежным укрытием для инвесторов в кризисные времена.

Вторым по популярности и одним из лучших ПИФов является смешанный тип, как наиболее сбалансированный и сочетающий в себе достоинства двух предыдущих. Акции и бонды могут сочетаться в них по-разному, однако в общей массе они должны составлять как минимум 70%.

Остальные ПИФы (кроме, фондов недвижимости и ренты) пользуются значительно меньшей популярностью и в целом, их название говорит само за себя: индексные инвестируют только в акции входящие в определенный биржевой индекс, расхождение более 3% не допустимо, хороши тем, что позволяют отслеживать эффективность работы управляющей компании за счет сравнения динамики ПИФа с ростом индекса.

Фондовый трест или ПИФ ПИфов

Товарные ПИФы инвестируют в товары, сырье, драгметаллы, алмазы и т.д., по регламенту доля commodities и деривативов в портфелях таких трестов не должна быть меньше половины.

Хедж-фонды представляют собой огромную тему для отдельной статьи и подробно рассматривать их сейчас мы не будем, а вот паевые фонды недвижимости и ренты, занимающие значительную долю в закрытых ПИФах, нужно рассмотреть обязательно.

Отличие первых от вторых главным образом в том, что рентные приносят доход за счет сдачи недвижимости в наем. Частные долевые фонды художественных произведений вообще не связаны с финансовыми рынками и занимаются вложением в произведения искусства и антиквариат.

| Тип | Открытые | Интервальные | Закрытые |

|---|---|---|---|

| Количество на 2017-й год (всего) | 320 | 36 | 1116 |

| Стоимость чистых активов млрд. руб. | 149,18 | 6 | 472,77 |

| Фондов акций | 103 | 7 | 22 |

| Фондов облигаций | 71 | 4 | |

| Смешанных фондов | 69 | 10 | 28 |

| Фондов денежного рынка | 6 | 2 | |

| Индексных фондов | 19 | ||

| Фондов фондов | 52 | 2 | |

| Товарных фондов | – | 3 | 1 |

| Хедж-фондов | – | 14 | 13 |

| Ипотечных ПИФов | – | – | 7 |

| ПИФов худ. ценностей | – | – | |

| Венчурных фондов | – | – | 47 |

| Фондов недвижимости | – | – | 622 |

| Фондов прямых инвестиций | – | – | 48 |

| Рентных фондов | – | – | 83 |

| Кредитных ПИФов | – | – | 76 |

Посмотрите видео дискуссию о ПИФах на РБК:

Вход в личный кабинет

Вход в личный кабинет можно выполнить на официальном сайте банка Приморье — https://www.primbank.ru/. Кнопка с входом расположена в правом верхнем углу главной страницы. «Мой банк» представляет собой сервис онлайн-обслуживания. С его помощью каждый желающий сможет без труда управлять средствами на своих счетах и картах, получать выписки по ранее проведенным операциям. Также можно узнавать баланс, проводить платежи и переводы, в том числе с помощью заготовленных шаблонов.

Преимущества личного кабинета банка Приморье:

- Получение свежих новостей касательно курсов валют. Также доступны сведения о выгодных банковских продуктах — кредитах, вкладах, счетах.

- Удобный интерфейс, который позволяет без труда работать с личным кабинетом разным клиентам.

- Доступны операции с валютами, ценными бумагами, а также подача заявок на кредиты и вклады.

- Погашение кредитов за несколько секунд, а также информация о размере задолженности и заблаговременные оповещения о предстоящем платеже.

- Смс-рассылка. Данная услуга никогда не позволит забыть о дате внесения очередного платежа по кредиту.

- Все истории операций сохраняются на надежном сервере. При желании клиент в любой момент может получить историю операций в виде распечатки за интересующий период.

Для того чтобы войти в личный кабинет, нужно ввести только логин и пароль. Для физических лиц действует Личный кабинет, для ИП и юридических лиц — Интернет-банкинг для бизнеса.

Преимущества инвестиционных паёв

Основным преимуществом, которое даёт инвестиционный пай простому инвестору является то, что за относительно небольшие деньги он фактически приобретает хорошо диверсифицированный и профессионально управляемый портфель ценных бумаг (в том случае если фонд инвестирует в биржевые инструменты) или инвестиционный портфель другого типа (при инвестициях фонда, например, в недвижимость и т.д.).

Передавая свои деньги в профессиональное управление посредством покупки пая, инвестор становится собственником небольшой (пропорциональной количеству паёв) доли каждой из акций или других ценных бумаг приобретаемых фондом. При этом благодаря профессиональному управлению, риск его вложений минимален. Кроме этого, такие инвестиции не требуют никаких действий со стороны пайщика (благодаря тому же профессиональному управлению фондом) и являются, по сути, одним из хороших источников пассивного дохода.

Вложения в инвестиционные паи поистине демократичны, здесь нет никаких контрольных пакетов, миноритарных и мажоритарных акционеров. Права всех участников фонда равны в независимости от того, каким количеством владеет каждый из них. На каждый вложенный рубль всем начисляется один и тот же доход.

Немаловажным является и тот факт, что деятельность паевых фондов строго регламентирована государством. За их работой зорко следит Центробанк страны (он же их и лицензирует), а потому они волей-неволей обязаны придерживаться установленных для них правил. Такое положение вещей значительно повышает их надёжность в глазах потенциальных инвесторов.

Кроме этого, надёжность обусловлена ещё и тем фактом, что функции управления активами и функции их хранения обособлены друг от друга. Управлением занимается управляющая компания, а хранением – специализированный депозитарий. Таким образом, в случае, например, банкроства УК, все средства фонда остануться в неприкосновенности.

В заключение следует отметить ещё одно преимущество вложения средств в инвестиционные паи, заключающееся в льготном налогообложении. Уплате подлежит лишь 13% от того дохода который был получен в результате продажи выросшего в цене пая. Например, при покупке паёв на общую сумму в 100000 рублей и последующей их продаже за 110000 рублей, налог будет равняться 13% от прибыли в размере 10000 рублей (110000 – 100000 = 10000), что в численном выражении составит 1300 рублей.

Словарь трейдера

Виды ПИФов

Паевые инвестиционные фонды классифицируются по нескольким параметрам

По возможности выдачи и погашения

ПИФы бывают:

- открытыми – выдача и погашение производятся в любое время (рабочий день). Большинство ПИФов открытые. ОПИФы инвестируют в активы с высокой ликвидностью. Вкладчикам предлагается пониженная доходность, т. к. они в любой момент могут забрать свои сбережения. Представлен ограниченный выбор инструментов планирования;

- интервальными – паи выдаются и погашаются в ограниченные сроки, установленные правилами, за год – минимум раз. Вложения в ИПИФы недоступны определенное время, что позволяет делать среднесрочные инвестиции, повышающие доходность;

- закрытыми – паи выдаются при открытии фонда и погашаются при закрытии. ЗПИФы организуются и работают для определенной цели. Обладают широким выбором активов для инвестирования, недоступных для открытых фондов. Имеют высокий порог инвестирования, потому инвесторами становятся крупные игроки.

По объектам вложений

Насколько много финансовых инструментов, настолько же много видов ПИФов:

- недвижимости и ипотечные;

- кредитные и рентные;

- ценных бумаг (облигаций, акций, смешанных инвестиций);

- индексные;

- денежного или товарного рынков;

- хедж-фондовые;

- прямых инвестиций;

- художественных ценностей;

- венчурные;

- фонды фондов.

Распространены отраслевые типы ПИФов. Они работают с активами компаний, специализирующихся в определенных отраслях, секторах экономики.

Налогообложение

Одним из главных преимуществ паевых фондов является льготное налогообложение. А именно — в отличие от других компаний, привлекающих деньги частных инвесторов, паевые фонды не платят налог на прибыль. И это совершенно законно: дело в том, что паевой фонд не является юридическим лицом. В этом смысле это уникальная структура на российском рынке, предоставляющая своим инвесторам возможность получать больший доход на вложенный капитал по сравнению с тем, как если бы те же деньги были вложены ими в компании, являющиеся юридическими лицами.

Что касается конечного дохода непосредственных инвесторов (физических лиц), который они получают при продаже паев, то он облагается налогом в 13%, если инвестор является резидентом (т. е. находится на территории Российской Федерации более 183 дней в году).

Недостатки паевых инвестиционных фондов

- Более высокий риск по сравнению с инструментами с фиксированной доходностью и законодательно гарантированным возвратом средств — депозитами, высокорейтинговыми облигациями. Однако есть ПИФы, инвестирующие только в высокорейтинговые облигации и банковские депозиты (фонды денежного рынка), которые за счёт диверсификации могут служить инструментом дополнительного увеличения надёжности (понижения рисков).

- Дополнительные расходы на оформление и хранение инвестиционных сертификатов.

- Постоянно выплачиваемое вознаграждение управляющей компании, даже в моменты, когда фонд терпит убытки. Размер вознаграждения колеблется в пределах от 0,5 % до 5 % стоимости чистых активов фонда.

- Часто для открытых ПИФов законодательство накладывает ограничения на то, какие акции и облигации может покупать управляющий фондом. Частный инвестор не имеет таких ограничений.

- Для возмещения расходов, связанных с выдачей и погашением инвестиционных паёв, управляющие компании вводят скидки и надбавки.

- Надбавка — это денежные средства, требуемые управляющей компанией или агентом дополнительно к стоимости паёв при их выдаче. Размер надбавки не может превышать 1,5 % от стоимости пая.

- Скидка — это денежные средства, удерживаемые управляющей компанией или агентом из стоимости паёв при их погашении. Размер скидки не может превышать 3 % от стоимости пая.

- У одного и того же фонда могут быть разные скидки и надбавки, в зависимости от того, через какого агента осуществляются операции.

- Если на фондовом рынке начинается затяжное падение цен, то управляющие компании ПИФов распродают не все акции, а только часть активов. ЦБ РФ с одной стороны требует строгого соблюдения оговоренной в инвестдекларации фонда структуры активов (что не позволяет перевести все активы в денежную форму), а с другой стороны такие требования поддерживают ликвидность фондового рынка. Такая ситуация не защитит капитал пайщика в случае обвала на рынке. Частные инвесторы и управляющие в доверительном управлении имеют право действовать более агрессивно, избавляясь от всех дешевеющих бумаг, так как их руки не связаны подобными законодательными нормами. Это стимулирует ещё больший обвал на рынке.

Как использовать эти показатели?

СЧА изменяется под влиянием двух факторов: изменение рыночной стоимости активов в составе портфеля фонда и приток/отток средств пайщиков в фонд. Расчетная стоимость пая зависит только от изменения рыночной стоимости активов. Если сравнить динамику обоих показателей, можно узнать, насколько вкладывают ли инвесторы средства или забирают их из фонда. То есть, насколько привлекательным является данный фонд с точки зрения рынка.

Если рост СЧА за определенный период времени равен росту стоимости пая, стоимость активов фонда изменяется только из-за роста фондового рынка. Если же рост СЧА превышает рост расчетной стоимости пая, можно говорит о чистом притоке капитала в фонд – хороший знак для вкладчиков.

В чем сходство и отличие ПИФов от банковских вкладов, облигаций и других вариантов инвестиций с фиксированным доходом?

- Пайщик ПИФа знает, куда вложены его средства, в отличие от вкладов.

- Пайщику ПИФа не гарантирован доход, но он получает долю в прибыли от инвестиций Фонда.

Благодаря этому пайщик ПИФа может заработать неограниченно много, но может и потерять.

Как работают деньги в ПИФе?

Деньги клиента в Паевом инвестиционном фонде работают, по сути, также как при доверительном управлении или прямом контракте с брокером. Но деятельность ПИФов можно ясно структурировать по пунктам:

- Клиент покупает пай в ПИФе.

- Деньги за пай поступают на счет ПИФа в банке.

- Управляющая компания дает указание брокеру о покупке определенных активов.

- Деньги переводятся на счет брокера.

- Брокер покупает нужные бумаги и переводит их на хранение в Специальный депозитарий.

- Купленные бумаги растут в цене или на них начисляется прибыль.

- Подорожавшие ценные бумаги продаются брокером.

- Деньги от продажи возвращаются на счет ПИФа.

- ПИФ погашает паи или пускает средства в новый оборот.

Для пайщика это пассивный заработок. От него требуется лишь вложить деньги, все остальное может происходить без активных усилий.

Паи в ПИФе, также как акции, поднимаются в цене, когда дела у Фонда идут успешно и падают при неудачах. Пока росли цены нефти, ПИФы инвестировавшие в акции нефтяников получали дополнительную прибыль. При падении цен, снизились котировки акций, вслед за ними – интерес и цена паев.

Риски Паевых инвестиционных фондов

По сочетанию риска и дохода, вложение в надежный ПИФ выгодней депозита, хотя возврат средств не гарантирован. Еще надежнее – покупка паев в разных ПИФах с разным объектом инвестирования. Риски Паевого инвестиционного фонда частично компенсируются при вложении на срок в 3-5 лет и более.

Какие ПИФы сколько зарабатывают?

Судить о доходности разных ПИФов можно лишь по прошлым показателям. Так в стабильные для российского рубля периоды можно проследить связь между стратегией инвестирования и средней доходностью:

- ПИФы с консервативной стратегией, с высокой долей облигаций и других надежных активов, давали в среднем 10,7% в год.

- ПИФы с умеренным риском, вкладывающие в акции с до 60% портфеля, давали 12,1% в год.

- ПИФы с агрессивными инвестициями, доля акций до 90%, приносили 14,2% в год.

Показатели лидеров рынка бывают выше. Вот список самых доходных российских ПИФов за три разных периода:

|

За март 2020 года |

|

|

ПИФ |

% прироста |

|

Газпромбанк – Золото |

22,59% |

|

Золотой эталон |

22,08% |

|

Открытие – Золото |

22,05% |

|

Ингосстрах – драгоценные металлы |

21,87% |

|

ТКБ Инвестмент Партнерс – Золото |

21,49% |

|

За 2019 год |

|

|

ПИФ |

% прироста |

|

Алёнка – Капитал |

47,49% |

|

Солид – Индекс МосБиржи |

39,95% |

|

БСПБ – Сбалансированный |

38,17% |

|

ВТБ – Фонд Акций |

38,04% |

|

Харизматичные акции |

37,65% |

|

За последние 5 лет, по состоянию на конец марта 2020 года |

|

|

ПИФ |

% прироста |

|

УРАЛСИБ Энергетическая перспектива |

263,79% |

|

Апрель Капитал – Акции сырьевых компаний |

169% |

|

Апрель Капитал – Акции |

153,91% |

|

ВТБ – Фонд Акций инфраструктурных компаний |

152,37% |

|

Агидель – акции |

150,21% |

Сразу видно, что разное время максимальную выгоду давали разные активы:

- за пятилетку в общем – сырье и энергетика;

- в течение 2019 года лидировали смешанные фонды, с вложениями в акции;

- в марте 2020 года, при обвале мирового и российского рынков – много зарабатывали только на драгоценных металлах.

Но обратим внимание на прирост в марте 2020 года, общее падение увеличило капитал инвесторов в золото на более чем на 20%. Оценить таким же образом иностранные фонды труднее

Потому что рынок инвестиционных услуг намного шире. И работают фонды дольше, некоторые уже 50-70 лет. Убыток одних периодов компенсируется прибылью других

Оценить таким же образом иностранные фонды труднее. Потому что рынок инвестиционных услуг намного шире. И работают фонды дольше, некоторые уже 50-70 лет. Убыток одних периодов компенсируется прибылью других.

Вот 5 крупных фондов ETF выбранных по объему торгов за последние 3 месяца:

|

Название фонда |

Доходность с начала 2020 года |

|

SPDR S & P 500 ETF |

25,40% |

|

VanEck Vectors Gold Miners ETF |

26,80% |

|

iShares MSCI Emerging Markets ETF |

10,30% |

|

Financial Select Sector SPDR Fund |

26,20% |

|

VelocityShares Daily 2x VIX Short Term ETN |

-88,70% |

Все это известные компании, каждая со своим направлением и стратегией инвестирования. Четыре первых торгуют акциями и другим традиционными финансовыми инструментами. Последняя фирма занимается короткими операциями с высокой волатильностью, отсюда отрицательный результат. Который может, однако, с лихвой компенсироваться в другие периоды.

В чем преимущество ПИФов и стоит ли инвестировать в ПИФы в 2020 году?

Если рассуждать максимально кратко и по сути, то паи ПИФов – это прямой аналог акций ETF, фондов, которые представляют собой портфели ценных бумаг, собранных по какому-либо признаку:

- в том же соотношении и те же бумаги, что и входят в расчет известных биржевых индексов (индексные ETF);

- по отраслевому признаку (ETF на металлы; сырьевые ETF);

- фонды, объединяющие бумаги определенной направленности (облигационные ETF; дивидендные ETF и пр.).

То есть, собираем в портфель ценные бумаги по соответствующему признаку и на основании данного портфеля выпускаем самостоятельные акции, которые уже продаем на рынке – это «механика» работы фондов ETF. У паевых фондов все очень похоже за исключением буквально двух характерных отличий:

- С точки зрения активов ПИФы также представляют собой портфели ценных бумаг, объединенных по тому или иному признаку, куда входят не только акции тех или иных компаний, но также и акции профильных ETF. То есть, если акции ETF можно назвать квази бумагами (то есть, ценными бумагами, выпущенными на базе других бумаг), то паи ПИФов – это квази бумаги «в квадрате». Впрочем, такая финансовая технология также имеет свою рыночную логику, а значит право на существование.

- ETF хоть и называется фондом, но по сути – это просто портфель, «сборная солянка» различных ценных бумаг. Данный фонд не имеет никаких исполнительных органов (ни директора, ни бухгалтера, ни даже условной секретарши) – он вообще не имеет никакого персонала. Единственное, что с данной точки зрения присутствует у ETF, это управляющая компания, которая является его учредителем (все-таки, портфель не маленький и кто-то должен его собрать). При этом акции ETF вращаются на открытом рынке и никто (кроме, разве что маркет-мейкеров) не берет на себя ответственность за поддержание их ликвидности. А вот учредитель паевых фондов (в рамках российского законодательства), напротив, берет на себя обязанность во «внебиржевом порядке», то есть, на неорганизованном рынке осуществлять как продажу, так и выкуп паев по ценам в соответствии с фактическим спросом и предложением. Как правило, просто с ориентировкой на биржевую их стоимость. В качестве таких учредителей выступают крупные банки (категории А) и финансовые компании, имеющие банковскую лицензию. Фактически они отвечают за обращение ценных бумаг ПИФов в стране и поддерживают 100%-ную их ликвидность.

С точки зрения надежности самыми малорискованными паями объективно являются бумаги ПИФов «Сбербанка» (а точнее, выпущенными управляющей компанией «Сбербанк Управление Активами», которая до 06 ноября 2012 года именовалась ЗАО УК «Тройка Диалог»). И это логично – крупнейший банк страны, чьи обязательства по сути авалированы государственной казной (если не формально, то реально, по результатам трех последних кризисов банковской ликвидности). Представляется разумным составить рейтинг ПИФов «Сбербанка» по доходности на 2020 год. Итак, ТОП выгодных ПИФов 2020 года.

Инвестиции – что это такое, и какие виды инвестиций бывают

Заключение

ПИФ – один из самых доступных инструментов пассивного инвестирования, но у него есть серьезные недостатки. Для новичков сегодня доступны менее рискованные и понятные инструменты. Если вы в начале пути, то советую не торопиться, как бы вас не уговаривала управляющая компания вложить деньги.

Посмотрите подборку книг по инвестированию, есть замечательные бесплатные онлайн-курсы для начинающих. Вы должны нарисовать в голове картину всех имеющихся возможностей на рынке, а потом сопоставить ее с вашими финансовыми ресурсами и уровнем риска, на который готовы пойти.

Удачи на пути инвестирования! Мы с мужем сделали на него первый шаг всего полтора года назад, но нас уже не остановить, и результаты радуют. Главный миф, что инвестиции – это сложно. Это просто, надо только проявить немного терпения, все изучить и не вступать в сомнительные авантюры. Тогда все получится.

(Visited 43 times, 1 visits today)