12 популярных вопросов про дивиденды

Содержание:

- Кратко про дивиденды

- Понятие распределяемого дохода

- Пример 2

- Кратко про дивиденды

- Конвертер валют

- Дивидендные акции США

- Куда начисляются дивиденды по акциям, размещенным на брокерском счете

- Меня известят о выплате?

- Несколько основных правил заработка на дивидендных акциях

- Не пришли дивиденды на брокерский счет — что делать?

- Беспроцентный принцип выдачи

- Какие акции купить, чтобы гарантированно получить доход в 2020—2021 году

- Как часто можно делать выплаты

- Какая формула применяется для расчета дивидендов

- Как получить дивиденды с акций

- Открытие загрузочной флешки через BIOS

- Realty Income (O)

- Советы начинающему инвестору

- Конвертер валют

- Компании, выплачивающие дивиденды дважды в год

- 50-центовая монета Юань Шикая 1914 года

- Варианты создания уютного интерьера для семьи с ребенком

- Итоги

- Выводы (+ видео)

Кратко про дивиденды

Для тех, кто имеет весьма смутное представление про устройство фондового рынка и дивиденды в частности, проведем небольшой ликбез. Вкратце дадим информацию, что нужно знать инвестору для получения дивидендов.

Алгоритм начисления

По прошествии каждого года собирается Совет Директоров и подводят финансовые итоги в компании.

На основании полученного результата, принимается решение: куда и в какой пропорции потратить полученную прибыль (если таковая имеется):

- на модернизацию и расширения деятельности;

- погашение части долговой нагрузки;

- выплату части прибыли держателям акций — дивиденды.

Совет Директоров может рекомендовать фиксированный размер направить на дивиденды. Но еще не факт, что именно эта сумма пойдет на выплаты акционерам.

Далее проводится собрание акционеров. Собираются держатели крупных пакетов акций. Именно на собрании принимается окончательное решение о выплате дивидендов.

Может быть несколько исходов событий:

- Направить на выплату полную сумму, рекомендованную Советом директоров.

- Часть суммы выплатить в виде дивидендов, часть направить на развитие компании.

- Не выплачивать дивиденды в этом году и использовать деньги на нужны компании.

Когда и как платят

Не нужно владеть акциями компании весь год, чтобы рассчитывать на получение дивидендов.

Достаточно быть акционером всего лишь в один «нужный» день.

Компания, для выплаты дивидендов, должна знать своих акционеров. У кого сколько акций на руках. И сколько нужно выплатить денег каждому владельцу.

Задается день, когда фиксируется реестр акционеров. Для попадания в реестр достаточно купить акции до конца торговой сессии и продержать их ночь!

Это называется дивидендная отсечка.

Обычно в этот день (и за несколько дней до него) котировки повышаются на величину заявленных дивидендных выплат (и даже выше). Многие хотят поучаствовать в распределение прибыли.

А на следующий день после дивидендной отсечки — падают на аналогичную величину.

Обращающиеся на фондовом рынке акции компаний могут «радовать» акционеров выплатами раз в год. Реже 2 раза. Бывают и ежеквартальные выплаты.

Дивидендные выплаты зачисляются на счет владельца обычно в течение месяца.

Сколько платят

Людям, не слишком знакомым с фондовой биржей, наверное будет интересно узнать — сколько можно зарабатывать на получении дивидендов?

Размер дивидендов может составлять от символических 0,1-0,3% до неплохих двузначных выплат (10 — 15 — 20% и выше).

Для примера рассмотрим, самые крупные компании (голубые фишки), торгуемые на Московской бирже.

Текущая дивидендная доходность в 2017 году на 1 акцию:

| Компания | Дивидендная доходность, % |

| Газпром | 6,8 |

| ВТБ | 3,16 |

| Лукойл | 6,4 |

| Магнит | 3,6 |

| Мегафон | 7,2 |

| Московская биржа | 6 |

| МТС | 9 |

| Норильский никель | 7,8 |

| Ростелеком | 11 |

| Сбербанк | 3,5 |

| НЛМК | 11,9 |

| Северсталь | 11,8 |

| ММК | 9,9 |

| Россети | 9,7 |

Как видите разброс достаточно велик.

Сразу возникает вопрос — а почему так мало?

Не проще ли положить деньги на депозит, доходность которого выше, и спокойно получать денежку каждый год.

Давайте рассмотрим и это вариант. А точнее, произведем сравнение прибыльности дивидендов и банковских депозитов.

Понятие распределяемого дохода

Распределение дивидендов — прерогатива коммерческих организаций, цель существования которых заключается в получении прибыли. Дивиденд — это предназначенная для распределения между участниками этой организации прибыль, полученная за определенный период. Прибыль может быть распределена полностью или частично.

В РФ коммерческие фирмы создают обычно в одной из 2 форм:

- в виде акционерного общества (АО), руководствуясь при этом ФЗ «Об акционерных обществах» от 26.12.1995 № 208-ФЗ;

- в виде ООО, применяя ФЗ «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ.

Пример 2

Кратко про дивиденды

Для тех, кто имеет весьма смутное представление о порядке начисления и выплат дивидендов, проведем небольшой ликбез.

- Есть компании выплачивающие дивиденды. И компании по которым выплат вы не дождетесь. Сама процедура начисления вознаграждения акционерам прописана в уставе компании. Обычно это какая-то доля от прибыли (от скромных 5-10% до 50 и даже 70%). Соответственно, нам нужны именно дивидендные акции.

- Обычно дивиденды выплачиваются раз в год. Иногда 2 раза (но редко) или 4 раза в год (очень редко). Все зависит от компании.

- Сколько платят? От скромных 2-3% до 15-20%. В среднем можно ориентироваться на 5-8%.

- Информацию по дивидендным акциям: название, когда и сколько заплатят, можно найти в календаре дивидендов. Например, здесь.

- Сведения о выплате дивидендов (дате выплат и размере на одну акцию), становятся известны примерно за 2 месяца до выплат. После собрания акционеров.

- Дата закрытия реестра (или дивидендная отсечка) — это последний день, когда нужно владеть акциями, чтобы претендовать на дивиденды. Именно она указана в дивидендном календаре. Достаточно купить акции в этот последний день — и получить вознаграждение. Соответственно, если продать бумаги в это время, то дивиденды вы не получите (даже если владели бумагой несколько месяцев).

- После закрытия реестра — все кто владел акциями, получит дивиденды в течение 2-х месяцев на свой брокерский счет.

- Желающих купить бумаги и поучаствовать в разделе прибыли много. Повышенный спрос толкает котировки вверх. На следующий день после отсечки, стоимость бумаг сразу падает. Обычно не менее размера начисленных дивидендов. Бумаги уже не интересны инвесторам, прибыль получена. И начинаются массовые распродажи.

Календарь дивидендов

Конвертер валют

Дивидендные акции США

Если инвестирование в российские ценные бумаги не привлекает, учитывая зависимость фондового рынка от цен на нефть и достаточно ограниченный выбор перспективных финансовых инструментов, то я рекомендую обратить внимание на дивидендные акции США. Можно найти компании, где регулярные выплаты акционерам достигают 10 % в долларах

Но все это сопряжено с высокими рисками. Не известно, как долго такая положительная картина будет радовать инвесторов, не снизиться ли прибыль. Правда, даже в настоящее время на североамериканском фондовом рынке существуют дивидендные аристократы:

Можно найти компании, где регулярные выплаты акционерам достигают 10 % в долларах. Но все это сопряжено с высокими рисками. Не известно, как долго такая положительная картина будет радовать инвесторов, не снизиться ли прибыль. Правда, даже в настоящее время на североамериканском фондовом рынке существуют дивидендные аристократы:

- капитализация таких компаний превышает 3 миллиарда $;

- их ценные бумаги отличает высокая ликвидность и большая оборачиваемость на бирже;

- они регулярно, более 25 лет подряд, выплачивают дивиденды своим акционерам;

- размер выплаты акционерам постоянно растет (по крайней мере не снижается).

Долгосрочное инвестирование в дивидендные акции на фондовом рынке США подтверждает свою эффективность в сравнении с торговлей на бирже. Если сравнить рост курсовой стоимости S&P 500 с их полной дивидендной доходностью (котировка + дивиденды), долгосрочная инвестиционная стратегия имеет двукратное преимущество.

Возрастание котировок S&P 500 за последние три десятилетия составило 1110 %, а совокупный доход индекса S&P 500 вырос на 2400 %. Наиболее привлекательными для инвестиций среди «дивидендных аристократов» являются акции компаний потребительского и промышленного сектора:

- пищевая промышленность и производство табачных изделий;

- товары для дома и средства гигиены;

- ж/д, морская и авиационная транспортные отрасли;

- строительство и логистика.

Динамика их развития практически не зависит от цикличности глобальной экономики. Доля компаний сектора потребительских товаров в S&P 500, постоянно увеличивающих выплаты по ценным бумагам, достигла уже более 62 %. Среднегодовой темп роста совокупного дохода S&P 500 TR составляет не менее 13,2 %.

Согласитесь, впечатляющие показатели, несмотря на периодические потрясения на фондовом и финансовом рынках. Вполне веский повод для инвестиций в ценные бумаги этих секторов экономики. ТОП-5 компаний США с максимальными дивидендами в 2019–2020 гг:

- CenturyLink (CTL) — 13,2 %;

- дивидендная доходность акций L Brands Inc. (LB) составила 8,3 %;

- Kimco Realty Corp. (KIM) —7,2 %;

- Iron Mountain (IRM) — 7,2 %;

- Ford Motor (F) — 7,1 %.

Неплохие показатели? Если сегодня доходность акций составляет 7 %, то через несколько лет она может достигать 12 %. При реинвестиции средств этот показатель может возрасти до 20 % от вложенных средств.

Естественно, что для этого потребуется и время, и терпение, и правильный выбор компании для инвестирования. Я написал большой обзор про Американских дивидендных аристократов, состоящих из 66 компаний. Советую изучить.

Куда начисляются дивиденды по акциям, размещенным на брокерском счете

По умолчанию суммы дивидендов автоматически поступают на брокерский счет инвестора. Возможно также перечисление средств на банковский счет клиента. Куда будут приходить дивиденды, решает инвестор — на брокерский или банковский счет. Чтобы получать выплаты на брокерский счет, нужно активировать опцию «Счет зачисления доходов по ЦБ». Затем в разделе «Анкета клиента» требуется указать соответствующие банковские реквизиты.

Дивиденды в любом случае поступят на брокерский счет, если:

- источником средств для приобретения акций были кредитные средства или активы находились в день отсечки в займах овернайт (в таком случае дивиденды часто переводят на счет инвестора с задержкой, спустя 30-60 дней после закрытия реестра);

- по состоянию на дату отсечки по ценным бумагам была открыта короткая позиция (сделка РЕПО);

- активы являются валютными и находятся на брокерском счете клиента (не ИИС).

Когда дивиденды поступают на брокерский счет, они уже «очищены» от налогов и комиссионного вознаграждения посредника. В этом случае инвестору нет необходимости заполнять декларацию 3-НДФЛ и взаимодействовать с налоговой службой.

Когда придут дивиденды с акций зарубежных компаний, потребуется отчитаться перед ФНС России по полученному доходу.

Акции относят к финансовым инструментам, котировки которых подвержены частым колебаниям. Для инвестиций в дивиденды большое значение имеет выбор компании-эмитента и способа вложения средств. Для этого рекомендуется провести анализ финансовых показателей акционерного общества и рассчитать доходность его ценных бумаг. Чтобы снизить риски потери капитала, нужно формировать инвестиционный портфель из финансовых инструментов разных эмитентов. При вложениях в акции с целью получения дивидендов не рекомендуется использовать стратегию коротких позиций, т. к. в большинстве случаев это не принесет финансовой выгоды.

Меня известят о выплате?

В реестре акционеров, которым причитаются дивиденды, содержится информация о банковских реквизитах, принадлежащих каждому из них — деньги должны перечисляться на эти счета (п. 8 ст. 42 ФЗ № 208). Это единственное обязательство компании перед своими акционерами. Рассылать уведомления о предстоящей выплате дивидендов и о факте их начисления акционерам компании не должны.

Чтобы узнать, планируется ли выплата дивидендов по акциям, держателем которых вы являетесь, придется искать информацию в открытых источниках. Как правило, сведения о текущей дивидендной политике компании размещают на своих сайтах. Так, на сайте ПАО «Лукойл» можно найти информацию о дивидендах, которые были выплачены в январе 2020 года на основании реестра, составленного 20 декабря 2019 года. Держатели акций ПАО «Лукойл» на указанную дату получают доходы в виде дивидендов — 192 рубля на одну акцию.

Несколько основных правил заработка на дивидендных акциях

Существует несколько основных правил, выполнение которых позволяет заработать на инвестировании в ценные бумаги, по которым полагаются регулярные выплаты:

«Купил и держи» — самая простая стратегия, предполагающая долгосрочные инвестиции. Единственным недостатком является достаточно длительный период ожидания дохода.

Покупка ценных бумаг перспективных компаний в момент понижения их курсовой стоимости. Котировка в течение года может меняться в сторону увеличения или уменьшения. На десятки процентов. Хотя долгосрочный график котировок демонстрирует их плавный рост. Но наступает момент, когда цены на них начинают снижаться. Именно в этот момент, если нет данных, указывающих на ухудшение положения компании, самое время совершить покупку дивидендных акций.

«Покупай до отсечки» — как только становится известен размер назначенных компанией выплат по ценным бумагам, интерес к ним со стороны инвесторов начинает расти. Котировки ползут вверх тем быстрее, чем ближе день отсечки. Покупка активов в этот момент дает возможность получить дивиденды за короткий срок – месяц, полтора.

«Купи заранее, продай в день отсечки». На следующий же день после закрытия реестра акционеров, которым полагаются выплаты, происходит дивидендный гэп. Ценные бумаги, доход по которым можно будет получить через 3 месяца, а то и год, уже мало кого интересуют. Котировки падают. Снижение соответствует размеру дивидендов. Именно перед днем отсечки, на пике цены, можно и продать акции с наибольшей выгодой.

Даже с учетом вышеизложенных рекомендаций, не следует хранить «все яйца в одной корзине». Новички часто совершают ошибку – привлеченные самыми большими выплатами на ценную бумагу, инвестируют все имеющиеся средства в одну компанию.

В этом, конечно же, есть своя логика. Но не следует забывать и о рисках. Ведь в определенный момент у компании могут возникнуть проблемы, что непременно повлияет на доходность активов. Либо будет принято решение отказаться от их начислений

Спасибо за внимание, всегда ваш Максимальный доход!

Не пришли дивиденды на брокерский счет — что делать?

Беспроцентный принцип выдачи

Какие акции купить, чтобы гарантированно получить доход в 2020—2021 году

Для выгодного вложения требуется составить предварительный список фирм и организаций, выпускающих акции с наиболее высокими дивидендами. Разделения могут быть по отраслям, суммам выплат, конкурентными условиями.

ТОП-10 самых доходных дивитикеров РФ в 2020-м выглядит так:

| Название организации/компании | Процент доходности по дивидендам |

| Сургутнефтегаз | 18,7 |

| Мечел | 16,19 |

| Северсталь | 15 |

| Татнефть | 14,3 |

| НЛМК | 14,3 |

| Норникель | 11,4 |

| ЛСР | 11,3 |

| Детский мир | 10,3 |

| Алроса | 9,3 |

| Башнефть | 9,2 |

При выборе нужно учитывать возможности развития и совершенствования бизнеса

Принимаются во внимание перспективы, которые демонстрирует компания. Дополнительно рассмотреть нужно из каких ресурсов выбранная компания будет генерировать прибыль

Максим Фадеев

Специалист в области финансов и экономики.

Обратить внимание рекомендуется на то, какую долю прибыли компания отводит на выплату акционерам. Проценты рассчитываются, исходя из показателей чистой прибыли

В этом случае нужно определить цель покупки акций.

Если основная задача — это получение стабильной долгосрочной прибыли (от 5-6 лет), то в таком случае нужно отдать предпочтение компании, которая выделяет в пользу держателей своих ценных бумаг до 30-40% собственной прибыли в виде дивидендных выплат.

Рейтинг лучших российских компаний с максимальным размером дивидендов по отраслям позволит сделать правильный выбор. Внешнеторговые предприятия, которые будут перечислены ниже, показывают стабильную работу. Они могут рассматриваться к покупке акций:

- Нефтегазовый сектор: Башнефть (Роснефть), Сургутнефтегаз, Татнефть.

- Металлургия: Мечел, Северсталь, Норникель.

- Ритейл: Детский мир.

Перечисленные предприятия получают выручку в рублях и валюте.

Высокодоходные российские дивидендные компаний выглядят так:

Советуем посмотреть ролик, где перечисляются компании с самими большими дивидендными выплатами:

Как часто можно делать выплаты

Начисления как из текущих доходов, так и из нераспределенной прибыли можно производить исключительно по итогам отчетных периодов, по которым ведется бухгалтерский учет.

Такими являются:

- квартал;

- полугодие;

- 9 месяцев;

- год.

За сколько лет можно выплатить дивиденды за прошлые года

Срочность формирования нераспределенной ЧП прошлых лет не играет роли.

Дивидендные потоки могут устанавливаться за счет нераспределенной прибыли, если не присутствует других законодательных ограничений, связанных с финансовой стабильностью предприятия.

Какая формула применяется для расчета дивидендов

Для вычисления используется простая формула, для применения которой необходимо знать номинал акции и размер дивиденда.

Чаще всего данная величина выражается в процентах. Размер дивидендов по обыкновенным акциям рассчитывается как отношение номинала ЦБ к ее доходности.

Дивидендная доходность (ДД) равна:

ДА — это дивиденд на одну акцию,

ЦА — номинальная цена акции.

Например, как рассчитать дивиденды по обыкновенным акциям «Лукойл»: стоимость ЦБ составляет 1 124 рубля, а дивиденд на одну штуку у данного эмитента равен 28 руб., то дивидендная доходность составит:

Таким образом, зная, как посчитать дивидендную доходность обыкновенной акции, можно спрогнозировать свою будущую прибыль.

До 2010 года средняя доходность дивидендов на российском рынке составляла до 1-2 % при доходности акций в 8-10 %. К 2019 году средняя доходность российских бумаг, входящих в Топ-20 достигла уже двузначных чисел и составила 12 %. Причем одними из самых выгодных с этой точки зрения отраслей на протяжении нескольких лет является добыча углеводородов, телекоммуникации и финансовый сектор.

Как получить дивиденды с акций

Чтобы выплатить акционерам дивиденды, компании необходимо получить прибыль за прошедший период. Если организация понесла убытки, инвесторам в большинстве случаев не следует рассчитывать на получение дохода. Дивиденды могут не выплачиваться также, если Совет Директоров акционерного общества решит зачислить всю чистую прибыль на развитие компании, что особенно актуально для молодых организаций, или использует ее в других целях.

Чтобы в будущем стабильно получать дивиденды, важно правильно выбрать актив для вложений. Перед приобретением акций инвестору рекомендуется следовать таким советам:

Ознакомиться с историей выплат компании. Эмитенты, которые никогда не распределяли прибыль между акционерами, с большой вероятностью не изменят свою политику и в ближайшем будущем. Если такой шаг планируется, компании, как правило, заранее сообщают об этом для того, чтобы повысить спрос на свои ценные бумаги. Поэтому рекомендуется владеть акциями эмитента, который стабильно на протяжении долгого времени осуществляет выплаты акционерам.

Ознакомиться с дивидендной политикой компании

Рекомендуется обратить внимание на размер выплат (это может быть фиксированная сумма или процент от чистой прибыли), а также на перечень причин, которые могут являться поводом для отмены или уменьшения суммы платежей. При этом следует учитывать различия в дивидендной политике, применяемой относительно разных видов акций: привилегированных и обыкновенных.

Оценить финансовые показатели компании

От результатов работы эмитента зависит размер предстоящих выплат акционерам. Поэтому рекомендуется регулярно производить анализ квартальной отчетности компании и следить за событиями и изменениями, происходящими внутри и вокруг нее.

Рассчитать доходность ценных бумаг. Стоимость акций непостоянна и подвержена частым колебаниям. Поэтому для прогнозирования ожидаемой прибыли от инвестиций нужно произвести простые вычисления: сумму дивидендов, взятую в расчете на 1 акцию, разделить на стоимость ценной бумаги и умножить на 100 %.

Выбрав компанию, которая гарантированно выплатит дивиденды за отчетный период, инвестору остается только приобрести ее акции и ждать дня отсечки реестра. Это дата, по состоянию на которую определяется список действующих акционеров. Лица, которые являлись в этот день владельцами акций, могут претендовать на получение дивидендов.

Особенности процесса для частного инвестора

Согласно действующему законодательству РФ, частный инвестор не имеет права самостоятельно производить операции с активами на бирже. Приобретение акций и других ценных бумаг возможно только после заключения договора с брокером.

С учетом этих особенностей частному инвестору для получения дивидендов нужно пройти несколько этапов:

- Открыть и пополнить брокерский счет. Это можно сделать лично или дистанционно.

- Ознакомиться с данными о результатах совещания Совета Директоров, которое проводится один или несколько раз в год (в зависимости от дивидендной политики организации), и решением общего собрания акционеров компании. Таким образом можно получить информацию о планируемой дате отсечки и размере предстоящих выплат.

- Узнать и отметить в календаре точную дату закрытия реестра. Она не может быть установлена ранее 10 и позднее 20 дней после проведения общего собрания акционеров. Получить полную информацию об этих датах можно с помощью дивидендного календаря, который публикуется на бирже, а также на крупных финансовых сайтах.

- Стать владельцем ценных бумаг компании с учетом специфики режима торгов «Т+2», который действует как на Московской, так и на Санкт-Петербургской биржах. Согласно ему, инвестор приобретает право на владение активами только через 2 дня после их покупки.

- Дождаться поступления дивидендов на брокерский счет. Это происходит в течение 25 дней после даты закрытия реестра.

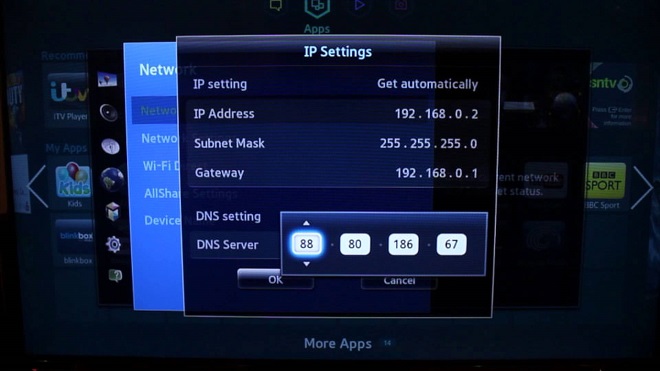

Открытие загрузочной флешки через BIOS

Мало только сделать загрузочный флеш-накопитель. Случается так, что система перестаёт работать. В таком случае образ, записанный на флешку, необходимо открыть через настройки BIOS. Независимо от времени выпуска BIOS, названия, находящиеся в нем, остаются практически неизменными.

После того как вы зашли в BIOS, необходимо открыть «Advanced BIOS Features», в которой размещены устройства, в порядке запуска. Например, сначала загружается жесткий диск, при его отказе система обращается к CDROM. Не найдя системы и на нем, она переходит к USB-HDD. Что нам и надо. Поставив на первое место USB-HDD, сохраняем настройки и выходим из BIOS. При перезагрузке появится меню установки ОС. На некоторых современных системных платах существует специальное Boot Menu, войти в которое можно при загрузке ПК, нажимая F8 или F12, в зависимости от фирмы-изготовителя «материнки», где очень просто можно выбрать загрузку ПК с записанного USB-накопителя. При загрузке ОС через BIOS может возникнуть несколько проблем, таких как:

- Системная плата не может поддерживать загрузку с внешнего устройства. Это возможно при таком случае, когда «материнка» была сделана до 2003 года;

- Обнаружение некорректной загрузочной флеш-карты. Вероятно, при записи операционной системы были допущены какие-либо ошибки. Проверьте загрузочную флешку на другом ПК;

- Отключение контроллера USB в BIOS.

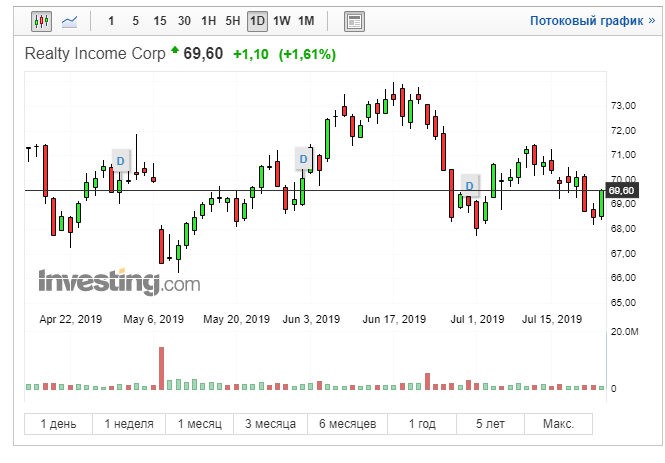

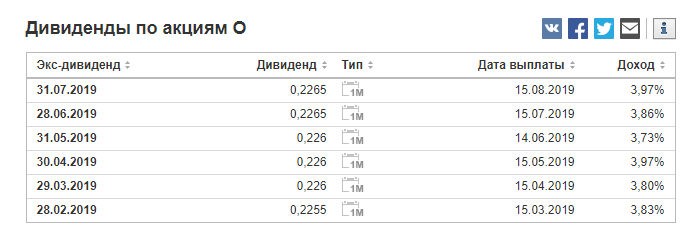

Realty Income (O)

Realty Income Corporation – это один из самых известных и крупных инвестиционных трастов недвижимости (REIT) в США. Среди компаний, производящих ежемесячные дивидендные выплаты, Realty Income считается тоже чуть ли не самой известной. Недаром ее слоган звучит именно так: «Ежемесячная дивидендная компания».

Компания занимается тем, что скупает недвижимости в США и Пуэрто-Рико и предоставляет ее арендаторам по строгой схеме: один объект – один арендатор. В числе клиентов траста значатся такие компании, как Walgreens Boots Alliance и FedEx. Да, траст занимается в основном коммерческой недвижкой.

С 1994 года компания обеспечивает акционерам возврат инвестиций на уровне 10-15% годовых, что делает Realty Income один из самых эффективных трастов США.

Советы начинающему инвестору

Основные советы:

- Вкладывать не менее 50000 рублей (значения ниже повысят риски).

- Начинать инвестиции в акции с низкими показателями рисков. Бумаги компаний РФ должны показывать доходность от 20%, США – от 10%.

- Изучать материалы по инвестированию, развиваться и расти в сфере.

- Сформировать портфель преимущественно из акций американских компаний (вложения должны составлять в этом случае не менее 200.000 рублей).

- Срок инвестирования – от 24 месяцев.

- Количество акций – от 20 штук (для компаний США).

Нужно учитывать, что риски на российском рынке выше.

7.1 Управление рисками

Главные принципы:

- Вложения должны быть диверсифицированными. Рискованных активов должно быть не более 25%.

- Историю компании необходимо постоянно отслеживать.

- Следить за графиком показателей.

- Отслеживать показатели роста и колебания цен.

Если показатели по отчетностям компании плохие, следует уменьшить долю рискованных акций в сформированном портфеле.

7.2 Не забываем о налогах

Налоговым агентом выступает брокер. Он производит необходимые выплаты. Сумма отчислений составляет 13% от получаемого дохода.

Конвертер валют

Компании, выплачивающие дивиденды дважды в год

50-центовая монета Юань Шикая 1914 года

Варианты создания уютного интерьера для семьи с ребенком

Итоги

Ответ на вопрос, как получить дивиденды, очень прост — достаточно купить акции, эмитент которых выплачивает акционерам часть прибыли в виде дивидендов. Дополнительных действий для получения денег совершать не придется — они автоматически придут на брокерский счет. Налоги с дивидендов, выплачиваемых российскими компаниями в национальной валюте, платить не нужно — их удержит брокер. Самостоятельно подавать декларацию необходимо только в том случае, если эмитент находится за границей или платит дивиденды в долларах или другой иностранной валюте.

Полный и бесплатный доступ к системе на 2 дня.