Покупка-продажа валюты (usd и eur) неполными лотами на московской бирже

Содержание:

- Правила покупки валюты в банке для физических лиц в России в 2020 году

- Выбор брокера

- Выбор брокерской организации

- Открытие и пополнение счета

- Шаг 1. Правильный выбор брокерской компании

- Готовые решения по ипотеке в банке «Кубань Кредит»

- Мобильное приложение Сбербанк Инвестор: обзор

- Считаем комиссии и другие расходы

- Использование карт оффлайн

- Основные мировые валюты

- Порядок действий

- Порядок покупки

- Как купить валюту на бирже

- Как отразить в учете покупку валюты через брокера для ООО?

- Свежие записи

- Использование бонусов

Правила покупки валюты в банке для физических лиц в России в 2020 году

Наиболее распространенный способ приобретения долларов или евро – покупка денежных средств в обменном пункте банка. Для покупки валюты гражданин должен будет пройти идентификацию личности. Несколько лет назад Центробанк требовал, чтобы на каждую сделку по обмену валюты, превышающую сумму в 15 тысяч рублей, на клиента заполнялась анкета, в которой указывались:

- личные данные, информация о регистрации;

- идентификационный код (ИНН);

- цель приобретения валюты;

- происхождение личных финансов;

- справка по форме 2-НДФЛ;

- контактные данные клиента, включая электронную почту и номер мобильного телефона;

- данные, подтверждающие материальное положение человека и его деловую репутацию.

Полный перечень вопросов устанавливается каждым кредитным учреждением самостоятельно. Такая анкета заполнялась только при первом обращении гражданина в обменный пункт. При последующих визитах подобная процедура не требовалась.

В настоящее время идентификация клиента с помощью подробного досье проводится в основном при обмене крупных денежных сумм – 10 000 долларов или 600 000 рублей. Для мелких сделок подобная анкета необязательна.

Покупка с паспортом

Наличие внутреннего документа гражданина России потребуется в обязательном порядке, если предполагается покупка достаточно крупной суммы – от 100 тысяч рублей. Идентифицировать личность клиента банк может по следующим документам:

- паспорт РФ;

- загранпаспорт гражданина России без отметки о постоянном проживании его за пределами РФ;

- удостоверение личности;

- удостоверение лица без гражданства или беженца.

Обратите внимание!

Иностранные граждане, находящиеся на территории России, предъявляют паспорт своего государства и миграционную карту.

Прежде чем отправляться в обменный пункт за иностранной валютой, следует на официальном сайте банка или по телефону уточнить актуальный курс конвертации и информацию об обязательном документе, который нужно иметь при себе.

Например, в Сбербанке для упрощенной идентификации потребуется только паспорт, в других финансовых учреждениях могут потребоваться ИНН или СНИЛС, документальное подтверждение легальности дохода и даже справка об отсутствии судимости. Дополнительные справки потребуются, если клиент намерен обменять крупную денежную сумму, значительно превышающую 100 тысяч рублей.

Несмотря на то что закон определил пороговое значение сумм для конвертации по паспорту, лучше дополнительно выяснить в банке, до какой суммы можно обменять рубли на валюту по одному документу.

Покупка валюты без паспорта

Конвертация российских рублей в иностранную валюту в небольших размерах возможна и без предъявления паспорта. Если клиент планирует обменять сумму, не превышающую 40000 рублей, документ, удостоверяющий личность, не потребуется.

Лимит, позволяющий быстро купить доллары или евро без документа, увеличился с 15000 до 40000 рублей только в 2016 году. С ростом курса основной иностранной валюты порог становится совсем низким – без паспорта можно купить только 530 долларов или 430 евро.

Обратите внимание!

В бывших союзных республиках, в частности, в Казахстане, без подтверждения личности по паспорту клиент может приобрести вдвое большее количество валюты – там лимит составляет примерно 90000 рублей.

Конвертация рублей в иностранные деньги посредством обращения в обменные пункты имеет одно неоспоримое преимущество – клиент быстро получает наличные средства. Если наличие в кошельке иностранных купюр не очень актуально, можно покупать валюту не покидая собственного дома – через интернет-банкинг или мобильные приложения. Для этого потребуется только наличие валютного счета (он открывается прямо в приложении), компьютера или смартфона с выходом в интернет и положительный рублевый баланс в банке.

Алгоритм действий по покупке достаточно прост:

- авторизация в личном кабинете;

- выбор нужной позиции в опции Курсы валют;

- отметка счетов списания (рубли) и зачисления (валюта);

- указание нужной суммы;

- подтверждение транзакции.

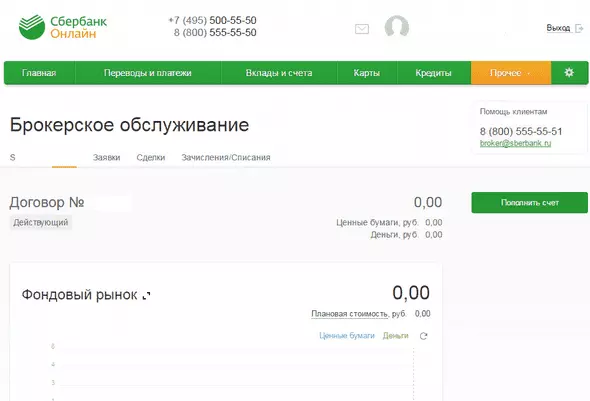

Самые продвинутые пользователи могут менять нужное количество средств через брокерский счет, который можно открыть в личном кабинете банка. Через два дня после отправки заявления счет будет открыт, и человек сможет покупать любую иностранную валюту на бирже по выгодному курсу.

Выбор брокера

Обмен валюты через биржу осуществляют при посредничестве брокера. Выбор представителя следует осуществлять с учетом таких моментов:

- посредник должен иметь разрешение на совершение валютных сделок;

- тариф на пополнение брокерского счета в отечественной валюте и вывод средств в долларах и евро – некоторые посредники позволяют осуществлять выводить только рубли, что не подходит для физических лиц, приобретающих на бирже именно валюту;

- минимальная сумма сделки – на московской бирже установлен нижний порог лота в 1000 $, но некоторые посредники самостоятельно поднимают его до 10 000 $.

Выбор брокерской организации

Самый главный момент – у брокера должен быть собственный банк или компания входит в крупный финансовый блок. Это позволит существенно сэкономить на выводе денег на банковский счет. В случае отсутствия банка, предстоит платить солидную комиссию, которая может составить от пары сотен до тысяч в зависимости от выводимой суммы.

Необходимо понимать, что у банковских организаций бывают ограничения по выводу. Поэтому если клиент намерен менять валюту в большом объеме, нужно сразу учитывать этот нюанс.

Возможно, сотрудники фирмы захотят продавать клиенту услуги после открытия счета. Это могут быть финансовые продукты, инвестиционное страхование жизни и т.д., если это не входит в ваши планы, откажитесь.

Дополнительные расходы ложатся на плечи клиента через посредника

У каждой фирмы свои условия сотрудничества, но можно выделить следующие моменты:

- некоторые организации будут взимать ежемесячную оплату за обслуживание счета;

- есть компании, которые берут оплата за открытие депозита;

- большинство фирм взимает установленную сумму за проведенную операцию, этот процент от 0,3-0,5% за 1 сделку;

- нужно оплатить комиссию Московской бирже;

- устанавливается комиссия за вывод на счет банка, если выбрана фирма без связи с банковской организацией.

Несмотря на все вышеперечисленные расходы, если вы покупаете от нескольких тысяч единиц, выгодно делать это через брокерскую фирму, а не через банк, здесь спред до 3 рублей, у ДЦ разница около пары копеек. Не знаете где дешевый доллар? Рассмотрите вариант проведения транзакции через брокерскую организацию.

Открытие и пополнение счета

Покупать валюту на фондовой бирже можно только через брокерский счет. Его рекомендуется открывать сразу после выбора посредника. Лучше всего, чтобы расчетный и брокерский счет были открыты в одном банке. Можно открыть их и в разных компаниях, но тогда придется платить повышенные комиссионный сбор за вывод средств и долго ждать поступления средств.

Если расчетный и брокерский счет открыт в одном банке, то деньги зачисляются моментально или в течение нескольких часов. Еще одно преимущество – комиссии нет или она минимальна.

Брокерский счет можно открыть двумя способами:

- Обратиться лично в офис посредника. Для осуществления операции необходимо при себе иметь паспорт СНИЛС и ИНН. Требуются оригиналы, а не копии документов.

- На сайте брокера. Для такой операции необходима регистрация на портале Госуслуги с подтверждением личности.

Чтобы покупка онлайн валюты стала доступна, нужно пополнить счет. Перечисления делаются в отечественной валюте. Способы пополнения счета:

- через пластиковую карту;

- переводом со счета на счет;

- с помощью виртуальных денежных кошельков;

- наличными в банке, в котором открыт счет.

Шаг 1. Правильный выбор брокерской компании

Купить валюту самостоятельно на Московской бирже не получится. Это можно сделать только посредством обращения к посреднику – брокерской компании, аккредитованной на бирже. Сегодня на Московской бирже имеют аккредитацию более 600 различных финансовых компаний. Среди них есть и крупные банки, и разнообразные брокерские фирмы. Полный перечень аккредитованных на бирже организаций доступен на странице по адресу http://moex.com/ru/members.aspx.

Нам подойдет не любая компания, а только та, напротив которой в столбце «валютный рынок» установлена галочка. Это значит, что брокер имеет право совершать посреднические операции по покупке или продаже валюты.

Наличие этой галочки – необходимое, но вовсе не достаточное для выбора брокерской компании условие. Нужно обязательно узнать подробно о всех особенностях покупки валюты посредством конкретного брокера. Здесь имеют значение и ваши цели. Так, если у вас нет намерения постоянно зарабатывать на спекуляциях на бирже, т.е. вы просто хотите однократно купить доллары (либо покупать их периодически), то для вас не очень важна величина спреда, который все равно будет значительно меньше, чем в банке. Однако в этом случае довольно большое значение для вас будет иметь размер тарифов за открытие брокерского счета, за пополнение этого счета в рублях и за вывод валюты со счета.

Обычно величина тарифа за ввод или вывод средств на счет и со счета не только составляет определенный процент от суммы операции, но еще и ограничена конкретным минимумом. Поэтому покупка валюты через биржу является невыгодной для сумм меньше определенного размера. Из-за наличия минимального ограничения покупать небольшие объемы валютных средств целесообразнее в обычных кассах банков.

Ряд брокеров вообще могут не выводить средства со своих счетов в иностранной валюте, предоставляя возможность вывода только в рублях

На этот момент тоже следует обращать внимание, потому что такие брокеры нам категорически не подходят

Желательно сразу же ознакомиться с тарифом на обналичивание валюты в том банке, в который будет осуществляться вывод средств с вашего брокерского счета. Разумеется, чем ниже будет данный тариф, тем лучше. Здесь есть еще один интересный нюанс: некоторые банки предоставляют возможность обналичить валютные средства бесплатно, однако лишь в том случае, если ваши деньги пролежат на счету минимум месяц. В определенных случаях это может быть для вас весьма выгодно.

Еще одним важным моментом является минимальный размер лота покупки долларов. Сразу отметим, что на Московской бирже в целом нельзя купить либо продать меньше 1000 единиц валюты. Однако у различных брокерских компаний величина минимального лота может оказаться еще выше, к примеру – от $10000. Если же вы хотите приобрести меньшую сумму, то придется искать другого брокера.

С точки зрения надежности лучше приобретать валюту на бирже посредством крупнейших банков. Однако стоит учесть, что тарифы и другие условия мелких брокеров могут быть куда более привлекательными. Здесь вам предстоит самостоятельно решать, что важнее – выгода или надежность.

Готовые решения по ипотеке в банке «Кубань Кредит»

Мобильное приложение Сбербанк Инвестор: обзор

Сбербанк Инвестор – финансовый компаньон, разработанный для мобильных платформ с операционными системами iOS и Android и рассчитанный на дистанционную и свободную от привязки к компьютеру торговлю акциями и облигациями российских компаний. Газпром, Аэрофлот, Норникель – каждый желающий способен зарабатывать на росте стоимости ценных бумаг, используя заранее составленные комбинации для вложений, разработанные ведущими аналитиками страны. С помощью идей экспертов заработок станет стабильным, а риски остаться ни с чем – минимальными.

Как открыть брокерский счет и зайти в приложение?

После загрузки программного обеспечения на экране появится статистическая информация, старательно рассказывающая об инвестиционных программах от Сбербанка, регистрации и способах ведения счета. Если раньше сталкиваться с подобными сервисами не приходилось – сначала придется подать заявку на открытие брокерского счета (способов два: первый – через мобильное программное обеспечение, второй – на официальном сайте). А уже после останется пополнить счет, выбрать идею для инвестирования и приступить к стабильному заработку. Если же аккаунт уже зарегистрирован – достаточно ввести конфиденциальную информацию в верхней части интерфейса и нажать на кнопку «Войти». Как вариант – можно получить новый пароль, рассчитанный на работу вне компьютера.

Демо-режим

Среди важных преимуществ мобильного программного обеспечения стоит выделить наличие специального демонстрационного режима, разрешающего даже без пополнения счета и регистрации опробовать модель работы с инвестиционным портфелем и ценными бумагами. Кроме наглядности разработчики помогут разобраться в интерфейсе, настройках push-уведомлений и авторизации (предусмотрена поддержка Face ID и Touch ID). Полный мануал по управлению приложением можно посмотреть или скачать здесь.

Тарифы и комиссии на брокерское обслуживание

Тарифы и комиссии брокерского обслуживания меняются каждое полугодие и напрямую зависят от торговых бирж и способов ведения счета. При самостоятельной работе платить за совершение сделок зачастую приходится меньше (для сравнения – при объеме сделок до 1 миллиона за торговый день снимается не более 0,060% вместо 0,3% у инвестиционного портфеля). Дополнительные подробности и особенности перечислены на официальном сайте, а заодно – дублируются в программном обеспечении Quik и в мобильных компаньонах для iOS и Android в разделе «Справка». На брокерское обслуживание в Сбербанке представлено 2 тарифа:

| Самостоятельный | Инвестиционный | |

| Подключение, пополнение счета и вывод денег | 0р. | 0р. |

| Комиссия при трейдинге на фондовой бирже | 0,06% при оборотах до 1 млн. руб., 0,035% — от 1 до 50 млн., 0,018 — от 50 млн. р. | единый тариф — 0,3% |

| Комиссия при совершении сделок на валютном рынке | 0,2% и 0,02% (при оборотах свыше 100 млн. руб.) | 0,20% |

| Сделки на срочном рынке | 50 коп. за контракт, 10 руб за закрытие позиции | |

| Сделки с ОФЗ для физлиц (с 1 мая 2019 года) | 0 р. | 0 р. |

| Депозитарное обслуживание (при отсутствии сделок 0р.) | 0р. | 0р. |

| Подача поручений на сделку по телефону (если более 21 шт. в течение месяца) | 150 руб. | 150 руб. |

| Сделки на внебиржевом рынке: | покупка — 1,5%, свыше 50 тысяч шт. — 0,17% | 1,50% |

| продажа — 0,17% | 0,10% | |

| покупка структурированных нот — 1,5% | 1,50% | |

| продажа структурированных нот — 0,17% | 0,10% |

Считаем комиссии и другие расходы

Цепочка покупка валюты на бирже получается слишком длинной и занимает несколько дней. Если делать все с нуля.

При действующем брокерском счете — несколько часов минимум.

Сколько мы можем сэкономить на этом? И стоит ли заморачиваться? Не проще будет ли обменять деньги в обычном банке. Просто и быстро. Без потери личного времени.

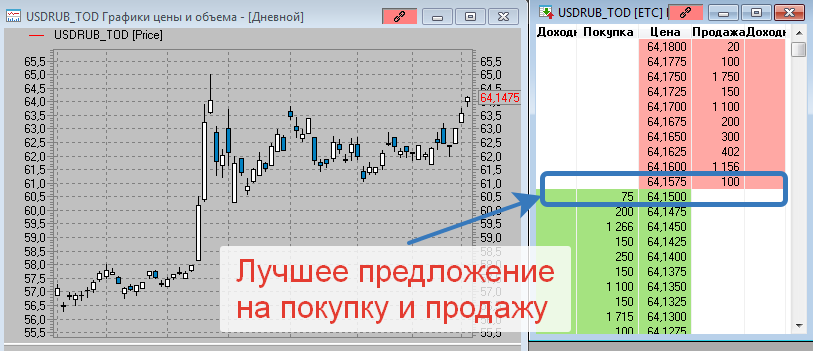

На бирже покупка и продажа валюты происходит лотами. 1 лот — 1000 у.е. Долларов или евро. Соответственно, минимальная сумма сделки составляет 1 000. И должна быть обязательно кратной этому числу: 2000, 3000, 5000.

Купить или продать 1200 или 1999 долларов не получится.

Дополнительные расходы и комиссии

За каждую операцию брокер взимает комиссию. Тарифы могут варьироваться в зависимости от брокера. У Открытия это — 0,035% от суммы.

Биржа берет — 0,01% от каждой сделки.

За вывод средств тоже придется заплатить — 0,02%.

Итого: сверху придется заплатить 0,035 + 0,02 + 0,01 = 0,065% от текущего биржевого курса.

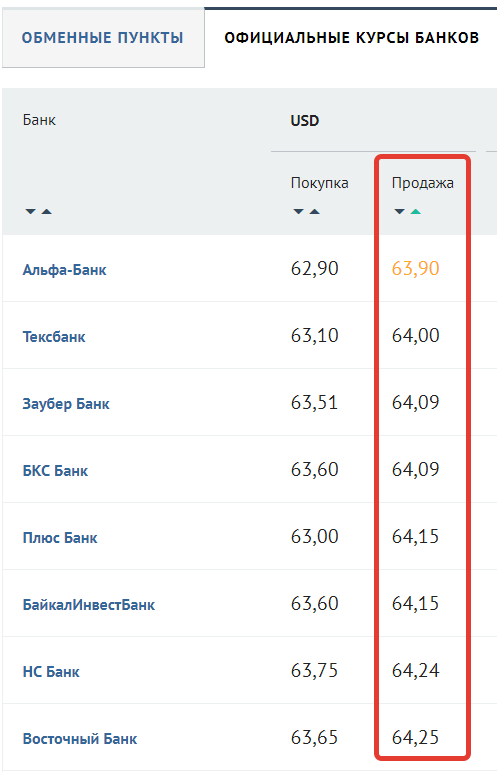

Теперь сравним выгодность покупки на бирже по сравнению с выгодными обменниками на примере покупки 1 000 долларов.

На бирже, в стакане котировок лучшее предложение на продажу — 64,1575 рубля за 1 доллар. Покупка тысячи долларов обойдется в 64 157 рублей 50 копеек.

Плюс комиссии в совокупности заберут 41,7 рубля.

Итого: наши общие затраты за покупку и вывод $1000 составят — 64 199,2 рубля. Или 64,2 рубля за 1 доллар.

Сравниваем с лучшими предложениями банков. Смотрим на сайте банки ру.

И тут нас ждет сюрприз.

Курс обмена по лучшим 8 предложениям, не сильно отличается от наших затрат на бирже. И даже у некоторых он ниже.

Как же так?

Проблема в мониторинге. Иногда он показывает неактуальные данные. Не знаю с чем это связано. Или проблемы с обновлением или просто некоторые банки приплачивают, для показа «выгодных» курсов. Привлекать клиентов заманчивыми предложениями.

Но если перейти самостоятельно на любой из вышеуказанных «выгодных» банков. Там будут совершенно другие курсы обмена. Естественно менее выгодные.

Самое выгодное среди всех банков — это обмен в БКС банке по 64,27 рубля. Разница с нашими затратами при покупки через биржу всего 7 копеек. А дальше идет в сторону повышения. + 10, + 20, 25 копеек.

Для примера, разница в обмене долларов с биржей по сравнению с крупнейшими банками (Сбербанк — 65,88, ВТБ — 65,10, Открытие — 65,65 рубля за доллар) — составляет 1,68; 0,9; 1,45 рублей соответственно.

Использование карт оффлайн

У многих людей, работающих с приложением, возникает вопрос, как пользоваться «Яндекс.Навигатором» без Интернета. Без доступа к сети можно пользоваться картами, скачанными заранее из сети. Чтобы загрузить их на устройство, необходимо сделать следующее:

- Активировать на мобильном устройстве интернет-подключение.

- Запустить приложение «Яндекс.Навигатор».

- Войти в главное меню программы.

- Выбрать пункт «Загрузка карт» — «Поиск по городам».

- Далее потребуется ввести название города и скачать предложенный файл карты.

После загрузки карта станет доступной для просмотра даже без подключения к сети.

Основные мировые валюты

Порядок действий

Чтобы выгодно приобрести иностранную валюту на бирже, необходимы следующие последовательные действия:

- открытие счёта в выбранном банке;

- открытие счёта у брокера, услугами которого решено воспользоваться;

- перевод денежных средств для покупки валюты и уплаты комиссии с банковского на брокерский счёт. Можно внести наличные в кассе брокерской компании. Банковским переводом сделать это намного проще, но понадобится заплатить комиссионные банку;

- установка специального приложения (торгового терминала Quik, Transaq, MTS). Нужно настроить его и разобраться, как им пользоваться для того, чтобы отправлять заявки и следить за статусом их выполнения;

- заказ первой сделки. Существует два основных вида сделок:

- TOD – сокращение слова сегодня (today). Такие сделки совершают в тот же день, то есть к 15.00 заканчиваются все расчёты по ней;

- TOM – сокращение слова завтра (tomorrow). Эти сделки производятся на следующий день. На сумму, положенную на счёт, приобретаются лоты, кратные 1 000 у.е.

- в режиме онлайн даётся поручение на вывод купленной валюты через банк. Сейчас многие банковские организации охотно оказывают такие услуги (например, Сбербанк, ВТБ и другие). Средства зачисляются на банковский счёт или карту клиента, или другим выбранным способом. Комиссионные банку заплатить придётся в любом случае.

Порядок покупки

Чтобы купить валюту на Московской бирже, можно воспользоваться торговым терминалом или мобильным приложением.

В качестве примера я взял приложение Сбербанк Инвестор, на котором и продемонстрирую алгоритм действий:

- Открываем приложение и переходим в раздел «Валюта».

- Выбираем валюту и тип сделки – «с расчетом сегодня», «с расчетом завтра».

- Нажимаем «Купить».

- Указываем количество лотов.

- Пишем желаемую цену (с шагом в 0,0025 рублей) или ставим галочку «По рынку».

- Снова ждем «Купить» и подтверждаем операцию вводом одноразового кода, который брокер вышлет в смс.

Чтобы вывести средства, нужно перейти в мобильном приложении в раздел «Прочие».

Приобретенную валюту можно и не выводить, а хранить на брокерском счете. Но такой вариант имеет некоторые недостатки:

- Если брокер объявит себя банкротом, Ваши доллары пропадут, поскольку они не застрахованы.

- Просто находясь на счете, валюта не генерирует прибыль. Доход можно выручить только в том случае, если курс вырастет.

По этим причинам инвесторы предпочитают приобретать не валюту, а ценные бумаги, привязанные к ней. К примеру, еврооблигации или ETF FXTB.

Как купить валюту на бирже

Для того, чтобы выгодно купить валюту на Московской бирже необходимо иметь брокерский счет. Напрямую купить на бирже невозможно. Только через профучастника, у которого есть брокерская лицензия. Также невозможно купить валютные пары через форекс-дилеров. Поэтому, необходимо открыть брокерский счет ил воспользоваться уже имеющимся.

Ниже показана наглядная картинка, почему покупка валюты на бирже более выгодна, чем обмен в банке. Кстати, многие начинающие инвесторы употребляют термин конвертация валюты и думают, что это не биржевая сделка. Однако это не так. Любой обмен валюты через брокера на Московской бирже это такая же сделка, как покупка акции или облигации.

Преимущества валютного рынка

Программы для покупки валюты

Обзор торговых терминалов для покупки акций я уже делал. Точно также с помощью этих программ можно купить и доллар, евро, фунт или франк. Никаких различий. Достаточно сделать определенные настройки, которые всегда можно уточнить у своего брокера. В последние несколько лет активно развиваются брокерские мобильные приложения, через которые также можно осуществлять сделки на Валютном рынке из любого места в любое время.

Ниже наглядно показываю, как у брокера БКС (слева) и ВТБ Банк в мобильных приложениях выглядит список с валютами. Стоит заметить, что количество доступных валютных пар может отличать у разных брокерских компаний. Например, у ВТБ Банка в данный момент всего 3 пары можно купить (USDRUB, EURRUB, EURUSD), а у БрокерКредитСервиса целых 8 валютных пар. Включая, китайский юань и японскую йену.

Скриншоты из приложений Мой Брокер (слева) и Мои Инвестиции (справа)

Одним из удобных инструментов является дробный лот по валюте. Это когда можно купить всего 1 доллар или 723 доллара. Ведь стандартные лоты на бирже составляют 1000 условных едениц. Кстати, комиссия по дробным валютным лотам совсем небольшая — меньше 0,05% от суммы сделки брокерская комиссия и 1 руб от сделки биржевая комиссия. Минимальные издержки при трейдинге валютными парами.

Валютное хэджирование

Это довольно интересная тема, хотя и не для начинающих. Валютным хэджированием обычно занимаются компании, у которых проходят поставки товара из-за границы. Либо наоборот, компания является экспортером и хочет зафиксировать будущий курс при взаиморасчетах. Простым языком это страховка на случай резкого колебания курса валюты в невыгодную для вас сторону. Большинство банков оказывают эту услугу исключительно юридическим лицам. Но теперь этот инструмент доступен любому желающему.

На официальной сайте Московской биржи в данный момент есть следующие валютные пары:

- доллар США (USD);

- евро (EUR);

- британский фунт (GBP);

- китайский юань (CNY);

- казахстанский тенге (KZT);

- швейцарский франк (CHF);

- белорусский рубль (BYR);

- турецкая лира (TRY);

На странице Московской биржи есть калькулятор валютного хеджирования. Если, например курс доллара на сегодня 65 рублей, а с вами покупатель будет рассчитываться через 3 месяца, то не хочется, чтобы курс на тот момент был 60 рублей. Поэтому, можно с помощью калькулятора хеджирования купить на брокерском счете инструменты, чтобы зафиксировать курс.

Также и наоборот, когда нужно защититься от роста котировок. Например, сейчас евро стоит 70 рублей, а когда настанет время рассчитываться с поставщиком и курс окажется 80 рублей за 1 евро будет неприятно. Да что там неприятно, компания будет нести финансовые потери. Поэтому, можно сделать через деривативы (фьючерсы и опционы) конструкцию для хеджа.

Инструменты для хеджирования

Инструментарий от MOEX абсолютно бесплатный и очень удобный. Он подходит, как для частных инвесторов, так и для компаний. Далеко не многие трейдеры и инвесторы знают про эту возможность на бирже. И пока еще мало спекулянтов ей пользуются. Моя задача, как раз рассказать об этой возможности. Ниже скриншоты интуитивно понятного и простого калькулятора.

Калькулятор для расчета курса валютного хеджирования

После того, как вы ввели нужные вам параметры сделки — система предложит решение. В качестве решения будет точный список финансовых инструментов, которые нужно купить. Можно бесплатно моделировать ситуации развития будущего фондового рынка. Поэтому, если вам интересна торговля на валютном рынке — рекомендую использовать этот инструмент.

vote

Article Rating

Поделиться материалом

Как отразить в учете покупку валюты через брокера для ООО?

Здравствуйте!

Компания на ОСНО для расчетов с иностранными поставщиками приобретает валюту через брокера.

Для отражения расчетов с биржей по приобретению иностранной валюты организация использует счет 76.51 Расчеты с биржей в рублях, и 76.52 расчеты с биржей в валюте.

При приобретении валюты (USD) через брокера для ООО в учете сделаны следующие проводки:

Дата 09.12.16 (Ситуация 1)

Д 76.51 70 000 руб. К 51

перечислены деньги на покупку валюты

Д 76.52 1000 USD (62 000 руб,.) К 76.51

зачислена валюта с лицевого счета брокера в рублях на лицевой счет брокера в валюте (Покупка 1000 USD по курсу биржи 62,00) далее

Дата 31.12.16 (Ситуация 2)

Д 91.2 1343,10 руб. К 76.51

в учете отражены курсовые разницы при пересчете на отчетную дату ( курс ЦБ на 31.12.16 равен 60.6569, курс приобретения валюты по курсу биржи равен 62; (60,6569-62=1,3431*1000 USD=1343,10) далее

Дата 11.01.17 (Ситуация 3)

Д 52 ТР 1000 USD (59953,30) К 76.52

зачислена валюта на ТРАНЗИТНЫЙ валютный счет организации

Д 91.2 703,60 руб. К 76.52

отражена курсовая разница на дату зачисления валюты на ТРАНЗИТНЫЙ валютный счет организации (курс ЦБ на 11.01.17 равен 59.9533, курс ЦБ на 31.12.16 равен 60,6569)

далее

Дата 13.01.17

Д 52 ТЕК 1000 USD К 52 ТР

валюта с ТРАНЗИТНОГО валютного счета организации переведена на ТЕКУЩИЙ валютный счет

Д 91.2 К 52 ТЕК 455,50 руб

отражена курсовая разница на дату зачисления валюты на ТЕКУЩИЙ валютный счет организации (курс ЦБ на 11.01.17 равен 59.9533, курс ЦБ на 13.01.17 равен 59.4978)

ВОПРОСЫ:

1.Нужно ли в учете пересчитывать остаток валюты на лицевом счете брокера, приобретенную 09.12.16 по курсу биржи на курс ЦБ? (Ситуация 1)

2.Подлежит ли переоценке валюта, находящая на лицевом валютном счете биржи на отчетные даты (31.12, 31.01, 29.02 и т.д.). (Ситуация2)

3. Подлежит ли переоценке валюта при переводе валюты с ТРАНЗИТНОГО валютного счета на ТЕКУЩИЙ? (Ситуация

Огромное всем спасибо за ответы.

Свежие записи

Использование бонусов

За баллы можно получить скидку на приобретение авиабилетов и на оплату проживания в отелях всего мира. Для этого клиенту необходимо воспользоваться сервисом «Спасибо от Сбербанка. Путешествия».

Владелец Visa может обменять бонусы на развлекательные программы и мероприятия, обеспечив себе и своей семье увлекательный, незабываемый отдых. Воспользовавшись сервисом «Спасибо от Сбербанка. Впечатления», держатель картыVisa Platinum Сбербанк узнает об актуальных и самых интересных событиях в своем городе.