Все об иис в сбербанке

Содержание:

- Названия цветов

- Как открыть ИИС у брокера Сбербанк: пошаговая инструкция по открытию счета

- Какую стратегию лучше выбрать

- ИИС в Сбербанке: тарифы, возможности, преимущества

- Плюсы и минусы инвестиционных счетов в Сбербанке

- Условия пользования

- Похожие инструкции / видео

- 9. Smart Baby Watch KT07

- Тарифы и стоимость обслуживания

- Преимущества и недостатки ИИС в Сбербанке

- ИИС Сбербанка – что это и в чем суть?

- ИИС в Сбербанке — доверительное управление активами: минимальный взнос, сколько можно заработать (доходность)

- Основные условия и тарифы в Сбербанке

- Как оформляется инвестиционный счет в Сбере?

- Способы открытия счета

Названия цветов

Как открыть ИИС у брокера Сбербанк: пошаговая инструкция по открытию счета

Какие нужны документы для открытия счета?

Для открытия ИИС в Сбербанке потенциальному клиенту потребуется только действующий паспорт гражданина РФ с регистрацией на территории нашей страны.

Онлайн и по телефону

Для открытия счета в удаленном режиме нужно заключить онлайн-договор. Для этого необходимо:

- зарегистрироваться или авторизоваться в личном кабинете клиента через Сбербанк Онлайн или сайт Госуслуг по адресу https://my.sberbank-am.ru/webmvc/login/login;

- выбрать раздел «Инвестиции и пенсии» и нажать кнопку «Открыть»;

- кликнуть на «Индивидуальный инвестиционный счет»;

- выбрать стратегию, следуя подсказкам системы, и нажать кнопку «Открыть ИИС».

Также дистанционно завести ИИС можно через мобильное приложение Сбербанк Управление Активами.

По телефону открыть индивидуальный инвестиционный счет нельзя.

Лично — в офисе

Этот способ подойдет любому гражданину РФ, желающему открыть ИИС в Сбербанке. Алгоритм действий при этом будет следующим.

Также можно обратиться в офис самой Управляющей Компании в Москве и подать заявку на открытие счета там.

Результат открытия счета: документы на руках после открытия ИИС

Если процедура проводилась в небольшом населенном пункте, то после того, как все документы будут подписаны, менеджер отправит их в головное отделение Сбербанка в регионе и получит оттуда Таблицу кодов. Весь процесс, как правило, занимает от 5 до 15 дней, поэтому посетить офис нужно будет еще раз. Таблица нужна для совершения сделок по телефону.

После первого визита в офис у клиента должны остаться такие документы как:

- анкета клиента-физического лица;

- анкета физического лица (доп. сведения);

- заявление инвестора-физического лица на брокерское обслуживание;

- уведомления о тарифах на брокерское и депозитарное обслуживание;

- декларация (уведомление) о рисках;

- акт приёмки-передачи таблицы кодов.

На следующий день после первого посещения брокера на электронную почту инвестора поступит Извещение об условиях предоставления брокерских услуг с идентификаторами брокерских счетов. Спустя 5-15 дней менеджер свяжется с клиентом и пригласит его в офис повторно, где выдаст ему таблицу кодов. После этого процесс открытия ИИС будет завершен. Однако считаться открытым счет будет еще с получения Извещения, иными словами, для начала работы с ИИС дожидаться Таблицы не обязательно.

Если же ИИС открывался в городе присутствия брокера, процедура открытия счета завершится выдачей всех перечисленных выше документов, включая Таблицу кодов. На следующий день клиенту поступит Извещение об условиях предоставления брокерских услуг – с этого момента можно будет вносить деньги на счет и подключать программу QUIK.

Какую стратегию лучше выбрать

Клиент, задающий вопрос: «какую стратегию лучше выбрать?» – должен передать управление индивидуальным инвестиционным счетом профессиональным сотрудником Сбербанка. Этот совет поможет сохранить вложенные деньги. Опытные инвесторы отлично понимают перспективы открытия ИИС – умеют принимать взвешенные решения и анализировать прогнозы и отчеты специалистов, которые предоставляет организация. Новичкам в торговле лучше начать посещать обучающие курсы и семинары, которые предоставляет компания всем гражданам, подписавшим договор на открытие счета.

Во что вкладывать деньги

Каждый обладатель индивидуального инвестиционного счета получает доступ к следующим торговым системам:

- Валютный рынок Московской Биржи (ТС ВР МБ),

- Фондовый рынок Московской Биржи (ТС ФР МБ),

- Срочный рынок Московской Биржи (ТС СР МБ),

- Внебиржевой рынок (ОТС).

Нельзя дать хороший совет гражданину, который ставит вопрос: «во что вкладывать деньги?» Информационные интернет-порталы позволят получить только общие знания, касающиеся торговли ценными бумагами. Рекомендуется искать ответы на вопросы, касающиеся инвестиций – у официального представителя Сбербанка. Он направит клиента к компетентному специалисту, который, основываясь на аналитических данных, составит наименее рискованную модель ведения торгов на бирже.

Чем торгуют

Торговля ценными бумагами и облигациями федерального займа – сфера профессиональной деятельности, разобраться в деталях которой довольно сложно без предварительного обучения – прохождения специальных курсов или вебинаров. Такие обучающие материалы и мероприятия доступны для всех клиентов Сбербанка, открывших ИИС. Вопрос: «чем торгуют другие клиенты?» – не имеет смысла, потому что нельзя найти на него такой ответ, чтобы он действительно был полезным. Клиенту нужно общаться с персональным консультантом, который имеет доступ к отчетам аналитиков организации – он компетентен делать прогнозы и давать ценные рекомендации.

ИИС в Сбербанке: тарифы, возможности, преимущества

В Сбербанк Управление активами есть два варианта работы с ИИС. Вы можете торговать самостоятельно, выбрав подходящий тариф и условия обслуживания, а можете просто передать средства в доверительное управление. Вне зависимости от способа вы сохраните право на налоговые вычеты, что служит, судя по отзывам ИИС в Сбербанке, один из определяющих факторов при выборе типа брокерского счета.

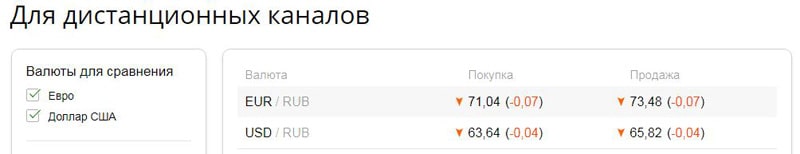

Условия для самостоятельной торговли

Сбербанк предоставляет владельцам ИИС вход для торгов на Московскую биржу – на все ее три секции. Клиент может выбрать между двумя тарифами:

- Инвестиционный

- Самостоятельный

Принципиальная разница между ними заключается в значении комиссии за покупку бумаг на фондовой секции, а также в аналитической поддержке.

Так, подключившие тариф Инвестиционный на регулярной основе получают инвестиционный дайджест и имеют свободный доступ к порталу Sberbank Investment Research. Комиссия за сделки с акциями и облигациями фиксированная – 0,3% вне зависимости от объема сделки.

Обладатели ИИС с тарифом Самостоятельный не имеют доступ к аналитике, а размер комиссии зависит от объема сделки и варьируется от 0,006% до 0,165% (чем больше оборот, тем меньше комиссионные).

Точное значение приведено в таблице:

Также в зависимости от тарифа находится комиссия за совершение сделок на внебиржевом рынке. Самостоятельный предусматривает уплату брокеру 0,17% от покупки или открытия короткой позиции, Инвестиционный – 1,5% за лонг и 0,1% – за шорт.

Вознаграждение брокера за проведение других операций фиксировано вне зависимости от тарифа:

- заключение срочного контракта (опционы и фьючерсы) – 0,5 рублей;

- досрочное расторжение контракта – 10 рублей;

- маржинальная торговля: 17% годовых по переносу денежной позиции и 15% годовых по переносу позиции по ценным бумагам;

- сделки РЕПО (кредитование) – 17-19% годовых в зависимости от срока.

Каждый инвестор может передать до 20 бесплатных поручений на покупку или продажу активов по телефону, далее цена одного обращения составляет 150 рублей по всем заявкам.

Купонный доход и дивиденды поступают прямо на счет. Их можно использовать для увеличения своего портфеля активов или же вывести на отдельный р/с.

Доверительное управление с помощью ИИС

Если рассматривать отзывы по ИИС Сбербанка, то выяснится, что большей популярностью по сравнению с самостоятельной торговлей пользуется доверительное управление. Это понятно – сбережениями будут управлять профессиональные дилеры, которые разбираются в особенностях рынка и регулярно демонстрируют отличный финансовый доход.

При передаче средств в ДУ инвестор может выбрать одну из двух стратегий:

- Рублевые облигации – средства вкладываются в ОФЗ и надежные корпоративные облигации, а также ПИФы облигаций (доходность порядка 10-12% в год);

- Долларовые облигации – деньги инвестируются в американский долг и еврооблигации (с 1 марта 2018 года стратегия временно недоступна для новых клиентов).

График доходности стратегии

Условия передачи средств в доверительное управление:

- минимальный взнос – 50 тысяч рублей, максимальный – 1 млн;

- взнос для пополнения – 10 тысяч рублей;

- срок инвестирования – не менее 3 лет;

- валюта – только рубль;

- комиссия при открытии – 1% (только, если делать это в офисе Сбербанка, при открытии дистанционно комиссии нет);

- вознаграждение брокера за управление – 0,25% от объема внесенных денег раз в квартал.

Что нужно знать об Индивидуальном инвестиционном счете, передаваемом в доверительное управление

Вкладывать деньги в ИИС можно из отделения банка, с помощью сайта sberbank-am.ru или специально разработанного мобильного приложения для инвестиций.

Плюсы и минусы инвестиционных счетов в Сбербанке

ИИС уже приобрели большую популярность. Множество людей доверяют свои деньги брокерам или самостоятельно управляют счетами, получая пассивный доход в виде процентной прибыли. Как и у любого банковского продукта, у данного финансового инструмента есть свои преимущества и недостатки.

К положительным сторонам ИИС можно отнести следующие моменты:

Главным плюсом для многих инвесторов становятся налоговые льготы. Больше ни один инструмент для инвестиций не может предоставить такого преимущества.

Индивидуальный инвестиционный счет идеален для того, кто никогда не занимался инвестициями в ценные бумаги, но хочет испытать этот способ заработка. Для новичка достаточно вложить деньги в наименее рискованные активы и получать прибыль

Со временем опыт будет накапливаться, и можно будет обратить внимание на другие варианты инвестирования.

Для тех, кто не хочет вникать в сложности инвестирования, будет удобно доверить управление активами брокерам управляющей компании. Они выберут наиболее выгодные способы вложить деньги клиента, ориентируясь на ожидаемый уровень риска и дохода.

Открытие ИИС может стать неплохим источником пассивного дохода

Необязательно постоянно покупать и продавать ценные бумаги. Сформировав один раз инвестиционный портфель, можно получать гарантированные выплаты в виде дивидендов, а в будущем дополнительным доходом станет прирост стоимости активов. Такой способ инвестирования не будет отнимать много времени, но будет приносить результаты.

Инвестиционный счет — выгодное вложение денежных средств. Ни один банковский вклад не сможет предложить такой же уровень дохода, как ИИС. Доходность будет больше, чем при использовании депозита, даже если не вкладывать активы в ценные бумаги.

У ИИС есть некоторые недостатки:

- Вложение денег в ИИС признается рискованным. Подобные операции не защищаются государством, и в случае неблагоприятного исхода потерянные суммы не возмещаются. Это существенный недостаток по сравнению с банковскими вкладами, где государство гарантирует возврат застрахованной суммы.

- Для ИИС действует ограничение по сумме ежегодного пополнения в размере 400 тысяч рублей. Для крупных инвесторов такие условия не будут привлекательными. И они предпочтут другие инструменты инвестирования.

- Еще один недостаток — невозможность частичного снятия средств во время действия договора. Вложив определенную сумму, ее уже невозможно получить назад, пока не закончится срок договора. Если закрыть счет раньше обозначенного срока, то владелец теряет процентную прибыль и право на предоставление налоговых льгот.

- Если вы планируете получить доход в виде налогового вычета, то у вас обязательно должны быть другие официальные источники дохода. Налоговый вычет подразумевает, что в отчетном году вы уже перечислили в бюджет налог на доходы, а после сдачи декларации вам вернут часть из уже уплаченной суммы. Если вы не работаете и не платите НДФЛ, воспользоваться льготой не получится.

- Инвестиционный счет предполагает не только доходы, но и определенные расходы. За совершенные операции надо платить комиссию брокерам. Она высчитывается в процентах от использованной суммы. Ее размер может быть разным. Все зависит от количества и размера произведенных сделок. Чем активнее действует брокер, тем комиссия больше.

Условия пользования

В течение 1-2 дней вы получите СМС и письмо на почту об открытии счета. Только после этого можно вносить деньги и совершать первые операции на бирже. Из присланных сообщений можно узнать номер договора на обслуживание. Он потребуется для входа в мобильное приложение для торговли “Сбербанк Инвестор”.

Далее рассмотрим особенности двух тарифов, условия внесения денег, процедуру купли-продажи ценных бумаг.

Тарифы

Для физического лица доступны 2 тарифа:

- Самостоятельный – отличный старт для новичков. Минимальные комиссии за сделку, нет платы за обслуживание счета.

- Инвестиционный – для опытных инвесторов. Комиссии выше, но есть регулярная инвестиционная рассылка от команды аналитиков Сбербанка. Доступ к ежедневным обзорам по инструментам получают только квалифицированные инвесторы.

Сравнение комиссий в таблице:

|

Комиссии |

Самостоятельный |

Инвестиционный |

|

За совершение сделок на фондовом рынке: |

||

|

0,06 % |

0,3 % |

|

|

0,035 % |

0,3 % |

|

|

0,018 % |

0,3 % |

|

|

За совершение сделок на валютном рынке: |

||

|

0,2 % |

0,2 % |

|

|

0,02 % |

0,2 % |

|

|

За совершение сделок на срочном рынке |

0,5 руб. за контракт |

0,5 руб. за контракт |

|

Подача заявок по телефону (комиссия берется с 21-го поручения в течение месяца) |

150 руб. |

150 руб. |

Минимального депозита на тарифах нет. Можно пополнить счет хоть на 1 000 руб. и купить свою первую акцию. Дополнительно взимается комиссия биржи в размере 0,01 % от объема сделки.

Как пополнить счет

Пополнить брокерский счет удобнее через интернет (мобильное приложение или “Сбербанк Онлайн”). Рассмотрим на примере смартфона.

Шаг 1. В мобильном приложении выбрать вкладку “Инвестиции и пенсии” и счет, который будете пополнять.

Шаг 2. Выбрать рынок, на котором будут осуществляться сделки, номер банковской карты и сумму пополнения.

Шаг 3. Нажать на кнопку “Пополнить счет”. Деньги приходят моментально.

Как покупать и продавать ценные бумаги

Самые большие неудобства для инвесторов скрываются именно в процедуре купли-продажи ценных бумаг. Есть 2 возможности: мобильное приложение “Сбербанк Инвестор” и торговая платформа QUIK. Остановимся подробнее на первом варианте, потому что второй не зависит от брокера – программа одинаковая для всех.

К сожалению, компьютерной версии собственной торговой платформы у Сбербанка нет, только мобильное приложение, которое мало кому нравится. Главные недостатки – это отсутствие биржевого стакана, где можно посмотреть актуальные цены спроса и предложения на ценные бумаги, и особенности формирования рыночной цены.

Рассмотрим на скринах, как купить акцию (продажа проводится аналогично).

Шаг 1. Вход в приложение происходит по номеру договора и паролю. Надо выбрать вкладку “Рынок”.

Шаг 2. Из предложенного списка акций, облигаций, фондов и валюты выбираем нужную позицию. Я для примера взяла привилегированную акцию Сбербанка.

Шаг 3. Изучаем аналитику по выбранному инструменту и нажимаем кнопку “Купить”.

Шаг 4. А теперь самый важный момент. Внимательно читаем, что написано в самом низу экрана. Рыночная цена устанавливается как цена последней сделки + 2 %. На скрине ниже цена последней сделки была 217,61 руб. Цена по рынку будет – 221,96 руб. Если вы оставите галочку в поле (она стоит по умолчанию), то купите акцию за 221,96 руб. Если галочку уберете, то сможете выставить свою цену, как минимум уменьшив ее на 2 %. Я всегда ориентируюсь на биржевой стакан. У Сбербанка его нет, поэтому приходится смотреть у другого моего брокера.

Не рекомендую в приложении “Сбербанк Инвестор” покупать или продавать акции “по рынку”. Всегда пользуйтесь лимитированной заявкой, т. е. самостоятельно назначайте цену. Такой проблемы не будет, если пользоваться платформой QUIK (там есть стакан). Но не все новички ею пользуются.

Похожие инструкции / видео

9. Smart Baby Watch KT07

- детские умные часы

- влагозащищенные

- материал корпуса: пластик

- сенсорный IPS-экран, 1.3″, 240×240

- встроенный телефон

- совместимость с Android, iOS

- мониторинг сна, калорий, физ. активности

- камера

- вес: 50 г

Отличный выбор для тех, кто раздумывает над тем, какие смарт часы купить для ребенка. В данной модели есть все для того, чтобы родители своевременно были оповещены о том, все ли в порядке с их чадом, начиная от удаленной прослушки окружения и возможности выставить геозону (то есть зону, за которую ребенок не должен выходить, а если выйдет – на родительский телефон придет смс-уведомление) и заканчивая кнопкой SOS.

Тарифы и стоимость обслуживания

Брокер «Сбербанк» предлагает своим клиентам два тарифных плана — «Самостоятельный» и «Инвестиционный», которые можно использовать и на обычном брокерском счете и на ИИС.

«Инвестиционный» подключается при открытии ИИС автоматически. Изменить в личном кабинете. С осени 2019 плату за депозитарное обслуживание Сбербанк не взимает.

Доходность

По предлагаемым стратегиям «Накопительная» и «Российские акции» на историческом промежутке времени можно посмотреть на странице сайта УК Сбербанк «Управление активами», меню «Индивидуальный инвестиционный счет».

«Накопительная» — низкий уровень риска. В описании стратегии есть калькулятор для расчета доходности.

«Российские акции» — высокий риск. Расшифровка прошлой доходности и активах вложений на странице сайта.

Важно! Доходность на прошлом периоде не дает гарантию прибыли в будущем. 2019 год был очень удачным для фондового рынка

Не стоит рассчитывать на бесконечное продолжение банкета быков. Будьте осторожны при выборе активов для вложений или стратегий.

Готовые портфели для инвестирования средств

На ИИС Сбербанк предлагает два типа торговых стратегий — «Накопительная» и «Российские акции». Это управление вашими деньгами.

(N.B.!) При оформлении ИИС обратите особое внимание на рамки предлагаемого сотрудничества. Если вы не хотите отдавать деньги в доверительное управление — внимательно читайте документы при подписании лично или удаленно

Что-то непонятно — обязательно уточняйте у менеджера. К сожалению, на поддержку Сбербанка часто жалуются клиенты. Плюс не самые низкие комиссии при управлении и дополнительные сборы при выводе денег.

Преимущества и недостатки ИИС в Сбербанке

Существует ряд положительных и негативных моментов, характеризующих открытие индивидуального инвестиционного счета в рассматриваемом банке. Такие параметры значительно отличают капиталовложение в Сбербанк от сотрудничества с другими организациями. Среди достоинств ИИС данной коммерческой компании стоит выделить:

- Стабильность. Посреднические услуги предоставляются на самом высшем уровне, так как система Брокер Сбербанк является одной из первых, появившихся на рынке обслуживания индивидуальных инвестсчетов. Следовательно, специалисту управляющей компании профессионально и честно выполняют свою работу, полагаясь на свой опыт и навыки.

- Удобство управления счетом. При заключении договора с банком клиент получает доступ к личному кабинету, где он сможет отслеживать движение активов, изучать финансовые отчеты и осуществлять ряд торговых операций.

- Возможность пополнения счета в режиме реального времени. Функция онлайн-банкинга дает возможность проводить различные транзакции с балансом. Особенно полезна опция будет для посредников, у которых нет возможности отлучаться в банк.

- Предоставление двух типов налоговых вычетов на выбор. Еще один существенный бонус, собственно, как и вероятность владения ИИС на протяжении всей жизни.

- Многофункциональность инструмента. Инвестсчет можно использовать в накопительных целях, то есть сбережения пенсии и свободных средств на образование или недвижимость.

Кроме того, в филиалах Сбербанка для начинающих и профессиональных инвесторов проводятся обучающие семинары и различные курсы, на которых предоставляется актуальная информация о выгодных вариантах инвестирования и их особенностях. Помимо сильных сторон ИИС от самого большого банка России имеют ряд незначительных минусов, среди которых сразу стоит отметить:

- отсутствие государственных гарантий, следовательно, инвестиции не подлежат страхованию;

- нет перспектив для развития инвестиционной деятельности до крупных масштабов, так как максимальный размер вложений в год составляет не более 400 тысяч рублей;

- возможность инвестирования только в фондовый рынок РФ;

- заключение договора на длительный срок – не менее 3-х лет;

- получение высокой прибыли доступно только при росте цен на рынке экономики.

Делая выводы, стоит напомнить, что в обзоре рассматривалась тема про индивидуальный инвестиционный счет в Сбербанк, как это работает и его ключевые особенности. Также можно смело заявить, что ИИС является неплохим способом капиталовложения для получения дополнительного дохода. Кроме того, с инвестированием пользователи смогут получить новые знания и неоценимый опыт работы в сфере биржевой торговли

Индивидуальный инвестиционный счет Сбербанк. Инвестирование средств является лучшим решением, которое позволяет получить немного дополнительного дохода и сделать уровень активов ниже. На сегодняшний день популярны инвестиционные счета, поскольку они открываются строго при поддержке государства.

Индивидуальный инвестиционный счет в Сбербанке выделяется своей простотой и комфорте обслуживания. Сбербанку доверяет огромное количество клиентов, поскольку дополнения такие, как вклады, счета и бонусы смогли удовлетворить все требования клиентов.

ИИС Сбербанка – что это и в чем суть?

Индивидуальный инвестиционный счет – это особый вид брокерского счета, позволяющий физическому лицу совершать торговые операции на биржевом рынке России. После подписания договора инвестор получает доступ к торговым системам: Фондовый рынок Московской Биржи (ТС ФР МБ), Валютный рынок Московской Биржи (ТС ВР МБ), Срочный рынок Московской Биржи (ТС СР МБ) и Внебиржевой рынок (ОТС). Потребитель сам выбирает где и как инвестировать.

Законодательством закреплено два типа счета ИИС:

- «А» — с вычетом на взносы;

- «Б» — с вычетом на доходы.

Тип А

Используя тип «А» можно возместить 13% от инвестируемой суммы, максимум – 52000 руб. в год. Подходит только для лиц, которые могут документально подтвердить размер своей заработной платы. Налоговая льгота оформляется в конце каждого года. Этот тип недоступен для индивидуальных предпринимателей, осуществляющих деятельность по упрощенной схеме налогообложения, а также для безработных и пенсионеров.

Вычеты на взносы выгодно оформлять клиентам, у которых доход по документам составляет более 35000 руб. Например, если заработная плата – 15000 руб., то за год с нее удерживается 23400 руб. налогов. При инвестировании даже 400000 руб. к возврату подлежат только ранее удержанные в бюджет средства, а не 52000 руб. Если доход 35000 руб., то сумма налогов за год составит 54600 руб., из которых можно будет вернуть не всю сумму, а только 52000 руб.

Тип Б

При использовании вычета второго типа инвестиционный доход не облагается налогом. Фактически налог начисляется, но не списывается при перечислении денег на депозит по окончании договора. Тип «Б» подходит для лиц, которые активно инвестируют собственные средства, а также для вкладчиков, не имеющих справок о доходе установленного образца.

Потребитель выбирает тип начисления налоговой льготы перед подачей заявления и отчетов в ФНС. Изменить выбор после подачи документов в налоговую инспекцию невозможно.

Особенности индивидуального инвестиционного счета в Сбербанке

- Доступен только гражданам РФ.

- Запрещено одновременное ведение более одного счета.

- Перевод действующих брокерских счетов в ИИС невозможен.

- На счету размещаются только рубли, другая валюта не принимается.

- Минимальная сумма инвестирования – 1000 руб., максимальная в год – 1000000 руб.

- Частичное снятие денежных средств не предусмотрено.

- Срок действия договора – минимум 3 года.

- При досрочном расторжении договора, инвестиционный доход сохраняется, но льготы по налогообложению снимаются.

Способы управления инвестиционным счетом

В Сбербанке можно управлять инвестициями двумя способами: лично или с помощью профессионального управляющего. При самостоятельном управлении активами клиент может использовать готовые инвестиционные идеи и прогнозы аналитиков банка. Еженедельные отчеты доступны на сайте и в приложении банка. Также инвестор может самостоятельно осуществлять покупки и продажи ЦБ.

При оформлении доверительного управления ИИС клиент выбирает готовое решение от профессионалов из Управляющей компании. Все, что остается инвестору – отслеживать сальдо операций и доходность вложений.

Инвестиционный счет часто называют «брокерским», что не совсем верно. Отличие ИИС от брокерского счета в Сбербанке заключается в некоторых ограничениях для клиента. На брокерские счета можно перечислять платежи любого размера, а также выводить с них деньги до окончания срока договора. Минус этого вида счетов в том, что доходные операции по ним облагаются налогом в размере 13%, без возможности получить его обратно. Главное отличие инвестирования в ИИС– клиент получает дополнительную выгоду в виде возврата налоговых издержек.

ИИС в Сбербанке — доверительное управление активами: минимальный взнос, сколько можно заработать (доходность)

Крупнейший банк России предлагает своим клиентам множество финансовых услуг, в перечень которых входит и передача личных финансов в доверительное управление. При этом собственником активов остается доверитель, а управляет менеджер, задача которого — правильно и выгодно распределить денежные средства инвестора.

Многие начинающие инвесторы доверяют активами ИИС. Процедура достаточно простая. Клиент передает собственные активы финансовой компании в доверительное управление. Банк инвестирует средства в свои паевые фонды, т. е. приобретает облигации в рублях.

Минимальная инвестиция — 100 тыс. руб. Впоследствии инвестор может пополнить свой вклад — минимум 50 тыс. руб. каждое последующее пополнение. При этом на протяжении года вкладчик может инвестировать до 400 тыс. руб., не больше. Ежегодное вознаграждение управляющего составляет 2% от полученного дохода с инвестиций.

Основные условия и тарифы в Сбербанке

Интернет-портал Сбербанка содержит всю необходимую информацию, которая только может понадобиться настоящему или потенциальному клиенту. Там находятся актуальные сведения об условиях открытия индивидуального инвестиционного счета, тарифах на различные услуги и комиссиях.

Общие условия ИИС:

- операции только на российском биржевом рынке,

- доступен только для граждан РФ,

- договор заключается на срок от 3-х лет,

- каждый гражданин может вести только один счет,

- сумма вложений – от 1 тысячи рублей,

- лимит на вложения – 1 миллион рублей в год,

- невозможно частичное снятие вложенных денег,

- денежная валюта – только рубли,

- нельзя перевести брокерские счета клиента в ИИС,

- досрочное расторжение договора возможно.

Каждый гражданин может самостоятельно ознакомиться с таблицей тарифов на официальном сайте Сбербанка: https://www.sberbank.ru. Необходимо выбрать в меню «Инвестиции», «Инвестиционно-брокерское обслуживание», «Тарифы и документы», «Тарифы». На открывшейся странице находится таблица с основными тарифами, там же размещены ссылки на документы в формате PDF с информацией об основных тарифах: «Самостоятельный» и «Инвестиционный».

Как оформляется инвестиционный счет в Сбере?

Для тех, кто хочет начать получать стабильный пассивный доход, актуален вопрос, как открыть ИИС в Сбербанке. Финансовое учреждение предлагает 2 варианта открытия:

- онлайн;

- в офисе банка или управляющей компании.

Дистанционный способ

Онлайн вариант удобен людям, которые не располагают временем для посещения финучреждения. Алгоритм действий состоит из следующих шагов:

- Авторизуетесь в интернет-банкинге учреждения «Сбербанк-Онлайн».

- В главном меню выбираете функцию открытия ИИС.

- Заполняете графы всплывшей на экране анкеты.

- Проверяете внесённые данные и отправляете бланк.

- Дожидаетесь решения и, когда оно приходит, ещё раз изучаете условия и вносите необходимую сумму.

В сбербанковском офисе

Так как многие граждане предпочитают действовать онлайн, очереди в офисе учреждения стали намного меньше. Если предпочитаете лично посетить одно из отделений, действуйте так:

- Выбираете удобное отделения, учитывая, что не во всех доступна интересующая вас опция. Получить информацию можно по телефону.

- «Вооружаетесь» паспортом и отправляетесь в банк.

- Обращаетесь к специалисту, чтобы получить консультацию.

- Изучаете, а затем подписываете договор.

- Вносите сумму. Это можно сделать тут же или по прошествии времени, но в течение года.

- Получаете доступ в личный кабинет инвестора и на сайт, где осуществляются сделки. На это уходит 2-3 суток.

В среднем на процедуру в офисе уходит от 20 до 30 минут.

В управляющей компании

Также есть вариант обращения в управляющую компанию. У данного пути есть ряд минусов:

- уходит больше времени, нежели в 2-х предыдущих случаях;

- при подписании соглашения, придётся отдать в пользу компании 1% от вкладываемого;

- офис находится в Москве, что делает неудобным его посещение гражданами, проживающими в других населённых пунктах.

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.