Расчет и выплата дивидендов в 2020 году

Содержание:

- Виды дивидендов

- Сроки выплаты

- Резюмируя

- Кто получает дивиденды

- Кто получает дивиденды

- Сколько нужно денег для покупки акций?

- Варианты создания уютного интерьера для семьи с ребенком

- Как получать дивиденды по купленным ранее акциям предприятий

- Что нужно для выплаты дивидендов?

- Как получать дивиденды с акций

- Что нужно для выплаты дивидендов

- Периодичность и способы выплаты

- Как стать акционером

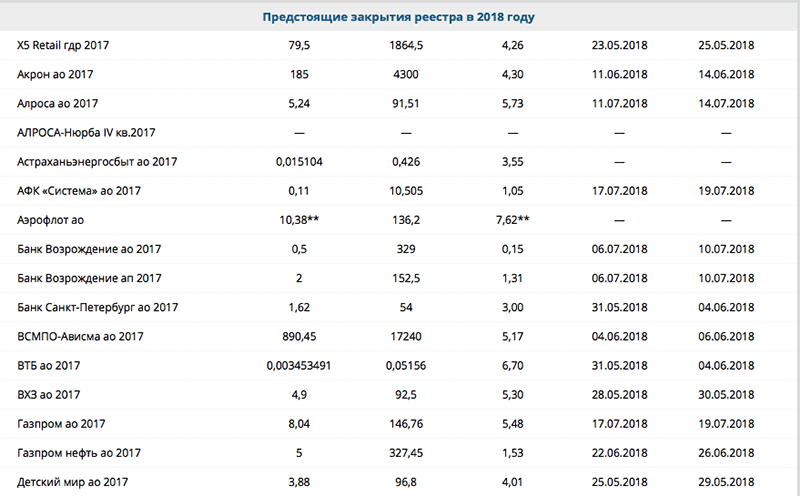

- Календарь дивидендов 2018 Российских компаний

- Как узнать (рассчитать) размер дивидендов и дату фиксации реестра

- WatsApp

- Дивидендные акции США

- Что такое дивиденды

- Акции с ежемесячным дивидендным доходом

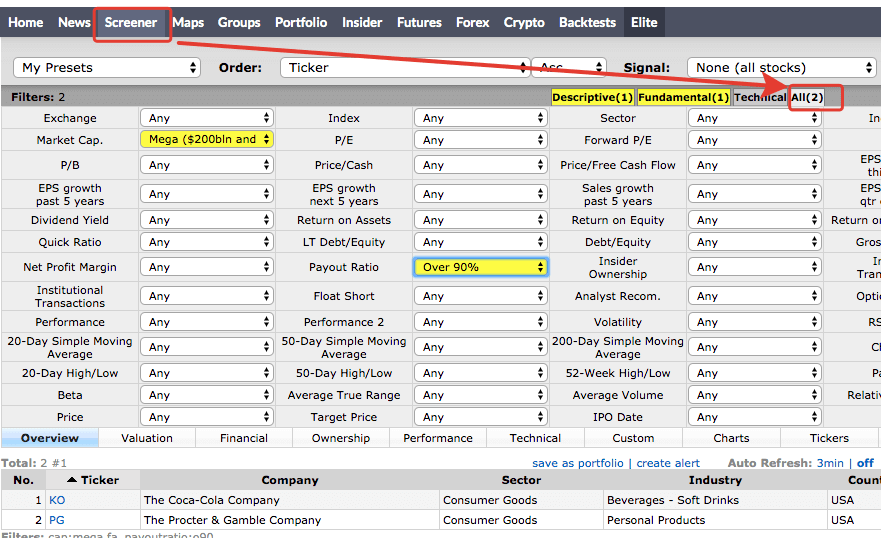

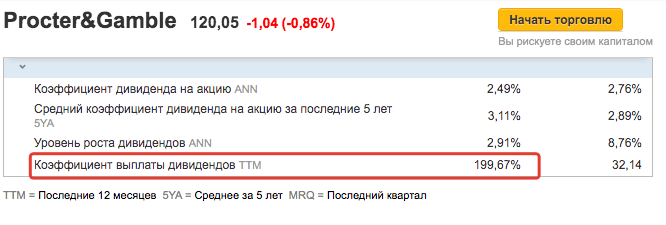

- Где смотреть коэффициент дивидендных выплат?

- Выводы по всему вышесказанному:

Виды дивидендов

Классификация выплат акционерам весьма обширна и зависит от того, как выплачиваются дивиденды по акциям. Основные критерии, интересные инвестору:

-

По форме.

Компания-эмитент решает, каким способом начислять собственникам процентный доход (форма выплат зафиксирована в Уставе). Она может выплатить его:

- деньгами — это называется кеш-дивиденды (англ. cash);

- акциями — сток-дивиденды (англ. stock);

- любым другим имуществом, принадлежащим АО.

-

По сроку начисления.

АО на общем собрании акционеров вправе решать, за какой период оно будет производить выплату:

- если принято решение о начислениях внутри года, например, ежеквартально или раз в полугодие, то такой вид дивидендов называется промежуточным (англ. interim dividend).

- по итогам финансового года начисляются финальные дивиденды (англ. final dividend).

- По объему выплат в полном или частичном размере.

-

По назначению:

- если компания платит дивиденды на постоянной основе, то такой тип начислений называется регулярным (англ. regular dividend);

- если АО постановило осуществить разовые незапланированные дивиденды на основании удачной сделки или накопления прибыли, то этот вид именуют дополнительным (англ. extra dividend).

В случае прекращения деятельности АО, после расчетов с кредиторами по основным долгам, могут быть произведены ликвидационные дивиденды (англ. liquidating dividend).

Еще одна важная классификация

Она зависит от типа ценных бумаг. Эмитент может выпустить:

-

Привилегированные акции (англ. preferred stock, сленговое название — «Преф»).

Процент выплаты по ним зафиксирован даже в случае убыточной деятельности компании, а на погашение такого рода обязательств организация использует не только прибыль, но и специальные резервные фонды. В ситуации банкротства АО эти акции выкупаются в первую очередь.

Пример: что такое дивиденды по привилегированным акциям.

Компания NNN за отчетный период получила чистую прибыль в размере 100 000 рублей. Согласно политике общества, на дивиденды отчисляется 25 %, то есть 25 000 руб. Часть уставного капитала организации состоит из 10 «префов», номинал которых — 1000 руб. за каждый, и компания обязалась платить 10 % от стоимости такого актива в виде дивиденда. Получается, что держатели этих ЦБ получат по 100 руб. за указанный период.

-

Обычные акции (англ. ordinary stock).

Выплаты по этому виду ценных бумаг напрямую зависят от прибыли. Если компания по итогам периода работала в убыток, все держатели остаются без выплат. Дивиденды по ним платят только после расчета с владельцами «префов».

Пример: что такое дивиденды по простым акциям и как их выплачивают.

Та же компания NNN, в аналогичных условиях, выпустила и обычные акции количеством 1000 штук, номинальной стоимостью 10 рублей. После уплаты обязательств по «префам», у общества осталась сумма в размере 24 000 руб., которую оно должно пустить на выплаты. Это будет значить, что организация перечислит за каждую акцию 2 руб. 50 копеек. Резервный фонд позволяет осуществить расчеты с собственниками, остальные деньги идут в нераспределенную прибыль и могут учитываться в следующих выплатах.

В теории общество обязано уплачивать фиксированный процент инвесторам с «префами». На практике были судебные прецеденты, по которым владельцам привилегированных акций было отказано в исках на выплату дивидендов. Суд посчитал, что держатели взамен неполученных выплат приобрели право голосования на всеобщем собрании. По факту инвесторы стали обладателями обычных акций со всеми их нюансами.

Не все компании выпускают оба типа ценных бумаг. Некоторые гиганты, например, «Лукойл», вовсе отказались от эмиссии «префов».

| Критерий | Обычные | Привилегированные |

| Право голоса | Есть | Обычно нет |

| Дивиденды | Чаще нет. Размер определяет совет директоров | Есть. Обычно фиксированный размер |

| Возврат средств при ликвидации компании | В последнюю очередь | После кредиторов и владельцев облигаций |

| Доход | Рост рыночных цен / дивиденды | Дивиденды |

Сроки выплаты

После включения в список претендентов акционер вправе рассчитывать на получение дивидендов. Сроки перечисления средств и то, как их получить, прописывается в уставе организации или определяется на собрании держателей акций. Если день перечисления средств не указан в уставе, срок перевода не должен быть больше 60 суток с момента принятия решения о перечислении первых средств. Простыми словами, если решение уже принято, акционерное общество обязано перечислить оговоренную сумму.

Исключением являются случаи, когда на момент перевода денег организация имеет признаки банкротства или размер чистых активов предприятия меньше размера УК и резервного фонда. Если указанные обстоятельства прекращают свою силу, обязательство выплат снова возвращается.

Резюмируя

Уровень коэффициента дивидендных выплат (Dividend Payout Ratio) дает представление инвестору о стабильности будущих денежных потоках. В виде дивидендов.

При высоком значение Payout Ratio — высока вероятность снижения дивидендных выплат. При критическом размере коэффициента — это вероятность повышается экспоненциально.

Молодые компании, находящиеся в первой стадии роста, только завоевывающие «свое место под солнцем», обычно имеют нестабильную прибыль. Все средства вкладываются в новые проекты, расширение бизнеса. Отдача от которых (в виде прибыли) придет не сразу.

И как следствие, если это компания платит какие-то дивы, Dividend Payout Ratio может гулять очень сильно. Иногда даже зашкаливать за сотни процентов.

Удачных инвестиций!

Кто получает дивиденды

В уставе четко прописано, из чего выплачиваются дивиденды. Чаще всего выплаты производятся из чистой прибыли организации без учета расходов на погашение долга перед кредиторами, оплаты обязательств перед дебиторами, перечисления налогов и осуществления иных платежей. Простыми словами, речь идет о разделе чистого дохода.

В роли получателей могут выступать:

- акционеры;

- номинальные держатели ценных бумаг (при наличии таковых в реестре).

Бывают ситуации, когда после оформления перечня лиц, имеющих право на получение выплат, ценные бумаги (частично или полностью) продаются другому субъекту. В таком случае право на получение средств или имущества остаются за прежним владельцем.

Простыми словами, числовое значение и принадлежность дивиденда определяется из устава и специального списка. Предварительно оформляется распоряжение на оформление такого перечня, в котором содержится название общества, дата оформления, размер дивидендов и т.д. Также описывается, что нужно, чтобы получить деньги, период выплаты и другие сведения.

Кто получает дивиденды

В уставе четко прописано, из чего выплачиваются дивиденды. Чаще всего выплаты производятся из чистой прибыли организации без учета расходов на погашение долга перед кредиторами, оплаты обязательств перед дебиторами, перечисления налогов и осуществления иных платежей. Простыми словами, речь идет о разделе чистого дохода.

В роли получателей могут выступать:

- акционеры;

- номинальные держатели ценных бумаг (при наличии таковых в реестре).

Бывают ситуации, когда после оформления перечня лиц, имеющих право на получение выплат, ценные бумаги (частично или полностью) продаются другому субъекту. В таком случае право на получение средств или имущества остаются за прежним владельцем.

Простыми словами, числовое значение и принадлежность дивиденда определяется из устава и специального списка. Предварительно оформляется распоряжение на оформление такого перечня, в котором содержится название общества, дата оформления, размер дивидендов и т.д. Также описывается, что нужно, чтобы получить деньги, период выплаты и другие сведения.

Полезно: как на озоне оплатить баллами спасибо?

Сколько нужно денег для покупки акций?

Стоимость акций на бирже может варьироваться от нескольких копеек до десятков тысяч рублей. Обычно акции продаются (и покупаются) лотами.

Таким образом, происходит усреднение огромного разброса в ценах разных компаний. В итоге минимальная цена одного лота составляет примерно 500 — 1 000 рублей.

- 1 бумага Сбербанка стоит 220 рублей. Минимальный лот — 10 акций. Итого цена лота — 2 200 рублей.

- 1 бумага Магнита = 1 лоту = 6 400 рублей.

- ВТБ оценивается всего около 5 копеек за бумагу. Но чтобы купить его, нужно выложить 500 рублей за набор из 10 000 акций.

Таким образом, даже имея на руках всего несколько десятков тысяч, можно приобрести несколько видов акций различных компаний.

Варианты создания уютного интерьера для семьи с ребенком

Как получать дивиденды по купленным ранее акциям предприятий

АО предоставляет своим акционерам информацию о том, какие решения принимаются на ОСА. Есть вариант, что компания не получила прибыль, или большинство акционеров отдало голоса за то, чтобы направить ее на нужды организации, а не на выплаты. И в том, и в другом случае денежные средства не направлялись на брокерские счета.

Вопрос, как получить дивиденды по акциям, купленным десятилетия назад, возникает, если ресурсы были приобретены, например, в1993 г., однако владелец не получал с них прибыль.

Найти данные более двадцатилетней давности в сети удастся не всем. Остается возможность выяснить этот вопрос в телефонном режиме. В отделе по работе с акционерами дадут справку по данному вопросу.

Нужно определить, почему сложилась ситуация, в которой владелец ценных бумаг не знал о переводе средств, либо ему их не перечисляли.

Причина может заключаться в том, что в анкете указаны неверные реквизиты. Владелец акций, рассчитывающий на заработок на дивидендах, несет ответственность за информацию, которую он представляет. Поскольку в обязанность эмитента входит отправка средств, он не проверяет достоверность сведений.

Если счет неверный, деньги на него не поступят. По истечении срока они вернутся на баланс компании и будут находиться в кредиторской задолженности 3 года. После этого деньги обращаются в доход предприятия. Получается, что в подобном случае акционер может рассчитывать получить средства в течение последних 3 лет.

Существует вероятность, что в анкете отсутствуют полные сведения об инвесторе, и он попал в категорию неустановленных лиц. Недостаточно купить акции, чтобы получать дивиденды. Следует проверять, какие пункты нужно заполнить, чтобы деньги не вернулись к эмитенту, не найдя адресата.

Акционер мог указать, что предпочитает, чтобы деньги приходили на почтовое отделение, однако при смене прописки не внес изменения в анкету. Или, выразив желание получать наличные средства через кассу, не являлся за ними вовремя. Владея акциями, нужно отслеживать моменты выплат дивидендов. В противном случае последние перестанут быть действительными.

Средства будут получены в полном объеме, если открыт банковский счет, при этом акционер указал, что хочет воспользоваться данным источником для перечисления процентов с прибыли. В таком случае финансы накапливаются там и не возвращаются акционерному обществу. Были компании (среди них — Газпром), которые поощряли своих клиентов оформлять такой способ вывода денег.

Какой бы ни была ситуация, рекомендуется связаться с компанией и выяснить данный вопрос. Если есть необходимость — обновить сведения о себе.

Кроме того, бывают случаи, когда эмитент не обращает невыплаченные деньги в оборот.

Что нужно для выплаты дивидендов?

Правила выплаты дивидендов учредителям ООО в 2020 году по-прежнему базируются на ограничениях, содержащихся в ст. 29 закона № 14-ФЗ и требующих:

- полной оплаты УК;

- полной выплаты его доли выбывающему участнику;

- превышения величины чистых активов над суммой УК и резервного фонда, в том числе и после выдачи дивидендов;

- отсутствия признаков банкротства, в том числе и после выдачи дивидендов.

Соответствие этим ограничениям должно иметь место как на дату возникновения решения о выдаче, так и на момент выплаты дохода. Если решение уже принято, а к моменту выдачи условия таковы, что не позволяют осуществить выплату, то она будет сделана после исчезновения этих условий (п. 2 ст. 29 закона № 14-ФЗ).

Решение относительно выплат принимают сами участники, созывая общее собрание. Проводят его не ранее, чем за соответствующий период будет составлена бухотчетность, позволяющая судить о соответствии установленным законом ограничениям. По году отчетность должна быть утверждена. Собрание, на котором это делают, созывают не ранее 1 марта и не позднее 30 апреля года, идущего за ним (ст. 34 закона № 14-ФЗ). К этому собранию обычно приурочивают и вопрос распределения дивидендов.

Факт проведения собрания оформляют протоколом, составленным по принятой в ООО форме, в котором относительно дивидендов должна присутствовать следующая информация:

- указание на год, за который хотят выплатить доход участникам;

- сумма, отведенная на дивиденды;

- форма выдачи и срок осуществления выплат.

В протоколе допустимо указание единой суммы, предназначающейся к выплате, т. к. в ООО порядок, согласно которому осуществляется распределение дивидендов, либо отражен в уставе, либо является результатом раздела в пропорции к долям (п. 2 ст. 28 закона № 14-ФЗ).

Формой выдачи, помимо денежной, может стать имущественная. Однако выдача имуществом приравнивается к реализации (письмо Минфина РФ от 07.02.2018 № 03-05-05-01/7294, от 25.08.2017 № 03-03-06/1/54596, от 17.12.2009 № 03-11-09/405) и будет очень невыгодной с точки зрения налогообложения. Поэтому предпочтительны денежные платежи.

См. также «Нужно ли начислять НДС при выдаче зарплаты или дивидендов имуществом?» и «Дивиденды имуществом – позиция ВС РФ».

Срок выдачи либо содержится в уставе, либо устанавливается собранием. Но он не может выходить за пределы периода в 60 дней с даты собрания, вынесшего решение по выплатам (п. 3 ст. 28 закона № 14-ФЗ). Если срок нигде не зафиксирован, то считается, что он равен 60 дням.

В случае наличия в ООО единственного учредителя необходимость созыва собрания отсутствует, и о протоколе речь не идет. Его заменяет решение учредителя.

Подробнее читайте в статье «Решение о выплате дивидендов ООО — образец и приказ».

Как получать дивиденды с акций

Что нужно для выплаты дивидендов

Чтобы организация могла распределить чистую прибыль между учредителями, необходимо выполнение ряда условий. Перечислим основные:

- у организации есть прибыль, оставшаяся после налогообложения. При убытках дивиденды выплачивать нельзя;

- уставный капитал полностью оплачен;

- стоимость чистых активов больше или равна уставному капиталу. Под чистыми активами понимается разница между активами организации и ее долгами. Чистые активы — это капитал и резервы (указаны в итоговой строке III раздела бухгалтерского баланса), увеличенные на доходы будущих периодов (указаны в строке 1530 баланса) и уменьшенные на задолженность участников по оплате УК (указана в составе строки 1170 баланса).

- у организации нет признаков банкротства.

Периодичность и способы выплаты

При обеих формах (и АО, и ООО) допускается принимать решение о выплате дивидендов с периодичностью 1 раз:

- в квартал;

- полугодие;

- год.

Квартальные и полугодовое распределения при этом будут считаться промежуточными. Соответствующим образом расценивается и выплата таких дивидендов.

ВАЖНО! Промежуточные дивиденды остаются дивидендами и в том случае, если прибыль по итогу года окажется меньше, чем уже выплаченные в виде дивидендов суммы. Переквалифицировать их в иные доходы не нужно

Это важно для налогообложения. Подробнее см. здесь.

Юрлицо не обязано непременно вынести решение о выплате доходов. Может иметь место также решение о нераспределении прибыли, обычно принимаемое по итогам года.

В законе № 208-ФЗ прямо перечислены способы выплаты дивидендов (деньгами или имуществом), а в законе № 14-ФЗ отсутствует как указание на способы выплаты, так и какие-либо ограничения по ним. Таким образом, выплату дивидендов вне зависимости от формы юрлица возможно осуществить:

- наличными деньгами из кассы.

- безналичным способом на расчетный счет участника;

- имуществом.

Из суммы начисленного дохода надлежит удержать НДФЛ (у физлица) или налог на прибыль (у юрлица). Для расчета применяют ставку 13% для резидентов (п. 1 ст. 224 и подп. 2 п. 3 ст. 284 НК РФ) и 15% для нерезидентов (п. 3 ст. 224 и подп. 3 п. 3 ст. 284 НК РФ). Вопрос об уплате налога при выплате дивидендов юрлицу возникает независимо от того, какой режим налогообложения применяет организация, решившая их выдать.

О том, как рассчитывают налог с дивидендов, выплачиваемых юрлицу, читайте в статье «Как правильно рассчитать налог на дивиденды?».

О налогообложении дивидендов физлиц см. в материале «Взимается ли НДФЛ с дивидендов?».

Какую налоговую отчетность нужно сдавать по выплаченным дивидендам, подробно рассказали эксперты КонсультантПлюс. Получите пробный доступ к правовой системе бесплатно и переходите в Путеводитель К+.

Указанные ставки используются по отношению к дивидендам, выплачиваемым в 2020 году, невзирая на то, за какой год они платятся и какая ставка по ним действовала в году, за который они начислены. Для физлица этот доход учитывается отдельно от других доходов, облагаемых по этой же ставке. В случае выплаты дивидендов юрлицу, владеющему более чем 50% УК, ставка может составить 0% (подп. 1 п. 3 ст. 284 НК РФ).

О том, что нужно сделать для применения ставки 0% по дивидендам, читайте в статье «Как обосновать нулевую ставку налога на доходы по дивидендам»

Ситуация выдачи дивидендов имуществом расценивается как реализация (письмо Минфина России от 17.12.2009 № 03-11-09/405), влекущая за собой уплату НДС и налога на прибыль у передающей стороны. При этом с нее не снимается обязанность по уплате налога за получателя дивидендов. Налоги рассчитываются от рыночной стоимости имущества. Если речь не идет о взаимозависимости, эта стоимость равна договорной стоимости передачи. Вопрос об установлении рыночной стоимости существенно осложнится в случае взаимозависимости лиц (доля участия более 20%) и наличия среди участников субъектов РФ.

Как стать акционером

Для получения в собственность некоторого количества ценных бумаг и дивидендов, необходимо выполнить стандартный алгоритм:

Выбор брокера – вид брокерской компании зависит от разновидности акций, которые хочет приобрести потенциальный покупатель. При необходимости получения отечественных ценных бумаг проблемой может заниматься любой брокер, для приобретения иностранных – лицо, имеющее прямой выход на международные фондовые биржи

При поиске брокера необходимо обращать внимание на его рейтинг, доступность тарифов, минимальную сумму вложений – она может варьировать в пределах 30-100 тысяч рублей

Подписание контракта – для оформления договора на брокерское обслуживание придется посетить офис финансовой компании или просто скачать приложение Тинькофф Инвестиции. Процедура открытия торгового счета для приобретения ценных бумаг занимает около получаса.

Покупка акций – после перечисления необходимого количества материальных средств, покупатель выбирает ценные бумаги с привлекательными для него котировками. Приобретение может проходить через мобильное приложение, по телефону или при использовании специализированного терминала. Ценные бумаги обычно продаются в определенном количестве: от одной до нескольких десятков единиц.

Ожидание дивидендов – после приобретения акций необходимо ожидать даты, на которой будет заявлено время очередной выплаты акционерам. При открытии индивидуального инвестиционного счета происходит освобождение от уплаты подоходного налога (НДФЛ).

Некоторые банки предлагают интересные мобильные приложения для совершения купли-продажи акций. Тинькофф банк разработал собственную программу для мобильного удаленной работы с ценными бумагами:

- инвестиции проходят при помощи смартфона;

- любые сделки не требуют работы за компьютером –

мобильное приложение легко справляется с сервисами банка и проходящими

сделками; - после установки цены для проведения сделки по

ценным бумагам или валюте о проблеме можно забыть – приложение сообщит

подходящие для клиента условия автоматически; - в сервисе учитываются даты по выплатам за каждую

акцию; - банк гарантирует техническую поддержку без

перерывов, выходных и праздничных дней.

Пользователь может в любой момент получить консультацию о Тинькофф Инвестиции. В приложении задействованы новости и прогнозы – мнение инвестиционных аналитиков и авторитетных изданий, без навязчивой рекламы, с максимально удобным форматом.

Календарь дивидендов 2018 Российских компаний

Думаю, не удивлю вас, если скажу, что к выплате дивидендов хотят приблизиться многие, и делают ставку именно на отечественный сегмент компаний. Удобно: регулярно начисляется прибыль, и при этом мы уверены в поддержке отечественного бизнеса. Обозначу, что сегодня наиболее прибыльными направлениями считают не только нефтегазоперерабатывающую сферу, но еще телекоммуникационные компании и энергетический комплекс, а также финансовые учреждения.

Каждая компания имеет свою, строго обозначенную эмиссию акций, и поэтому иногда выгодно вкладываться на самом старте работы, иногда — немного повременив, пока предприятие станет на ноги и «раскрутится». Для удобства определения дат инвесторами, когда ожидается профит вкладчикам в разных компаниях. Есть много мониторингов — сборный онлайн-ресурс, где можно увидеть список компаний и то, сколько сейчас оцениваются акции.Уточнения сроков выплат дивиденда, происходит:

- Сектор компании;

- Временной период — год, квартал, полугодие;

- Тикер;

- Можно подобрать вариант по предстоящим или утвержденным дивидендам. Это удобно, когда инвестор хочет обеспечить себе выплату с учетом времени и уровня стабильности.

Для тех, кто привык покупать акции и сразу торговать ими на бирже, выигрывая на разнице курса, актуальными станут ммвб котировки, а кроме этого рекомендую обращать внимание на 2 важных индекса:

- Индекс стабильности дивидендов — учитывается, насколько регулярно компания выплачивает прибыль, и имеются ли показатели прироста прибыли;

- Дивиденды на акцию — то есть, какой дивиденд начисляется на 1 акцию в портфеле той или иной компании.

Тут стоит думать о выплате дивидендов наперед, и оценивать рентабельность покупки, как обычной, так и привилегированной. Плюс, пользуясь онлайн-ресурсами калькуляторами дивидендов, оценивайте:

- Цена акции на закрытие;

- Размер дивидендной доходности;

- Последний день покупки акций;

- Дата закрытия реестра под дивиденды.

С момента покупки акции до начисления дивиденда должно пройти не менее 25 дней. По сути, подобный принцип использует и государство, когда предлагает нам купить у него облигации, а далее мы подгадываем максимально удачный вариант по времени для продажи.Дивиденд — это не просто фантастическая возможность ни за что получать выплаты, а, прежде всего, это инвестиции в акции, которые приносят доход: либо происходит капитализация процентов, или регулярная выплата доходности. Финансовые эксперты такой вид не называют излишне рискованным, но и особо доходным назвать его также нельзя. Именно поэтому рационально делать ставку на несколько параллельных вложений: и по сумме, и по срокам, и по видам деятельности компаний, чтобы и риски минимизировать, и как бы регулярно получать прибыль. Надо понимать с одними и теми же акциями, можно работать по-разному для того, чтобы увеличивать свой доход.Традиционно желаю вам, чтобы о выплате дивидендов вы знали не понаслышке, а регулярно и стабильно получали неплохой профит с разных отечественных и иностранных компаний.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Как узнать (рассчитать) размер дивидендов и дату фиксации реестра

Чтобы рационально вложить финансовый капитал, нужно знать о доходности акций, формуле, которая поможет сделать расчет дивидендов. Рекомендуется учитывать вид паев, занимаясь поиском информации. Фиксированный платеж закрепляется за . Сумма для обыкновенных бумаг высчитывается исходя из остатка средств.

Согласно правилам, каждая компания должна иметь дивидендную политику, от которой может отступать лишь в непредвиденных ситуациях, регламентируемых законом. Такие сведения размещаются в интернете.

Когда появляется финансовый отчет АО, становится несложно предсказать выплаты, видя формулу текущей доходности акций.

Отслеживать новости компании нужно и для того, чтобы не пропустить дату фиксации реестра. Собрания акционеров могут быть годовыми и внеочередными. Вопрос о выплатах не всегда включается в рассмотрение, о чем сообщается на сайте компании в разделе «Инвесторам». В большинстве российских АО решения принимают мажоритарные акционеры, а миноритарные — не имеют права голоса. Им остается узнавать о дивидендах самостоятельно.

Удобным способом было бы получать сообщения с помощью рассылки. Но в России нет возможности подписаться на известия от компаний о том, что происходит с акциями.

Такая услуга есть на сайте Лондонской биржи. Можно использовать службы АО про связи с инвесторами.

Investor Relations — это служба для контактов с акционерами. Можно подать заявку, чтобы ваш адрес включили в список рассылок с новостями.

Существуют готовые таблицы с рейтингами, по которым можно узнать дивиденды. Такую информацию предоставляют сервис акционной компании «Доходъ» и БКС.

С помощью фильтра можно выбрать:

- Отрасль предприятия, которых насчитывается больше 10. Среди них: электроэнергетика, металлы и добыча, телекоммуникации, финансы и т.д.

- Инструменты, т.е. наименования АО: АвтоВАЗ, МТС и пр.

Рейтинг помогает узнать последний день для покупки ресурсов. Если ОСА не проводилось, то в таблицу вписывают данные о том, что было принято советом директоров. Последний столбец показывает, на какой доход может рассчитывать инвестор, приобретающий акции под дивиденды.

WatsApp

Дивидендные акции США

Если инвестирование в российские ценные бумаги не привлекает, учитывая зависимость фондового рынка от цен на нефть и достаточно ограниченный выбор перспективных финансовых инструментов, то я рекомендую обратить внимание на дивидендные акции США. Можно найти компании, где регулярные выплаты акционерам достигают 10 % в долларах

Но все это сопряжено с высокими рисками. Не известно, как долго такая положительная картина будет радовать инвесторов, не снизиться ли прибыль. Правда, даже в настоящее время на североамериканском фондовом рынке существуют дивидендные аристократы:

Можно найти компании, где регулярные выплаты акционерам достигают 10 % в долларах. Но все это сопряжено с высокими рисками. Не известно, как долго такая положительная картина будет радовать инвесторов, не снизиться ли прибыль. Правда, даже в настоящее время на североамериканском фондовом рынке существуют дивидендные аристократы:

- капитализация таких компаний превышает 3 миллиарда $;

- их ценные бумаги отличает высокая ликвидность и большая оборачиваемость на бирже;

- они регулярно, более 25 лет подряд, выплачивают дивиденды своим акционерам;

- размер выплаты акционерам постоянно растет (по крайней мере не снижается).

Долгосрочное инвестирование в дивидендные акции на фондовом рынке США подтверждает свою эффективность в сравнении с торговлей на бирже. Если сравнить рост курсовой стоимости S&P 500 с их полной дивидендной доходностью (котировка + дивиденды), долгосрочная инвестиционная стратегия имеет двукратное преимущество.

Возрастание котировок S&P 500 за последние три десятилетия составило 1110 %, а совокупный доход индекса S&P 500 вырос на 2400 %. Наиболее привлекательными для инвестиций среди «дивидендных аристократов» являются акции компаний потребительского и промышленного сектора:

- пищевая промышленность и производство табачных изделий;

- товары для дома и средства гигиены;

- ж/д, морская и авиационная транспортные отрасли;

- строительство и логистика.

Динамика их развития практически не зависит от цикличности глобальной экономики. Доля компаний сектора потребительских товаров в S&P 500, постоянно увеличивающих выплаты по ценным бумагам, достигла уже более 62 %. Среднегодовой темп роста совокупного дохода S&P 500 TR составляет не менее 13,2 %.

Согласитесь, впечатляющие показатели, несмотря на периодические потрясения на фондовом и финансовом рынках. Вполне веский повод для инвестиций в ценные бумаги этих секторов экономики. ТОП-5 компаний США с максимальными дивидендами в 2019–2020 гг:

- CenturyLink (CTL) — 13,2 %;

- дивидендная доходность акций L Brands Inc. (LB) составила 8,3 %;

- Kimco Realty Corp. (KIM) —7,2 %;

- Iron Mountain (IRM) — 7,2 %;

- Ford Motor (F) — 7,1 %.

Неплохие показатели? Если сегодня доходность акций составляет 7 %, то через несколько лет она может достигать 12 %. При реинвестиции средств этот показатель может возрасти до 20 % от вложенных средств.

Естественно, что для этого потребуется и время, и терпение, и правильный выбор компании для инвестирования. Я написал большой обзор про Американских дивидендных аристократов, состоящих из 66 компаний. Советую изучить.

Что такое дивиденды

Трудно поспорить с тем, что каждый из нас хочет помимо основного, получать пассивный доход и при этом не тратить огромное количество сил и энергии. Если же самостоятельно не хватает времени, либо же опыта, тогда смело можно сделать ставку на доверительное управление, и задействовать независимого финансового консультанта, который среди разных направлений распределения ваших средств, сделает ставку и на дивиденд. Желая получить дивиденд, стоит для себя обозначить, как трактуется этот термин. Сразу скажу, что часто мы используем 2 значения: официальное и распространенное:

- Дивиденд — это определенная часть прибыли предприятия, на которую рассчитывает акционер по итогам финансового периода.

- Дивиденд — это не частые выплаты, которые приносят пакеты акций различного номинала.

Эпоха дивидендов начала активно внедряться в 90-ые годы, когда многие государственные заводы, фабрики и комплексы проходили процедуру приватизации, а значит, пакет акций можно было купить всем желающим. Сегодня практика популярна во многих странах, а исключения составляют размеры дивиденда.

Акции с ежемесячным дивидендным доходом

- Apple Hospitality REIT. Фонд, который инвестирует средства в отели Hilton. В 2020 году программа дивидендных выплат приостановлена.

- Global X SuperDividend US ETF. Активы фонда состоят из акций фармацевтических компаний, предприятий энергетики и нефтяной отрасли, сферы услуг и бытового обслуживания.

- EPR Properties. Фонд типа REIT, который инвестирует средства в недвижимость учебных заведений, компаний развлекательной и туристической направленности.

- LTC Properties. Ещё один REIT-фонд. Инвестирует в дома престарелых.

- Whitestone REIT. Фонд владеет сетью торговых центров в районных городах США.

Акции американских компаний приносят доход чаще, но вложения в них связаны с политическими рисками из-за санкций, особенно при инвестировании через иностранного брокера.

Где смотреть коэффициент дивидендных выплат?

На сайте Finfiz.com.

Во вкладке Screener. Нажимаем кнопку «All». Ищем поле «Payout Ratio». Задаем необходимый коэффициент (больше-меньше определенного процента).

Например, компании с капитализацией больше $200 млрд., у которых уровень дивидендных выплат на данный момент более 90%.

Получили 2 компании: Coca-cola и Procter & Gamble. Уже есть повод задуматься о вложениях в эти компании.

Минус Finviz — по российским компаниям нет инфы. Упор только на акции, торгуемые на американских биржах.

Идем на инвестинг ком. Можно искать и российские компании в том числе. Нам нужен фильтр акций (ссылка). Повторим аналогичные настройки. И получаем практически аналогичный результат.

Если провалиться в компанию, то можно посмотреть инфу по размеру дивидендных выплат. Вкладка «Отчетность -> Коэффициенты». Идем в самый низ. Ищем «Коэффициент дивидендных выплат». Как видите у PG он критический — почти 200%.

Для российских компаний более наглядная инфа представлена на Смартлабе (ссылка).

Выводы по всему вышесказанному:

Это, пожалуй, главные и самые основные правила для формирования грамотно сбалансированного инвестиционного портфеля, благодаря которому вы сможете начать инвестирование в интернете, и постепенно изучая новую информацию становиться успешным инвестором. Давайте еще раз повторим эти правила:

Правило № 1: цель, ради которой вы хотите заняться инвестициями. Конкретная, материальная и записанная на бумаге.

Правило № 2: сумма денежных средств, которую вы готовы инвестировать и мысленно быть готовыми к потере этих денег. Инвестирование очень рискованный вид деятельности, помните об этом.

Правило № 3: диверсифицируйте свой инвестиционный портфель. Расширяйте по различным сферам деятельности компаний, добавляйте новые проекты. Следите за блогами частных инвесторов , где регулярно публикуется информация по свежим и прибыльным проектам.

Правило № 4: каким бы надежным Вам не казался проект, как бы его не хвалили, регулярно выводите прибыль какой бы она не была, маленькой или большой. Пока не выведите первоначально вложенные средства, вы ничего не заработали, помните это!

Теперь вы знаете, что такое хорошо сбалансированный инвестиционный портфель. Следуя этим правилам и соблюдая все рекомендации, вы никогда не потеряете свой депозит на финансовом рынке или в сети интернет

Спасибо за внимание, всегда ваш Максимальный доход!

(Visited 37 times, 4 visits today)