Как сочетать брокерский счет с иис типа б

Содержание:

Сравнение условий брокеров

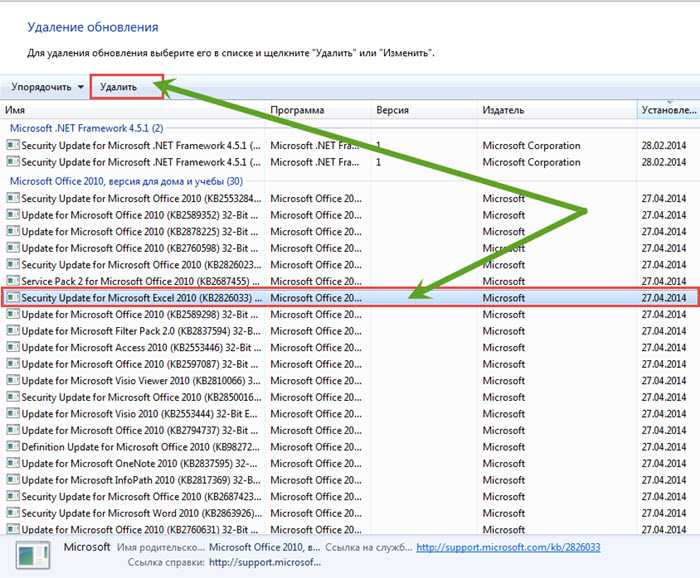

В дополнение к предыдущему разделу решила сравнить тарифы и условия популярных брокеров из топ-30.

Рассматриваем условия для рядового инвестора, который периодически (один раз в месяц или реже) откладывает деньги со своих доходов, чтобы купить ценные бумаги. Для такого инвестора ИИС – это не способ заработать на трейдинге, а вариант сохранения и приумножения своих сбережений в длительной перспективе. Как правило, суммы пополнения счета небольшие: 5 000 – 30 000 руб.

Рассчитаем, сколько стоит счет на 1 год при условии:

- ежемесячного пополнения на 10 000 руб.;

- ежемесячного пополнения на 30 000 руб.;

- ежегодного пополнения на 400 000 руб. (максимальная сумма, с которой можно получить налоговый вычет).

| Брокер / Тариф | Условия | Ежегодные расходы по ИИС, руб. | ||

| 10 000 руб. в месяц | 30 000 руб. в месяц | 400 000 руб. один раз в год | ||

| Сбербанк / Самостоятельный | Комиссия брокера – 0,06 %

Комиссия биржи – 0,01 % |

84 | 252 | 280 |

| ВТБ / Мой онлайн | Комиссия брокера – 0,05 %

Комиссия биржи – 0,01 % |

72 | 216 | 240 |

| Тинькофф / Инвестор | Комиссия брокера – 0,3 %

Ведение счета – 99 руб. в месяц |

1 548 | 2 268 | 1 299 |

| Открытие / Универсальный | Комиссия брокера – 0,057 %

Депозитарий – 175 руб. в месяц |

2 168,4 | 2 305,2 | 403 |

| Уралсиб / ИИС | Комиссия брокера – 0,0472 %

Комиссия биржи – 0,01 % |

68,64 | 205,92 | 228,8 |

| Промсвязьбанк / День | Комиссия брокера – 0,05 %

Комиссия биржи – 0,01 % Депозитарий – 4 руб./месяц |

120 | 264 | 244 |

| Атон / Стартовый | Комиссия брокера – 0,17 %

Комиссия биржи – 0,01 % |

216 | 648 | 720 |

| КИТ Финанс / КИТ-Стандарт | Комиссия брокера – 0,048 %

Комиссия биржи – 0,01 % |

69,6 | 208,8 | 232 |

Не включила в таблицу тарифы от брокеров Финам и БКС. Считаю, для инвесторов с небольшими суммами пополнения они не подходят. У обоих есть ежемесячная плата за депозитарий и ведение счета по 177 руб. А это в год сразу 4 248 руб.

Имейте в виду, что тарифы и условия часто меняются. Представленные актуальны на январь 2020 года. Наиболее выгодными видятся Сбербанк, ВТБ, Уралсиб и КИТ Финанс. Можно смело выбирать среди них. Они входят в топ-20 и точно не пропадут с деньгами своих клиентов.

С 3 февраля 2020 г. Тинькофф Банк отменяет ежемесячную оплату за обслуживание брокерского счета и ИИС в размере 99 руб. на тарифе «Инвестор». Это существенно снизит расходы инвестора, но комиссия за сделку все равно остается довольно высокой 0,3 %.

Названия цветов

Сходства и отличия

Все способы инвестирования на фондовом рынке для физического лица, в общем, схожи, но и имеют существенную разницу. ИИС может открыть только совершеннолетний налоговый резидент РФ, БС доступен и нерезидентам. Пакет документации и способы удалённого открытия счетов аналогичны: понадобится только паспорт и ИНН. Чтобы открыть счёт дистанционно самым упрощённым способом, нужно быть клиентом брокерской компании.

И брокерский счёт, и индивидуальный инвестиционный счёт дают доступ к купле-продаже ценных бумаг и получению дохода от сделок на фондовых биржах. Но не все брокеры открывают ИИС, эту информацию необходимо уточнять при выборе брокерской компании. В настоящее время линейка инвестиционных продуктов активно расширяется. Сравнительная таблица отличий между БС и ИИС:

| Категория | ИИС | Обычный БС |

| Количество счетов одного клиента | Один | Без ограничений |

| Размер вложений (в год) | 400 тысяч рублей | Без ограничений |

| Срок действия | 3 года | Бессрочный |

| Зачисляемые активы | Денежные средства | Денежные средства и ценные бумаги (на счёт-депо) |

| Частичное или полное выведение средств | До истечения трёх лет потеряются налоговые привилегии, и расторгается договор | Разрешается без ограничений выводить любую сумму в любое время |

| Доступ к рынкам и биржам | Российские фондовые биржи | Российские и международные фондовые рынки |

| Доступ на Рынок Форекс | Нет доступа | Есть доступ |

| Страхование | Нет | Нет |

| Налоговые выплаты | При соблюдении условий договора предоставляется возможность выбора налоговых льгот: вычет на взносы; вычет на прибыль. | Облагаются налогом: Резиденты – 13%. Нерезиденты – 30%. |

Риски при работе с ИИС

1. Вам могут понадобиться деньги, а выводить со счёта нельзя – лишитесь вычетов.

Лучше открыть счёт как можно раньше и начать переводить на него свободные деньги. Так, через 3 года вы гарантированно получите доход и сможете его реинвестировать. А если резко нужны деньги, дата закрытия ИИС будет ближе.

2. Брокер может лишиться лицензии

Если выбирать надёжных брокеров такое маловероятно. Кроме того, ценные бумаги принадлежат инвестору – информация об этом хранится в национальном расчётном депозитарии. Брокер только посредник между владельцем счёта и биржей.

Поэтому, если брокер лишится лицензии или обанкротится, бумаги останутся вашей собственностью – достаточно будет перейти к другому посреднику.

3. Государство может отменить налоговый вычет

Программа вовлечения людей в инвестиции может поменяться. Возможно, введут новые правила, отменят или сократят вычеты, ограничат выбор инвестиционных инструментов.

Но, скорее всего, это будет касаться только новых счетов – старые будут обслуживаться до закрытия на тех условиях, на которых были открыты. Даже если новые правила будут распространяться на ранее открытые ИИС, это не произойдёт сразу.

ИИС

Чтобы популяризировать биржевые торги и обеспечить приток инвестиционных капиталовложений населения в экономику России, с 2015 года для резидентов РФ законодательно введены индивидуальные инвестиционные счета. Открытие ИИС даёт возможность осуществлять операции на бирже с активами, которые доступны при работе со стандартным брокерским счётом (акции, облигации, деривативы, валюта). Проводить биржевые операции можно только на национальной бирже.

Основным отличием ИИС от БС являются налоговые преимущества. Владельцем ИИС может быть выбран один из налоговых вычетов: на взнос или на доход. Вычет на взнос заключается в том, что владелец ИИС имеет возможность возвратить уплаченный НДФЛ. То есть, если клиент получает заработную плату, с которой взимаются налоги, их можно вернуть как вычет по ИИС. Вычет на доход даёт возможность владельцу ИИС не уплачивать налог с прибыли, которая получена при проведении биржевых операций.

Помимо налоговых привилегий индивидуальные инвестиционные счета имеют и некоторые ограничения. Пополнение счёта за год не должно превышать 400 000 рублей. Пополнять ИИС можно неограниченное количество раз, но в пределах этой установленной суммы. Закрыть ИИС разрешается только через 3 года после открытия. При несоблюдении этого условия ИИС станет обычным брокерским счётом, а вычеты налогов нужно будет вернуть государству.

Так же, как и на стандартном брокерском счёте, клиент может выбирать способ осуществления биржевых операций: самостоятельно, консультационно (когда брокером предлагаются актуальные идеи для инвестирования) или доверительно (когда инвестором только отслеживается получаемая доходность по заранее спланированной стратегии).

Преимущества и недостатки ИИС:

| Плюсы | Минусы |

| Долговременное владение (можно открыть ИИС на всю жизнь) | Длительность действия вклада 3 года |

| При выплате подоходного налога, ежегодно или при закрытии счёта можно получить вычет налога | Невозможность частичного или досрочного вывода средств |

| Выбор способа вычитания налога | Не попадает в систему государственного страхования |

| Возможность контроля и перемещения счёта | Один человек может открыть только один ИИС |

|

ИИС можно использовать для: — Покупки недвижимости; — Путешествия; — Образования; — Пенсионного накопления. |

Предельная сумма вклада за год 1 млн. р. |

| Доступ только к российскому фондовому рынку |

Что выгоднее открыть: брокерский счет или ИИС

В зависимости от целей инвестора он должен принять самостоятельное решение касательно выбора счета: обычный или ИИС.

Можно лишь дать советы. Итак, для долгосрочных вложений безусловным лидером является ИИС, поскольку он позволяет увеличить доходность за счёт налоговый вычетов (все же 13% не лишние) и отложенного налогообложения на прибыль. Но здесь нельзя снимать деньги даже частично. Поэтому здесь стоит хранить только долгосрочные вложения, которые Вам не понадобятся в ближайшее время точно.

Вы можете открыть одновременно ИИС и обычный брокерский счёт. На одном хранить долгосрочные вложения, на другом краткосрочные. Многие так поступают, чтобы получить максимально много вычета с вносимой суммы.

Например, если у Вас есть 1,2 млн. рублей свободных денег. То можно открыть ИИС, положить на него 400 тыс. рублей, а остальные 800 тыс. рублей на обычный БС. Спустя год можно снять 400 тыс. рублей с БС и доложить на ИИС. И оставшиеся 400 тыс. рублей сделать на третий год. Таким образом, можно за три года заработать 156 тыс. рублей вычета (52 + 52 + 52).

Открыть ИИС и брокерский счёт можно у фондовых брокеров. Рекомендую работать со следующими компаниями:

Форма регистрация у брокера очень простая:

Они обладают самыми лучшими условиями для торгов и занимают лидирующие позиции в России по количеству клиентов. Для инвестора не имеет особого значения через какого брокера осуществляется доступ к фондовой бирже. В основном они отличаются качеством сервиса и комиссиями. При своем выборе я ориентировался прежде всего на низкие комиссии за оборот, отзывами и рейтингами. Уверен, что Вам они также будут по душе.

После авторизации необходимо предоставить следующие отсканированные документы (лучше подготовьте их заранее): паспорт, ИНН (для автоматических выплат налоговой), СНИЛС.

Итоги

Большинство инвесторов открывают ИИС, чтобы начать свои долгосрочные вложения на наш фондовый рынок. Тем более, что на момент 2020 года он недооценен и имеет все шансы расти быстрее западных рынков.

Для чего был придуман ИИС

Наше государство одалживает деньги через облигации для создания профицитного (положительного) бюджета , выполнения инфраструктурных проектов, от которых потом будет отдача.

Соответственно, эти деньги хорошо бы взять у граждан своей страны.

Почему именно у жителей нашей страны?

Разберемся с ключевой ставкой

В данном примере нам важно понимать, что ключевая ставка влияет на максимальные проценты по депозитам и облигациям. Чем выше ставка — тем больше вы будете получать денег

Чем выше ставка — тем больше вы будете получать денег.

Размер ставки вы можете посмотреть на сайте ЦБ https://cbr.ru/hd_base/keyrate/.

Ставки в мире

Как мы видим, сейчас в мире есть даже отрицательные ставки! Т.е люди платят банкам, несмотря на инфляцию, просто чтобы сохранить свои средства! Даже не преумножить! В развитых странах около 2%.

Инвесторы (в том числе крупные инвестиционные фонды) стараются выбрать страну, где эта ставка максимальная, а риск дефолта этой страны был бы на низком уровне.

В нашей стране, как и в других развивающихся, ставка на порядок выше, чем в развитых.

Поэтому доля нерезидентов в государственных облигациях достаточно высока. ( 34% по состоянию на январь 2020 года )

Курсовые разницы

Но при изменении курса валюты той страны, в которую вы решили вложиться, сильно меняется и ваша доходность!

Пример:Вы гражданин США. У вас есть 1000$ и вы хотите купить российские облигации. Курс доллара 50 рублей.

1 облигация стоит — 100 рублей

Доходность годовых 10% в рублях.Вы покупаете — 1000$*50/100= 500 облигаций.

Ваша прогнозируемая доходность за год: 500*(100*10%)= 5000 рублейВ валюте своей страны (долларах) = 5000/50=100$

В стране, где вы купили облигации, девальвация. Курс доллара вырос до 100 рублей.

Ваша прогнозируемая доходность за год: 500*(100*10%)=5000 рублейВ валюте свой страны (долларах) = 5000/100=50$

Более того, ваша 1000$ стала = 500 облигаций*100 рублей/ 100 (курс доллара) = 500$

Вывод: Вы не только получили доходность в 2 раза меньше, чем вы планировали, но и потеряли половину своих средств!

Основное правило на бирже

Если что-то продают — это падает в цене.

Если что-то покупают — это растет.

Наши облигации номинированы в рублях (торгуются). Соответственно, если кто-то их покупает — наш рубль укрепляется.

Если же их массово продают — это и дефицит бюджета, и ослабление рубля.

Это и является основной причиной, почему нашему государству выгодно, чтобы госдолг выкупали мы с вами!

Возможные негативные последствия для государства при большой доле нерезидентов в облигациях

- Отсутствие стабильности в привлечении денежных средств.

- Риски ослабления рубля.

- Заморозка инфраструктурных проектов.

Именно для этого государство разрабатывает такие механизмы как ИИС, стараясь привлечь «длинные» деньги.

3 года, конечно, длинными деньгами не назовешь. Но инициативы уже пошли дальше — ИПС (индивидуальный пенсионный счет) https://www.banki.ru/news/lenta/?id=10892051. Тут уже планируется несколько десятков лет.

UPDATE: новый налог на проценты по вкладам точно также заставляет людей покупать ОФЗ. Пока непонятно, будут ли облагаться налогом ОФЗ, но, по крайней мере, можно будет получить вычет на доходы.

Для чего нужна Discard changes в BIOS?

Те, кто догадался перевести Discard changes в переводчике наверняка поняли ее назначение, ну а для тех, кто этого не сделал мы сделаем это вместе.

Переводится Discard changes с английского как «отменить изменения».

Перевод discard changes

Другими словами опция Discard changes отвечает за отмену всех внесенных в BIOS изменений. При этом вы не выйдите из режима настроек, как, например, произойдет если нажать на Exit&Discard changes.

Использовать Discard changes удобно, когда вы что — то настраивали в BIOS и в какой — то момент передумали применять изменения нажатием на Exit&Save changes. Как только вы нажмете на Discard changes все настройки BIOS будут возвращены в то состояние, в котором они были до вашего входа.

Из всего вышесказанного можно сделать вывод, что Discard changes служит для отмены внесенных изменений в настройки BIOS, которые были сделаны с момента вашего последнего входа в него.

Discard changes и Exit&discard changes

Разница между Exit&Discard changes и просто Discard changes в том, что первая опция выполняет отмену внесенных изменений в BIOS и одновременный выход из него с перезагрузкой компьютера, а вторая — только отмену изменений без выхода.

Многие считают BIOS отдельной микросхемой на материнской плате. На самом деле базовая система ввода/вывода представляет собой набор микропрограмм, записанный на постоянное запоминающее устройство (ПЗУ). Именно его часто называют «биосом».

В момент включения компьютера программы, содержащиеся в ПЗУ, обеспечивают возможность работы и первичной настройки всех компонентов компьютера. Они задают параметры и передают на контроллеры соответствующие команды для управления компонентами. Некоторые детали компьютеров имеют собственные BIOS, и связь с ними обеспечивается через подобную систему на материнской плате. Поэтому взаимодействие с жестким диском, Flash-накопителем или sdd возможно еще до запуска операционной системы (ОС).

Кратко подытожив, базовая система выполняет следующие функции:

- Оценка работоспособности оборудование в момент включения питания;

- Последующая загрузка ОС;

- Настройка базовых параметров оборудования пользователем;

- Первичные драйвера для работы устройств также входят в систему BIOS, ОС пользуется ими до полной своей загрузки.

Во время предварительной загрузки информацию о состоянии компьютера можно оценить по звуковому сигналу. Ошибки загрузки обозначаются разными сигналами.

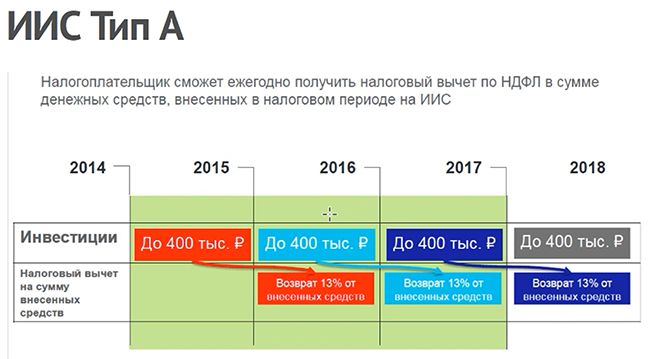

Типы ИИС

ИИС присваивается один из двух типов:

- Счет типа «А» – возврат НДФЛ.

- Счет типа «Б» – освобождение от оплаты налога на прибыль по всем сделкам счета.

Если выбрать первый тип, то инвестор сможет вернуть 13% НДФЛ, но не более 52 тыс. рублей в год и не более суммы, фактически удержанной работодателем за календарный год.

Простыми словами:

- Вычет полагается с суммы до 400 тыс. рублей (400 000 / 100 * 13 = 52 000 р.). Если вносить больше, то максимальный вычет все равно составит 52 тыс.

- Размер компенсации не превышает суммы НДФЛ, удержанной с заработной платы. Если инвестор не является плательщиком данного налога, то льгота не полагается.

Вернуть НДФЛ инвестор может на следующий год, не дожидаясь истечения трехлетнего периода. Однако выводить деньги со счета все равно нельзя.

Обратите внимание!

Если закрыть его раньше, право на льготу утрачивается и потребуется вернуть полученный НДФЛ в бюджет, причем с пеней.

Счет типа «Б»

Позволяет проводить любое количество сделок и не платить налог на доход. При этом нужно помнить, что некоторые виды заработка вовсе не облагаются налогами, например, купонные проценты ОФЗ.

ИИС

Индивидуальный инвестиционный счет — это разновидность брокерского счета, предоставляющий налоговые льготы. ИИС был законодательно введен в 2015 году с целью повышения у населения интереса к инвестициям.

Есть два типа налоговых льгот:

- Тип «А». Позволяет каждый год возвращать 13 % от суммы инвестированных средств в пределах официально уплаченного за отчетный период НДФЛ, но не более 52 тысяч рублей.

- Тип «Б». Освобождает от необходимости оплачивать налог на доход, который получен в результате совершения операций на фондовом рынке.

| ПРЕИМУЩЕСТВА | НЕДОСТАТКИ |

| Наличие налоговых льгот, повышающих итоговую доходность инвестора | Открыть можно только один счет |

| Удобный инструмент для долгосрочного инвестирования ввиду отсутствия возможности снять деньги раньше 3 лет | Есть ограничения по сумме – не более 1 миллиона рублей в год. Вычет по типу «А» можно получить максимум с 400 000 руб. (52 000 руб.) |

| Отсутствие страхования средств | |

| Если снять деньги раньше трехлетнего срока, инвестор лишается налоговых льгот, включая ранее полученные | |

| Ограниченные возможности в выборе инвестиционных инструментов | |

| Заводить на счет можно только рубли |

Таким образом, основным преимуществом ИИС являются налоговые льготы, позволяющие заработать даже на самых консервативных инструментах, таких как ОФЗ.

Индивидуальный инвестиционный счет тоже можно открыть в режиме онлайн за пару минут. Такую услугу предлагают:

- банки (например, Сбербанк, Тинькофф, ВТБ и др.);

- брокеры (Финам, БКС и др.);

- управляющие компании (Сбербанк Управление активами, Альфа-Капитал и др.).

При выборе следует также ознакомиться с тарифами и условиями.

В рамках ИИС и публичных отчетов я использую брокера Финам, открыть удаленно ИИС у которого оказалось значительно проще, чем в БКС.

А о том, как я подал декларацию 3НДФЛ на возврат налога — Вы можете посмотреть в этом материале.

Стоит ли открывать ИИС

Ответ на этот вопрос не так прост, как кажется. Индивидуальный инвестиционный счёт — это своего рода мультиварка, и результат будет зависеть от качества продуктов, которые вы в неё поместите. Нужна ли вам мультиварка? Да, если вы умеете готовить. Нет, если в вашем холодильнике повесилась мышь. Да, если вы знаете простой рецепт рагу и готовы подождать три года до готовности. Нет, если ужин уже через час.

Вы можете купить мультиварку исключительно ради шикарного кэшбэка от государства, но без внятного плана рискуете получить головную боль вместо доходности.

Предположим, что вы имеете общее представление о кулинарии и более-менее понимаете, что хотите приготовить (у вас есть цель). И теперь раздумываете, нужна ли вам мультиварка (то есть изучаете инструменты). Вот что вам стоит знать об ИИС для принятия решения:

1. Для открытия счёта нужно быть налоговым резидентом РФ, то есть находиться на территории России не менее 183 дней в году. Если вы, например, отдыхаете на Мальдивах больше шести месяцев в году, ИИС не откроют. А вот гражданином быть необязательно.

2. ИИС открывается минимум на 3 года. Отсчёт срока начинается с даты заключения договора, а не с момента пополнения. Поэтому если решили открыть счет — не тяните, внести деньги можно будет потом. Чем позже вы их внесёте, тем короче будет срок «заморозки» в активах на фондовом рынке.

3. ИИС идеален для «длинных» денег. Если же деньги могут скоро понадобиться, то лучше используйте депозит. Государство предоставляет налоговые льготы именно потому, что вы вкладываетесь надолго. Заберёте средства раньше — должны будете вернуть полученные вычеты и заплатить штраф. Некоторые брокеры позволяют выводить купоны и дивиденды на банковский счёт без закрытия ИИС, но эту возможность лучше выяснить заранее.

5. Максимальная сумма ежегодного взноса — 1 000 000 ₽. Сумма пополнения, с которой вы можете получить налоговый вычет по счету типа А, — 400 000 ₽. Максимум для ежегодного вычета — 52 000 ₽ (или 156 000 за три года). Вносить на ИИС можно только рубли.

6. Чтобы получить максимальный вычет, вы должны зарабатывать не меньше 400 000 ₽ в год, или 33 333 ₽ в месяц (так вы заплатите 52 000 ₽ налогов и сможете забрать их обратно). Если ваш официальный доход ниже, то и возможный налоговый вычет уменьшится пропорционально.

7. Можно иметь только один ИИС и выбрать для него только один вид налоговой оптимизации — либо А, либо Б. Определяться сразу необязательно, можно сделать это к концу срока, взвесив все за и против. Но как только вы получите первый вычет, ИИС автоматически зафиксируется в типе А.

8. Если вы уже получаете налоговый вычет (например, за покупку жилья или проценты по ипотеке), то вычет по ИИС за эти же периоды оформить уже не сможете, только если у вас высокая зарплата: государство не вернёт больше денег, чем вы ему отдали.

10. Ваши средства не будут застрахованы, как на банковском вкладе, но это не так страшно, как кажется. Можно выбирать консервативные инструменты на фондовом рынке, например ОФЗ. Если государство откажется платить по своим долгам, что маловероятно, то и Агентство по страхованию вкладов вряд ли сможет исполнить свои обязательства, так что риски сопоставимы.

11. Доходность ИИС сильно зависит от того, какие активы вы приобретаете, в какие сроки и с какой периодичностью. Часто можно услышать о «дополнительной годовой доходности в 13% за счёт налоговых вычетов», но это актуально только для первого года использования ИИС. Если не инвестировать деньги, а просто хранить их на счёте и не пополнять, то среднегодовая доходность ко второму году составит 6,5% годовых, а к третьему — 4,3%. При инвестировании среднегодовая доходность тоже снижается, но остаётся приличной. Вооружитесь экселем и всё просчитайте, исходя из ваших личных сроков, целей и планов.

12. Вы можете вложиться в самые разные активы и ценные бумаги: приобрести акции, облигации и золото, ETF, ПИФы и бПИФы, структурные продукты и активы иностранных компаний, евробонды и валюту. Доступ к большинству инструментов вы получите через брокера на Московской бирже, к акциям некоторых иностранных компаний — только на Санкт-Петербургской. За доверительным управлением или специфическими ПИФами придётся обращаться в управляющую компанию. Ваши возможности ограничены инструментами, доступными на российском фондовом рынке, но их начинка может быть интернациональной. Так, можно купить ETF на акции иностранных компаний.

13. Наиболее популярное среди новичков на фондовом рынке наполнение ИИС — облигации федерального займа (ОФЗ). Они привлекают инвесторов предсказуемостью, низким риском, государственными гарантиями и, конечно, приятной скидкой — отсутствием налогообложения купонов, выплачиваемых дважды в год.

Заключение

Сегодняшняя реклама инвестирования с помощью брокерского счета выглядит как увлекательный процесс нажатия кнопки на телефоне для покупки ценных бумаг и исполнения заветных желаний за счет растущего капитала. Но инвестиции – это не развлечение. Они могут им стать, если на счетах уже накоплен капитал в несколько десятков миллионов рублей. Но до этого времени надо потрудиться, чтобы его создать.

Всех новичков призываю учиться. Не надо поглощать тома экономической литературы. Они не нужны. Достаточно прочитать пару книг по инвестированию, подписаться на блоги практикующих инвесторов, смотреть бесплатные вебинары, чтобы больше не чувствовать себя в мире инвестиций “чайником”. Когда придет осознание, что и как надо делать, то процесс инвестирования превратится не только в жизненную необходимость, но и в интересное хобби.