Чем аннуитетные платежи отличаются от дифференцированных

Содержание:

- За и против

- Реквизиты ВТБ Банка Ногинск

- ? Калькулятор и методика расчета

- Преимущества и недостатки дифференцированных платежей

- Словарь русских имён

- Какая разница между аннуитетными и дифференцированными платежами

- Аннуитетные платежи – это…

- Заявки

- Достоинства и недостатки двух методов расчета

- Аннуитетные и дифференцированные платежи

- Советы заемщикам

За и против

Оба способа обладают своими достоинствами, но и недостатков хватает с лихвой.

Дифференцированный платеж позволяет погашать сумму основного долга быстрее и платить банку меньше процентов.

Однако, вероятность одобрения кредитором заявки на крупную сумму ниже, чем при способе погашения задолженности аннуитетными платежами.

Внесение аннуитетных платежей изначально проще для заемщика – надо вносить ежемесячно одну и ту же сумму, в связи с чем легко распланировать траты в семейном бюджете.

Но за удобство надо платить, и размер такой платы будет гораздо выше (до 15%), чем если бы погашение долга происходило дифференцированными платежами.

Советуем посмотреть видеоролик о том, какой платеж стоит выбрать аннуитетный или дифференцированный:

Реквизиты ВТБ Банка Ногинск

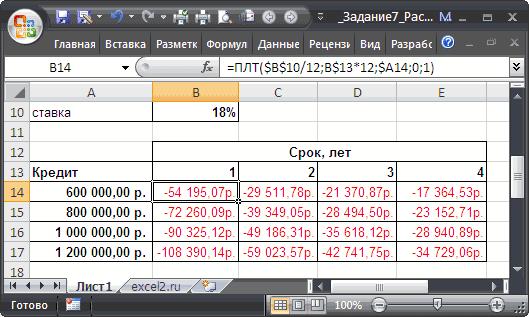

? Калькулятор и методика расчета

Формулы аннуитетного и дифференцированного платежей довольно сложные, поэтому мало кто прибегает к самостоятельным расчетам. Гораздо проще и быстрее воспользоваться готовым калькулятором.

Кредитный калькулятор на сайте calcus.ru

Пример расчета аннуитетного платежа

Чтобы было более понятно, рассмотрим оба варианта платежей на примере.

Формула расчета аннуитетного платежа:

сумма кредита х коэффициент аннуитета

Это стандартная формула, которая используется в большинстве случаев, но изредка банк может вносить какие-то изменения.

Чтобы вычислить коэффициент аннуитета, нужно воспользоваться формулой:

месячная процентная ставка х (1 + месячная процентная ставка)ª / (1 + месячная процентная ставка)ª – 1

где ª – это количество платежей.

Для примера рассмотрим кредит в 500 000 рублей на срок 18 месяцев под годовую ставку 15%.

Сначала нам нужно вычислить месячную процентную ставку: 15% / 12 = 1,25% = 0,0125.

Количество платежей – это количество месяцев, то есть 18 платежей.

По вышеуказанной формуле расчет будет таким:

0,0125 х (1 + 0,0125)18 / ((1 + 0,0125)18 – 1) = 0,062385

Далее нужно получившийся коэффициент аннуитета подставить в расчет нашего платежа:

500 000 рублей х 0,062385 = 31 192,5 рубля.

Полная стоимость кредита. Из чего складывается, возможные способы снижения

Читать

Кредитная амнистия и другие способы снизить долговую нагрузку

Подробнее

Стоит ли платить коллекторам за просроченные кредиты

Смотреть

Пример расчета дифференцированного платежа

Дифференцированный платеж рассчитать сложнее из-за того, что в силу специфики, о которой написано выше, его сумма ежемесячно меняется.

Для примера рассмотрим тот же кредит – 500 000 рублей на срок 18 месяцев под годовую ставку 15%.

Формула расчета дифференцированного платежа:

часть основного кредита х сумма процентов

При дифференцированном способе погашения задолженности часть основного кредита не меняется (конечно, если не допускать просрочек и иных нарушений). Процентная составляющая уменьшается каждый месяц. А поскольку сумма долга становится ниже, то, соответственно, становятся ниже и начисляемые проценты.

Сначала посчитаем часть основного кредита:

500 000 рублей / 18 месяцев = 27 777,78 рубля часть основного кредита

Именно эту сумму заемщик должен будет платить ежемесячно. Теперь посчитаем вторую часть формулы дифференцированного платежа – сумму процентов.

Существует несколько вариантов расчета, но наиболее популярен с ежедневным начислением процентов:

остаток долга х годовая ставка х дни, за которые начислены проценты / количество дней в году

Для удобства сделаем расчет исходя из 365 дней в году и 30 дней в месяце. Например, мы оформляем кредит 1 июня, значит, следующий наш платеж будет 1 июля. Считаем сумму за первый месяц:

500 000 рублей х 15% х 30 дней / 365 дней = 6 164,38 рубля суммы процентов

Теперь считаем общий дифференцированный платеж за первый месяц кредита:

27 777,78 рубля часть основного кредита + 6 164,38 рубля суммы процентов = 33 942,16 рубля размер дифференцированного платежа в первый месяц.

Уже со второго месяца дифференцированный платеж уменьшится на 27 777,78 рубля, то есть проценты будут начисляться не на первоначальные 500 000 рублей, а на 472 222,22 рубля. Поскольку следующий платеж должен быть 1 августа, то произведем расчет процентов, взяв 31 день (считаем платеж за второй месяц, июль, в котором 31 день):

472 222,22 рубля х 15% х 31 день / 365 дней = 6 015,9 рубля

Теперь считаем общий дифференцированный платеж за второй месяц кредита:

27 777,78 рубля часть основного кредита + 6 015,9 рубля суммы процентов = 33 793,6 рубля размер дифференцированного платежа во второй месяц.

Как видно, уже с самого начала гасится значительная часть основного долга, и сумма процентов так же уменьшается.

Воспользуйтесь готовым калькулятором, если нет желания сидеть над формулами самому.

Где та грань, после которой человек может объявить себя банкротом

Читать

5 способов проверить долги физических лиц. Пошаговые инструкции

Подробнее

Как выбраться из долговой ямы по займам и кредитам

Смотреть

Преимущества и недостатки дифференцированных платежей

К достоинствам классической схемы погашения можно отнести:

- Равномерное сокращение основного долга. По аннуитетному методу на начальных периодах погашения тело кредита практически не уменьшается. В то же время по дифференцированной схеме преобладающую долю в ежемесячном платеже занимает основной долг. Таким образом, размер итоговой переплаты снижается.

- Уменьшение ежемесячных взносов. Благодаря этой особенности заёмщик может рассчитывать на постепенное снижение финансовой нагрузки на бюджет.

- Простой алгоритм расчёта. В отличие от аннуитетной формулы, понять принцип вычисления дифференцированного платежа достаточно несложно.

В числе минусов данной системы погашения следует выделить:

- Высокий размер платежей на начальном периоде. Это будет недостатком для тех заёмщиков, у которых общая сумма платежей по кредитам занимает более 50% от ежемесячного дохода. Чтобы погашение задолженности было относительно комфортным, в данном случае предпочтительнее выбрать аннуитетную схему или сократить срок.

- Постоянное изменение суммы платежа. Так как размер взноса по дифференцированному кредиту всегда разный, заёмщик вынужден каждый месяц проверять сумму обязательного платежа в графике погашения.

- Сокращение максимально возможного лимита кредитования. При расчёте уровня платёжеспособности банк сравнивает доходы заёмщика с затратами на погашение задолженности. По дифференцированной схеме первые платежи всегда выше аннуитетных, поэтому и соотношение доходов и расходов будет не в пользу клиента.

- Малое количество банков, выдающих дифференцированные кредиты. Так как большинство банковских учреждений предпочитают аннуитетную схему погашения, выбор клиента существенно сужается.

- Высокая вероятность отказа. При рассмотрении заявок на выдачу дифференцированных кредитов банки предъявляют к заёмщикам более жёсткие требования.

Можно сделать вывод, что классическая схема погашения больше подходит клиентам с высоким уровнем ежемесячного дохода. Это позволит получить желаемую сумму и комфортно выплачивать ежемесячные взносы даже на начальном этапе погашения.

Ипотечным заёмщикам, которым банк предлагает дифференцированный или аннуитетный вид платежа, лучше выбрать первый вариант. Такая рекомендация объясняется тем, что жилищные кредиты, как правило, характеризуются большими суммами и длительными сроками. Согласно мнению экспертов, в долгосрочном периоде дифференцированная схема погашения всегда будет предпочтительней.

Кредитные карты с высокой вероятностью одобрения

100 дней без %

Альфа-Банк

Кредитная карта

- 100 дней без процентов

- до 500 000 рублей

- 0₽ за снятие наличных

Подробнее

Тинькофф Платинум

Тинькофф Банк

Кредитная карта

- до 55 дней без процентов

- до 700 000 рублей

- до 30% кэшбэка

Подробнее

МТС CASHBACK

МТС Банк

Кредитная карта

- 111 дней без процентов

- до 500 000 рублей

- до 25% кэшбэка

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Словарь русских имён

Какая разница между аннуитетными и дифференцированными платежами

Как вы заметили сумма переплаты по дифференцированным платежам — 1 815 000.00 рублей, а по аннуитетным — 2 246 446,81 рублей. Разница 431 446, 81 рублей.

Божежки!

Пойду выпью водички.. подождите немного..

..итак, о чем это я.. ага о разнице, между аннуитетными дифференцированным платежами.

Т.е. все плюсы и минусы аннуитетных и дифференцированных платежей, о которых я говорил выше вы можете забыть, потому что главная разница между этими платежами — размер переплаты.

Я понимаю, что на сегодняшний день микроскопическое количество из многочисленных банков предоставит вам возможность взять ипотеку с дифференцированными платежами.

И это значит только то, что вы с бОльшим рвением должны искать именно эти предложения, если уж так получилось, что без ипотеки никак.

Если моя статья про разницу между аннуитетными и дифференцированными платежами вам очень понравилась и нелишний раз напомнила, что стОит потратить время на поиски выгодного предложения от банков — поставьте лайк в любой соцсети или киньте ссылку на любой форум.

Успехов вам!

Аннуитетные платежи – это…

При оформлении долгосрочного кредита, заёмщик берёт на себя обязательство погашать его по утверждённому банком графику, в котором указаны даты и суммы всех платежей.

Алгоритм расчёта графика платежей зависит от типа погашения кредита. Сейчас популярны два варианта: аннуитетный и дифференцированный. Первый вариант и предусматривает погашение кредита аннуитетными платежами. Переходим к определению:

Аннуитетные платежи – это регулярные платежи по кредиту, которые вносятся равными суммами. Часть денег из аннуитетного платежа идёт на погашение тела кредита, а часть – на уплату процентов.

Итак, главная отличительная особенность («фишка») аннуитетного платежа – это его фиксированная сумма. Заёмщик регулярно (чаще всего ежемесячно) вносит по кредиту платежи, размер которых не меняется на протяжении всего срока кредитования. Например, банк вам рассчитал аннуитетный платёж – 2536 руб. в месяц. Вот по 2536 рублей вы и будете платить ежемесячно до конца кредитования. Всё поняли? Отлично! Двигаемся дальше!

На многих финансовых сайтах пишут откровенную чушь о том, что якобы при аннуитетном погашении кредита, заёмщик вначале платит банку проценты, а только в самом конце погашает сумму основного долга. Мол, к середине срока кредитования клиент выплатит все проценты, и досрочное погашение займа потеряет всякий смысл. Не верьте, это ложь!

На самом деле всё не так, и этих проблем не существует. Запомните:

При аннуитетном погашении кредита, проценты авансом никто никому не платит! Проценты начисляются исключительно на остаток суммы основного долга.

Но есть другая проблема. Если сравнить аннуитетный и дифференцированный графики платежей, то выяснится, что переплата по аннуитетному кредиту будет больше. Проще говоря, аннуитетный кредит обходится заёмщику дороже, чем дифференцированный. Но и этому есть логическое объяснение:

Дело в том, что при аннуитетной схеме погашения, тело кредита уменьшается медленнее, что даёт возможность заёмщику дольше пользоваться кредитными деньгами, а банку, соответственно, больше на них заработать.

В первой половине кредитования, заёмщик платит по аннуитетному кредиту гораздо меньшие суммы, чем по дифференцированному. Понятно, что такое возможно не за счёт уменьшения выплат по процентам (так как проценты начисляются исключительно на остаток основного долга), а за счёт уменьшения выплат по телу кредита. В итоге при аннуитетных платежах сумма начисленных процентов будет больше.

Как видите, здесь работают простые математические законы, и нет никакого обмана, друзья! Переходим к достоинствам и недостаткам.

Заявки

Достоинства и недостатки двух методов расчета

Что выгоднее заемщику, аннуитетная или дифференцированная плата за кредит? Ответ на этот вопрос неоднозначный. Он зависит от самого заемщика, его финансовых возможностей, суммы и срока займа. Посмотрим на этот вопрос с разных сторон и выявим плюсы и минусы обоих способов.

Достоинства АП:

- Одинаковая ежемесячная сумма более удобная для тех, кто не хочет каждый раз заглядывать в график погашения. Можно настроить автоплатеж и вообще не вспоминать о долге.

- При долгосрочном кредитовании, например ипотеке, вы на несколько лет вперед можете планировать семейный бюджет. Учитывая, что с годами доход семьи может вырасти, кредитное бремя будет уже не таким тяжелым.

- Вы можете рассчитывать на большую сумму займа, чем при дифференцированных взносах. Банк ориентируется на ваш доход и ежемесячную нагрузку по кредиту. При АП она одинаковая, а при ДП в первые годы выше, чем в последующие.

Недостатки АП:

- Значительная переплата по сравнению с ДП. Особенно это заметно при долгосрочном кредитовании.

- При досрочном погашении вы можете быть сильно удивлены, что сумма долга изменилась незначительно. Это связано с тем, что при АП основной долг уменьшается меньшими темпами, чем проценты.

Достоинства ДП:

- Ежемесячная плата меньше с каждым месяцем. При долгосрочном кредитовании эта разница становится ощутима. Например, по нашему последнему примеру с ипотекой в первое время вы будете платить более 27 000 рублей, а в последние – только около 12 000 руб. Тогда как при АП ежемесячный взнос составит 21 492 руб. до конца срока.

- Переплата значительно ниже, чем при АП. Это существенный фактор. Ведь всем нам известна поговорка, что берем в долг чужие деньги, а возвращаем свои. А делать это очень не хочется.

- Экономия на ежегодной страховке, т. к. сумма основного долга уменьшается быстрее, чем при АП. А страховой взнос рассчитывается именно от остатка долга. Напоминаю, что страхование объекта залога при ипотеке обязательно.

- Остаток задолженности сокращается быстрее, чем при АП. Например, по нашему условному примеру через 24 месяца осталось погасить 166 666,67 руб. при ДП и 186 914,82 руб. при АП. Почти на 20 000 руб. меньше. Поэтому при досрочном погашении вы внесете меньшую сумму, чем при оплате по аннуитету.

Фрагмент графика при ДП.

Фрагмент графика при АП.

Недостатки ДП:

- Значительная финансовая нагрузка на заемщика в начале срока кредитования. Иногда случается переоценка своих возможностей и вытекающие отсюда проблемы. В этом случае полезно знать, что будет, если не платить кредит.

- Рассеянных или недисциплинированных заемщиков может не устроить разная сумма оплаты. Они рискуют ее пропустить или внести не совсем ту, что прописана в графике расчетов с банком.

- Из-за повышенной нагрузки на начальном периоде банк может одобрить заем в меньшем размере, чем вы рассчитывали.

Аннуитетные и дифференцированные платежи

Долгое время российские банки предлагали своим клиентам только дифференцированную систему погашения, в то время как в Америке и Европе применялась только аннуитетная. Обе системы представляют собой графики внесения платежей по кредиту, однако разница между аннуитетными и дифференцированными платежами весьма существенна. Потенциальным заемщикам нужно об этом знать.

Что такое дифференцированное погашение?

При расчете за кредит дифференцированными платежами расчетная сумма платежа постепенно сокращается. Это обусловлено тем, что прежде всего клиент вносит тело кредита, и его сумма остается постоянной на протяжении всех месяцев. Что касается процентной части, то она зависит от остатка, который со временем сокращается. Это значит, что и сумма процентов становится меньше.

Ориентировочную сумму платежа можно рассчитать так:

Платеж = Проценты + Фиксированная часть.

Под фиксированной частью понимают погашение кредитного тела.

Проценты можно определить так: Проценты = (Ставка * Остаток) / 100%.

Например, клиенту было предоставлено 1 млн. рублей в кредит. У него есть 20 лет на погашение, ставка составляет 12% в год. Разделив общую сумму на 240 мес., получаем ежемесячный фиксированный платеж: 4166 р.

Процентная составляющая будет всегда разной. Например, проценты на 120 месяце, при 50% погашенного тела, будут рассчитываться так: (500 тыс. р. * 12% / 12 мес.) / 100% = 5000,8 р.

Общий размер платежа в этом месяце составит 9166,8 р.

Аналогичным образом можно рассчитать платеж для любого другого месяца. Это очень удобно делать в MS Excel или аналогичном редакторе. Если размеры платежей постепенно убывают, то расчеты произведены верно. Ниже представлена схема погашения (рис. 1), где серым цветом выделены проценты, а синим – тело.

Что такое аннуитетное погашение?

Погашение кредита аннуитетными платежами сегодня является более распространенным. При таком графике совокупный размер взносов не меняется в на протяжении всего периода погашения, в то время как их структура претерпевает изменения.

В первые несколько месяцев основная часть вносимой суммы приходится на проценты, в то время как на последние взносы выпадает погашение подавляющей части кредитного тела.

В этом и состоит разница между аннуитетными и дифференцированными платежами.

Размер платежа можно определить так:

Платеж = (Сумма займа * Ставка) – ((1 + Ставка) * Количество периодов).

В качестве периода, как правило, берется 1 месяц. Для приведенного выше примера можно рассчитать и аннуитетный платеж. Так, для первого месяца размер процентов составит (1 млн. р. * 12% / 12 мес.

) / 100% = 10 тыс. р. общий размер платежа будет равен 11 тыс. р. Таким образом, в первый месяц выплачивается лишь 1 тыс. р. из всей суммы.

По мере погашения, ситуация будет меняться в пользу кредитного тела.

Плюсы и минусы дифференцированных платежей

Прежде всего, необходимо ответить на вопрос, в чем выгода дифференцированных платежей? Схема выгодна для тех, кто берет кредит на 20 лет и более. Она дает возможность снизить нагрузку в последние годы. У большинства заемщиков они приходятся на пенсионный и пред-пенсионный возраст, когда доходы могут упасть.

Однако преимущества дифференцированных платежей омрачаются одним недостатком: при большом объеме займа нагрузка в первые месяцы оказывается очень большой, и многие заемщики оказываются не в состоянии столько платить. Дифференцированные платежи выгодны для обеспеченных людей, а для среднего класса они могут оказаться неподъемными. Именно поэтому они не пользуются большой популярностью.

Плюсы и минусы аннуитетных платежей

Аннуитетная схема выгодна, прежде всего, для банков: так они гарантированно получают хорошие проценты даже в том случае, если клиент погашает долг досрочно. Существуют выгоды и для клиента: его платежи не меняются из года в год, благодаря чему становится проще планировать свои расходы.

Недостаток заключается в том, что даже при досрочном погашении будет уплачена большая сумма процентов, и существенно сэкономить не получится. Кроме того, при прочих равных условиях, переплата при аннуитетном погашении будет значительно выше.

Какую схему выбрать?

Аннуитетные и дифференцированные платежи по-своему выгодны при различных условиях. Для тех, кто готов платить большие суммы на начальном этапе, будет выгоднее платить убывающими суммами.

Если же такой возможности нет, то оптимальным решением будут равные доли.

Чтобы определить оптимальную для себя схему, необходимо рассчитать размеры и общие суммы аннуитетных и дифференцированных платежей при прочих равных условиях (суммах, сроках и ставках).

Советы заемщикам

Как показывает практика, примерно 99 учреждений из 100 работают исключительно с аннуитетными видами платежей. Но если все-таки заемщику повезло, и он нашел кредитора, который предлагает клиентам выбрать метод погашения займа самостоятельно, не стоит спешить отдавать свое предпочтение дифференциальным платежам.

Чтобы оформить ссуду на максимально выгодных условиях, мало знать, что такое дифференцированный и аннуитетный вид платежей по кредиту и в чем их различия. Если решение об оформлении займа уже принято, то не лишним будет прислушаться к следующим советам:

- Никогда нельзя спешить. Необходимо все взвесить, обдумать и только потом принимать решение. Для начала стоит изучить аналогичные предложения конкурирующих банков. Сравнить % ставки, наличие дополнительных комиссий и сборов, узнать стоимость обслуживания займа, страховки и т.д.

- Определившись с банком-кредитором, который дает возможность выбрать аннуитетный платеж или дифференцированный, необходимо произвести предварительный расчет и составить примерный график платежей по обеим системам расчетов. Можно упростить себе задачу, прибегнув к помощи онлайн-калькулятора. Это поможет сравнить два варианта и выбрать наиболее оптимальный. Можно экспериментировать, изменяя срок кредитования и сумму займа.

- Составив примерный график платежей, который максимально удобен и выгоден, необходимо объективно оценить свои финансовые возможности и перспективы на ближайшие несколько лет. Ведь может случиться так, что заемщик только оформит кредит, как его тут же уволят с работы. В результате у него не будет чем погасить займ.

- Если уровень доходов не слишком высок, банк может уменьшить размер ссуды или вовсе отказать по причине превышения допустимого лимита кредитной нагрузки (согласно российскому законодательству кредитная нагрузка на семейный бюджет заемщика не должна превышать 50% от его среднемесячных доходов). В данном случае целесообразнее будет выбрать метод погашения кредита аннуитетными платежами. Данная схема расчетов подразумевает гораздо меньшие суммы выплат, чем на первых порах при дифференцированном способе. Соответственно и кредитная нагрузка будет ниже, и банк будет не столь категоричен.

- Аннуитет позволяет получить ссуду на большую сумму. Этот момент тоже не стоит упускать из виду, поскольку он может стать решающим при рассмотрении заявки на получение ссуды. Это обусловлено тем, что уровень платежеспособности при оформлении кредита на одну и ту же сумму при аннуитетной схеме может быть существенно ниже минимально допустимой границы при дифференцированной системе.

Внимание! Не стоит забывать, что аннуитетный платеж и дифференцированный имеют свои плюсы и минусы. И что из них преобладает конкретно в вашем случае, станет понятно только после проведения примерных расчетов и составления предварительного графика погашения долга.. Невозможно дать однозначный ответ на вопрос, что выгоднее для заемщиков – дифференцированный или аннуитетный платеж по кредиту

Все сугубо индивидуально. Чтобы найти оптимальный вариант, нужен холодный математический расчет. И вовсе не обязательно учить наизусть все вычислительные формулы, ведь в интернете в свободном доступе есть масса кредитных калькуляторов, которые помогут рассчитать и составить наиболее выгодный для заемщика график и выбрать способ погашения долга

Невозможно дать однозначный ответ на вопрос, что выгоднее для заемщиков – дифференцированный или аннуитетный платеж по кредиту. Все сугубо индивидуально. Чтобы найти оптимальный вариант, нужен холодный математический расчет. И вовсе не обязательно учить наизусть все вычислительные формулы, ведь в интернете в свободном доступе есть масса кредитных калькуляторов, которые помогут рассчитать и составить наиболее выгодный для заемщика график и выбрать способ погашения долга.

Но и здесь все гораздо проще – банковские учреждения в своем большинстве избавили потенциальных заемщиков от такой дилеммы, как выбор способа погашения ссуды. Они сами определяют расчетный метод и указывают это в кредитном договоре. А это значит, что у заемщика просто не остается выбора, как согласиться с предложением кредитора и платить по удобной ему схеме, а не по той, которая могла бы быть выгодна именно клиенту.