Валютный расчетный счет

Содержание:

- Сводка по кредиту

- Лайфхаки по покупке валюты

- Виды валютных счетов в Сбербанке и условия по ним

- Где открыть счет в иностранной валюте?

- Где лучше открыть валютный счет физическому лицу: платежные системы

- Где открыть валютный счет для ИП — тарифы 19 банков

- Как выбрать счет

- Разновидности валютных счетов в Сбербанке

- Как оформить валютный счет в Альфа-Банке

- Порядок и условия открытия валютного счета

- Условия обслуживания и ограничения

- Способы открытия счета в долларах

Сводка по кредиту

Лайфхаки по покупке валюты

Есть несколько правил, которые помогут еще немного увеличить выгоду при покупке валюты:

- Лучше приобретать доллары во время работы валютной биржи и не делать этого в самом начале и конце рабочего дня. В выходные торгов нет, но риск наступления негативных событий есть, поэтому банки на выходные его закладывают в курс.

- Если нет острой необходимости, то лучше не закупаться тогда, когда котировки растут бешеными темпами. Сейчас россияне действуют как раз наоборот – на фоне плохих новостей штурмуют банки. У моего знакомого несколько лет уже хранятся $ по 100 ₽.

- Если необходимость покупки в ближайшее время есть, то правильно будет не всю сумму тратить сразу, а разделить ее на части и делать регулярные закупки (например, по 100 $ раз в день, неделю). Так получается усреднение цены.

- Август и декабрь – это не самые лучшие месяцы для обменных операций. В августе традиционно неудачный месяц для российской экономики, плюс отпуск большинства россиян, а на декабрь люди откладывают крупные покупки, подарки к Новому году. Спрос на валюту растет, курс тоже.

Виды валютных счетов в Сбербанке и условия по ним

Как известно, большинство счетов в России открывается в российских рублях. Это касается не только расчетных, но также депозитных, сберегательных, накопительных, текущих и других видов счетов. Но далеко не всем удобно открывать именно рублевый счет. Чаще всего причины для открытия валютного вклада или просто счета таковы:

- Есть необходимость часто совершать операции по конвертации валют;

- Клиент часто получает деньги и совершает покупки в иностранной валюте;

- Клиент не доверяет российскому рублю в плане стабильности и инвестиционной привлекательности, предпочитает хранить накопления в евро или долларах США.

Ну что же, раз есть потребность в такой услуге, банк готов ее предоставить. Разберем подробнее, какие доступны виды валютных счетов в Сбербанке для физических лиц. Все перечисленные ниже предложения банка — это инструмент по проведению платежей и переводов, но с дополнительной возможностью получать небольшие проценты на счет.

Текущий счет

Чтобы открыть его, нужно лишь обратиться в банк с заявлением и паспортом. Открывается в той валюте, к какой имеет доступ отделение банка. Например, офисы банка в маленьких городах зачастую предлагают только рубли, доллары и евро, офисы в крупных мегаполисах могут предложить и китайские юани, гонконгские доллары, японские йены, швейцарские франки и т.д.

Проценты на счет не капают. Удобство предложения заключено в полностью свободном и бессрочном пользовании счетом, платежи и переводы производится так же, как и на не-валютных счетах.

Сберегательный счет

Плюсы такого сберегательного счета очевидны:

- Нет никакого ограничения на максимальную сумму вклада и срок действия договора;

- Можно снимать любую сумму в любое время. То же касается и пополнений;

- Возможность выбора валют, т.к. доступны не только стандартные рубли/доллары/евро, но и фунты стерлингов, китайские юани, канадские доллары и другое.

Минусы сберегательного счета:

- Сумма, размещенная на сберегательном счете, не страхуется АСВ. При этом обычный вклад всегда застрахован на сумму до 1,4 млн рублей или эквивалента в других валютах;

- Очень малые выплаты по процентам. К примеру, максимальная ставка на рублевом счету достигает всего 2,3% годовых, а на долларовом или евро — 0,01% годовых.

До востребования

Строго говоря, это даже вкладом нельзя назвать, т.к. начисляется всего 0,01% годовых (не имеет значения, в какой валюте был открыт счет). Но зато можно свободно снимать деньги и пополнять счет, срок действия договора не ограничен, оформление счета возможно в редких на финансовом рынке валютах.

Однако, существует и минимальный остаток (10 рублей для рублевого счета и эквивалент 5 долларов для всех валютных счетов). К тому же, вклад «До востребования» оформляют далеко не во всех отделениях Сбербанка России.

Универсальный

Это последний сберегательный счет, представленный в линейке продуктов Сбербанка. Он отличается от вклада «До востребования» только несколько более широким набором валют, но в обмен — менее лояльными условиями. Например, срок размещения денег регламентирован — не больше пяти лет.

Где открыть счет в иностранной валюте?

Открыть счет в иностранной валюте законно вы сможете в любом аккредитованном банке. Подготовьте:

- Паспорт.

- Шаблонное заявление.

- Сумму для минимального вклада.

Денег может понадобиться меньше, но обычно требуется около 5 долларов. Они являются активатором счета и принадлежат владельцу счета. Процедура занимает 2-7 минут.

Может быть предложен универсальный счет. Благодаря чему вы будете беспроблемно рассчитываться в иностранных бутиках, магазинах, салонах. Помните, вам должны оформить соответствующую карту (Visa, Master Card).

Опираясь на закон, вы получаете право создать несколько личных счетов. Использование различных счетов служит диверсификатором рисков и часто практикуется отечественными предпринимателями.

Где лучше открыть валютный счет физическому лицу: платежные системы

Желающим открыть зарубежный счет для физических лиц мы рекомендуем обратить внимание также на платежные системы. Чем они отличаются от банков и в чем их преимущества?. Сразу стоит отметить, что платежные системы являются прекрасным вариантом для тех, кто является резидентом «высокорисковых» стран

Россия, Украина, Беларусь и другие страны СНГ по умолчанию считаются таковыми для многих банков, особенно европейских и азиатских. Платежные системы более лояльны к клиентам из этих стран, процедуры комплаенса в них помягче.

Сразу стоит отметить, что платежные системы являются прекрасным вариантом для тех, кто является резидентом «высокорисковых» стран. Россия, Украина, Беларусь и другие страны СНГ по умолчанию считаются таковыми для многих банков, особенно европейских и азиатских. Платежные системы более лояльны к клиентам из этих стран, процедуры комплаенса в них помягче.

Однако это совершенно не означает, что они менее надежные, чем банки, особенно инвестиционные банки. В некоторых случаях их можно считать даже более надежными. Многие из них не занимаются одалживанием денег или игрой на фондовых рынках, что очень рискованно и может привести к банкротству. К тому же, платежные сервисы открывают счета новым клиентам значительно быстрее, чем зарубежные банки, и требуют меньше документов.

Выбирая, где открывать счет – в классическом банке или платежной системе – нужно решить, с какой целью вы хотите открыть валютный счет. Если речь идет о небольших суммах, частых платежах и высокорисковой деятельности, то быстрее и выгоднее будет открыть счет в платежном сервисе. Если речь идет о сохранении средств, о депозитах и диверсификации, то лучше выбрать банк.

Если ваша цель – взаиморасчеты, то выбирая платежную систему, убедитесь, что она осуществляет платежи в те страны, которые вам необходимо. Также не все из небанковских финансовых учреждений могут проводить платежи на крупные суммы. Это тоже нужно учитывать.

Многие платежные системы были основаны в Лондоне. И это неудивительно, ведь именно в Великобритании сосредоточено множество стартапов в сфере финансовых технологий. В целом, только в Европе лицензии имеют более 300 платежных систем. А еще есть Азия (сингапурские и гонконгские платежные системы), США, Канада и т.д. Самостоятельно сделать лучший выбор из всего этого разнообразия непросто.

Россиянам, украинцам и гражданам других стран СНГ, желающим открыть валютный счет за рубежом, мы рекомендуем присмотреться в первую очередь к британской и литовской платежных системам. Клиенты этих учреждений могут открывать мультивалютные счета, осуществлять переводы SEPA, SWIFT и другие, оформлять карты и т.д.

Мы готовы бесплатно подобрать для вас подходящую платежную систему или банк для открытия иностранного счета. Каждая платежная система, которую мы вам порекомендуем, прошла проверку нами на уровень надежности, и речь идет не только о наличии лицензии, но и о репутации в сети и отзывах наших клиентов. Мы отталкиваемся не просто от теории – у нас есть более чем десятилетний опыт работы с множеством банков и платежных систем. Мы знаем, насколько та или иная платежная система будет соответствовать вашим целям и потребностям.

Напоследок хотелось бы подытожить: никогда не ограничивайтесь одним валютным счетом, так как это очень рискованно. Мы подберем для вас наилучшие решения, просто напишите нам на электронный адрес: info@offshore-pro.info или позвоните по телефонам, указанным вверху страницы.

Для чего нужен валютный счет?

Зарубежный счет в первую очередь убережет ваши накопления от рисков в родной стране. В целом, он может быть открыт для самых разных целей, например, для проведения взаиморасчетов за границей, инвестирования, получения доступа к услугам, недоступным в вашей стране проживания.

Что нужно для открытия валютного счета для физических лиц?

Чтобы открыть валютный счет за границей, физическому лицу нужно выбрать подходящий надежный банк, который будет предоставлять нужные вам услуги. Пакет документов зависит от конкретной страны и банка. Если хотите открыть счет как можно быстрее и проще, и получить что-то максимально современное – выбирайте платежные системы. Если нужно больше солидности или вы хотите открыть депозит – выбирайте банки.

В каком банке выгоднее открыть валютный счет?

Выбирать банк нужно исходя из ваших целей открытия валютного счета за рубежом. Какие услуги вам нужны? Готовы ли вы ехать за границу или хотите открыть счет через Интернет? В каких валютах вы заинтересованы? Готовы ли вы внести определенную сумму при открытии счета? От ответов на все эти и другие вопросы и будет зависеть выбор иностранного банка для открытия валютного счета на физическое лицо.

Где открыть валютный счет для ИП — тарифы 19 банков

| Банк | Открытие валютного счета | Ведение счета в месяц | Стоимость перевода в иностранной валюте |

| Локо-Банк | Бесплатно | Бесплатно | 0,15%, мин. 30, макс. 250 долл. |

| МТС-Банк | Бесплатно | Бесплатно | 0,15% |

| Веста | Бесплатно | Бесплатно | 0,1%, мин. 15, макс. 100 долл. |

| ДелоБанк | Бесплатно | Бесплатно | 0,15%, мин. 20, макс. 200 долл./евро |

| Открытие | Бесплатно | Бесплатно | 0,1%, мин. 20, макс. 120 долл. |

| ФорБанк | От 1500 до 2500 руб. | Бесплатно | От 30 до 90 долл. |

| Промсвязьбанк | Первый счет бесплатно, второй 30 долл. | От 5 до 30 долл. | 0,2%, мин. 40 долл. |

| Тинькофф Банк | Бесплатно | От 490 до 4990 руб. | От 0,1 до 0,2%, мин. 19 долл. |

| Райффайзенбанк | 1700 руб. | 25 долл. | 0,1%, мин. 40, макс. 300 долл. |

| Сбербанк | 2500 руб. | 1900 руб. | 0,3%, мин. 15, макс. 200 долл. |

| Восточный | 1700 руб. | 1400 руб. | 0,15%, мин. 40, макс. 150 долл. |

| Росбанк | 1500 руб. | 1290 руб. | 0,12%, мин. 40, макс. 200 долл. |

| Уралсиб | 2200 руб. | От 1100 до 2300 руб. | 0,15%, мин. 35, макс. 250 долл. |

| УБРиР | 900 руб. | От 10 до 22 долл. | 0,1%, мин. 17, макс. 125 долл. |

| ВТБ | 3000 руб. | От 0 до 7000 руб. | 0,35%, мин. 50, макс 200 долл. |

| Модульбанк | Бесплатно | От 0 до 4900 руб. | 30 долл. |

| Точка | Бесплатно | От 0 до 25000 руб. | От 20 до 45 долл. |

| Альфа-Банк | Бесплатно | От 0 до 1990 руб. | 0,25%, мин. 45, макс. 225 долл. |

| Совкомбанк | Бесплатно | От 0 до 1490 руб. | 0,2%, мин. 900, макс. 2800 руб. |

Как выбрать счет

Для того чтобы определиться с выбором валютного счета, для начала следует разобраться, для каких целей он открывается и как будет использоваться.

Вклады, или депозитные счета дают возможность получать ежемесячный или годовой доход от процентной ставки. Но с учетом того, что она очень низкая, доход тоже невысокий. Многие банки взимают комиссионный сбор за обслуживание банковского продукта, что делает его еще более невыгодным.

Можно открыть валютный счет текущий, но он не предполагает процентов на остаток, а если они и есть, то очень маленькие. Его не используют для инвестирования и накопления средств. Чаще всего его используют для осуществления платежей.

С недавних пор банки предлагают универсальный продукт – мультивалютный счет. Он имеет определенные преимущества:

- Возможность хранить сбережения в трех разных валютах. Помимо «классической тройки» некоторые банки включают и другие валюты: фунт стерлингов, китайский юань.

- Средства можно распределять между валютами в любом процентном соотношении. Поменять пропорцию можно самостоятельно без уведомления банка в любое время. Это актуально в моменты, когда валютный рынок лихорадит.

- Процентная ставка такая же, как при открытии депозита.

Есть у мультивалютного вклада и недостатки:

- Конвертировать валюту можно только по внутреннему курсу, а он ниже рыночного.

- За каждую конвертацию необходимо платить комиссию.

- На деле доход получают только те, кто хорошо умеет анализировать финансовый рынок.

Разновидности валютных счетов в Сбербанке

Для регулярного получения переводов или отправке денег за рубеж в долларах или евро рекомендуется открыть валютный счет в Сбербанке. При разовом отправлении или при приеме можно обойтись и без него – в этом случае придется только оплатить повышенные комиссии.

Открытие валютного счета, полностью бесплатно, как и рублевого, Сбербанк не взимает платы и за обслуживание. Единственное, за что придется заплатить — за выпуск и использование привязанной карточки (знаете ли вы о карте Сбербанка с бесплатным обслуживанием?).

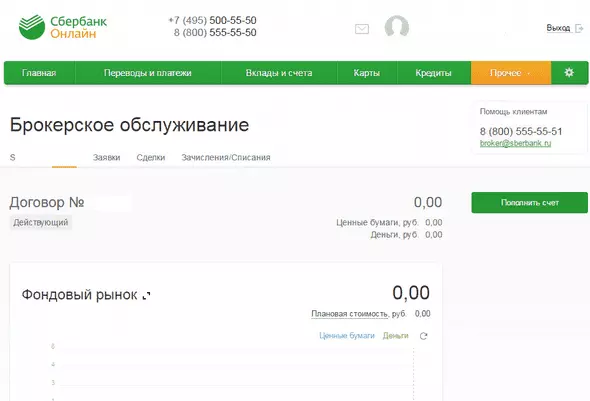

Текущий и транзитный

Перевод на валютный счет Сбербанка возможен из личного кабинета Интернет-банка

При открытии валютного счета у клиента фактически появится:

Текущий, предназначенный для расчетов внутри России. Для того, чтобы распоряжаться им — ничего особенного не нужно. Можно управлять и через Сбербанк Онлайн, отправляя деньги, например, на валютный счет на карте Сбербанка.

Транзитный, на который будут поступать деньги от контрагента. Для снятия денег с транзитного сначала надо идентифицировать операцию. Для этого клиенту нужны:

- паспорт для подтверждения личности;

- заявление на снятие средств с «транзита»;

- документы, обосновывающие проведение платежа – например, контракт или инвойс (обычно они готовятся при проведении валютного контроля);

- паспорт сделки (если нужен).

Валютный счет в Сбербанке для юридических лиц отличается условиями от предложения для физических лиц. Бизнесмены имеют возможность подтверждать сделки с нерезидентами онлайн через интерфейс личного кабинета, физическим же лицам придется обязательно обращаться в отделение банка.

Таким образом, никаких проблем в Сбербанке с транзитным валютным счетом не возникает.

Как только подтверждение сделки будет получено, банк разморозит деньги, находящиеся на транзитном счете, и переведет их на рублевый или основной валютный, либо на карточку заявителя, и ими можно будет распоряжаться в обычном режиме.

Накопительный счет и депозит

Не знаете, как снять деньги с накопительного валютного счета — сделайте это в Сбербанк Онлайн

Не знаете, как снять деньги с накопительного валютного счета — сделайте это в Сбербанк Онлайн

Просто так держать деньги на расчетном счете нецелесообразно, особенно, если не планируется потратить тут же. Поэтому можно открыть валютный счет в Сбербанке физическому лицу и преумножить свои сбережения. Банк предлагает два варианта: накопительный и депозит.

Накопительный счет выгоден тем, что деньги с него снять можно в любой момент, лимитов на пополнение нет, однако процент по вкладу там значительно ниже, чем по депозитам.

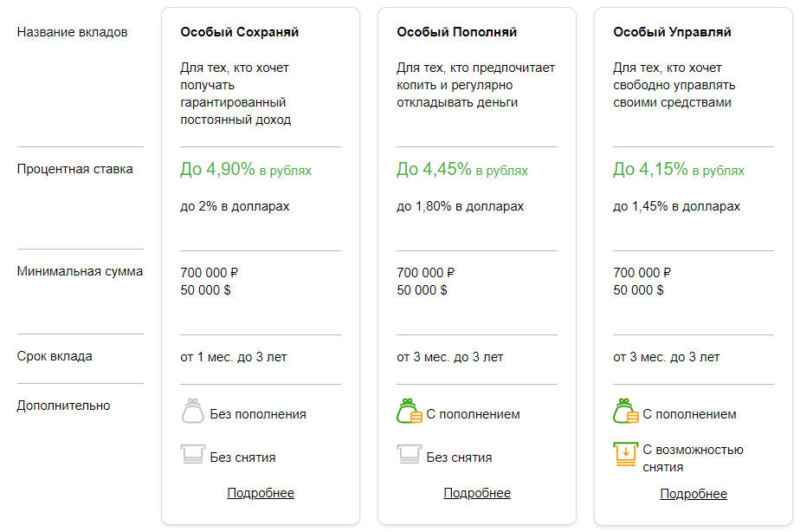

При выборе подходящего депозита физическим лицам следует исходить из его специфики, заложенной в самом названии. Так, вклад «Сохраняй» предназначен только для разового пополнения – при его открытии, и не предусматривает расходных или приходных операций. Вариант «Управляй», напротив, предполагает неограниченное число операций.

Открывать выгоднее валютный счет в Сбербанке Онлайн: предлагаются более высокие проценты:

- Сохраняй Онлайн – до 2%;

- Пополняй Онлайн – до 1,80%;

- Управляй Онлайн – до 1,45%.

Чем продолжительнее срок и крупнее сумма, тем большие проценты предлагает банк.

Как оформить валютный счет в Альфа-Банке

Для того чтобы открыть валютный счет Альфа-банка, необходимо сначала выбрать один из предложенных тарифных планов. Условия по ним будут разные. Кроме того, нужно будет предоставить определенный пакет документов для открытия счета в иностранной валюте. Оформить депозит могут не только физические, но и юридические лица. Для них будут несколько иные условия: больше документов, предварительная заявка онлайн, проценты на остаток денежных средств, программы для работы, денежный сертификат на 62 000 рублей.

Банковские условия и тарифы

Для оформления валютного депозита в Альфа-банке есть 5 тарифных планов. Кроме того, есть возможность построить новый тариф, исходя из своих предпочтений. Условия кредитной организации:

- открытие и обслуживание депозита в валюте, как и рублевого, бесплатное;

- платежи внутри банка без комиссий;

- интернет-банк;

- круглосуточные денежные перечисления между клиентами кредитной компании;

- бесплатная корпоративная карта.

Тарифные планы оформления иностранных депозитов в Альфа-банке: «Эконом» (минимум операций, ежемесячная плата — 89 рублей), «Оптимум» (5 дополнительных карточек, 6% на остаток денежных средств, оплата — 199 рублей); «Комфорт» (выгодные условия путешественникам, абонентская плата — 499 рублей в месяц), «Максимум» (премиальные карты, бонусы, кэшбэк, медицинская страховка), «Корпоративный» (для зарплатных клиентов). Для юридических лиц существуют другие тарифы.

Необходимые документы

Открыть долларовый счет в Альфа-банке могут как физические, так и юридические лица. Пакет документов будет отличаться. Для физических лиц понадобится: паспорт, ИНН, свидетельство о регистрации ИП. Для оформления валютного счета юридическому лицу список документов расширяется. Им нужны: свидетельство о регистрации организации, устав, бумага с подписями доверенных лиц (с печатью нотариуса).

Открыть счет можно через сайт банка

Процедура оформления валютного счета

Есть два способа открытия счета в иностранной валюте: в одном из отделений Альфа-банка или онлайн на официальной интернет-странице. Для онлайн-регистрации необходимо сделать следующее:

- Скачать специальную программу для телефонов.

- Войти во вкладку «открыть новый счет».

- Выбрать подходящий тариф.

- Отправить заявку.

Необходимо знать, что пользование приложением оплачивается ежемесячно в размере 59 рублей. Оформить депозит можно в интернет-банке, если у вас есть логин и пароль от личного кабинета.

Порядок и условия открытия валютного счета

Правила заключения договоров с клиентами едины для всех российских банков. При размещении оферт кредитные организации, руководствуются положениями главы 45 ГК РФ, а также законами 173-ФЗ и 395-1. Перечень документов для оформления утвержден :

- устав и решение о создании ООО;

- карточка с образцами подписей;

- протокол или решение о назначении руководителя;

- доверенности, приказы и прочие документы о наделении полномочиями ответственных лиц;

- лицензии, допуски, разрешения.

Список документов зависит от того, в каком банке у ООО открыт рублевый счет. Постоянным клиентам достаточно сообщить о намерении совершать валютные операции и заполнить заявку. Соглашение будет оформлено в течение 1–2 рабочих дней. Компаниям, не сотрудничавшим с финансовым учреждением, воспользоваться упрощенным порядком не удастся. Им нужно собирать полный комплект документов.

| Наименование кредитной организации | Стоимость оформления | Плата за ведение счета | Комиссия за перевод |

|---|---|---|---|

| Сбербанк РФ | 2500 (в евро – 2850) рублей | 1700 (в евро – 1770) рублей ежемесячно, бесплатно при отсутствии операций более 5 месяцев подряд | Переводы в другие банки стоят 0,3%, но не менее 15 и не более 200 долларов США за операцию. С платежей в пределах ПАО Сбербанк РФ удерживают 0,05%. Минимум установлен на уровне 5, а максимум – 200 американских долларов |

| ВТБ | Стоимость открытия валютного счета составляет 3 тыс. рублей, но может меняться в зависимости от тарифа | Ежемесячная плата по договору при подключении к дистанционной системе составит 600 рублей. В отдельных случаях она вырастает до 5000 | За переводы на территории РФ комиссия составит 0,3%. С транзакций за пределами страны банк удержит 0,35% |

| Альфа Банк | По тарифу «Альфа-Бизнес ВЭД» первый счет в иностранной валюте открывают бесплатно. Последующие инструменты обойдутся компании в 1300 рублей | Ежемесячно за каждый последующий счет нужно платить 800 рублей. По первому договору плата не удерживается | Внутренние операции – 1% (минимальная комиссия – 900, максимальная – 30 000 рублей). Межбанковские переводы на счета физлиц-нерезидентов облагаются по той же ставке. Если средства отправляются организациям, вознаграждение банков составит 0,13%. Минимумы и максимумы зависят от валюты перевода |

| Тинькофф | Бесплатно | Бесплатно | Межбанковские переводы облагаются комиссией в 0,2%, но не менее 49 долларов США, фунтов стерлингов, евро. Ставка понижается при выборе тарифов «Продвинутый», «Профессиональный» |

Таким образом, валютный счет – это особый расчетный инструмент, использование которого допускается лишь в определенных законом случаях. Организации открывают его с целью исполнения внешнеторговых контрактов, инвестирования в перспективные денежные единицы и хранения выручки по иностранным проектам. Все операции подлежат контролю, а порядок их бухгалтерского учета регламентируется отдельным приказом Минфина РФ.

Условия обслуживания и ограничения

Клиенты, у которых есть сберегательный счет, могут:

- вносить и снимать наличные неограниченное количество раз;

- получать процент на минимальный месячный остаток;

- получать деньги из-за границы в валюте других стран;

- перечислять за пределы России до 75 000$ год;

- рассчитываться валютной картой за пределами РФ.

Для физических лиц процедура бесплатная, для юридических же оплата зависит от выбранного тарифа.

Валютный вклад также может быть открыт на ребенка, который еще не получил паспорт. В таком случае пользоваться деньгами могут его родители с письменного согласия органов опеки. Ребенок может распоряжаться финансами на своем счете с 14 лет, предъявив разрешение от родителей и органов опеки. После достижения совершеннолетия, он сможет самостоятельно управлять счетом.

Получение средств

Чтобы вам перевели деньги из-за границы, нужно предоставить ваши реквизиты. Найти их можно в личном кабинете или в договоре. Помимо этого, нужно указать на транслите свое полное имя, наименование банка и уникальный идентификационный код Сбербанка – SABRRUMM.

Самостоятельное внесение средств

Внести деньги можно в личном кабинете, в разделе «Операции», или в кассе банка. Если валюты совпадают, то поступит заявленная сумма, если они отличны, то произойдет конвертация.

Способы открытия счета в долларах

Допускается возможность открыть счет в долларах в Сбербанке Онлайн или путем личного обращения в одно из отделений компании.

Каждый из вариантов несет за собой персональные особенности.

Через Сбербанк Онлайн

С помощью Сбербанка Онлайн осуществить рассматриваемую операцию не составляет труда. Для этого требуется иметь учетную запись в интернет-банкинге.

Очередность действий заключается в следующем:

- Изначально клиенты должны сделать в пользу одного из предложенных вкладов для открытия. Условия каждого предложения находятся на главной странице Сбербанка в подкатегории «Накопить и сохранить». Допускается возможность оформления дебетной карты в иностранной валюте (платежную систему можно выбрать самостоятельно – Visa или MasterCard) – условия можно узнать в одноименном подразделе.

- На следующем этапе необходимо зайти в личный кабинет Сбербанка Онлайн путем указания логина и пароля.

- В меню услуг нужно выбрать раздел вкладов и счетов.

- Далее пользователь нажимает на ссылку «Открытие вклада».

- Указывается разновидность вклада, которая наиболее подходит для реализации своих потребностей.

- На следующем этапе на экране монитора будет открыто меня с формой, в которой указываются: период действия договора, размер средств, иностранная валюта.

Чтобы завести валютный кошелек, достаточно при указании разновидности депозита установить валюту в соответствующем поле.

Сбербанк России сегодня предлагает своим клиентам открывать не только долларовые счета, но и в евро, швейцарских франках, китайских юанях, фунтах стерлингов и пр. С полным перечнем можно ознакомиться в соответствующем разделе сервиса в интернете.

Дополнительно возникает необходимость выбрать платежную карту, с которой планируется дальнейшее списание и зачисление средств на валютный кошелек.

Подтвердить открытие кошелька в иностранной валюте можно путем нажатия на соответствующую кнопку «Открыть».

Юридические лица оставляют за собой право на формирование заявки по открытию валютного кошелька и его дальнейшего управления с помощью личного кабинета на официальном сайте Сбербанка, или лично обратившись в отделение.

В первом случае нужно использовать специально разработанный сервис Сбербанк Бизнес Онлайн.

Для рассмотрения в течение месяца сформированной через сайт заявки необходимо предоставить банковским сотрудникам:

- заверенные в нотариальном органе бумаги, официально подтверждающие регистрацию компании в России;

- оформленную выписку из ЕГРЮЛ;

- ИНН юридического лица в формате оригинал + копия;

- бланки образцов печати и подписи, заверенные нотариально;

- составленное надлежащим образом заявление;

- разрешение от уполномоченного государственного органа на ведение предпринимательской деятельности.

На основании поданной документации осуществляется их проверка на предмет подлинности, по результатам которой принимается положительное решение, и подписывается соответствующий договор.

Компании имеют право подтверждать факт зачисления денежных средств от иностранных партнеров с помощью личного кабинета.

В отделении банка

Механизм оформления валютного счета стандартный и заключается в следующем:

- Обратиться в ближайшее отделение Сбербанка.

- Под наблюдением менеджера заполнить соответствующее заявление.

- Внести минимальный размер средств – 5 долларов.

Настоятельно рекомендуется перед подписанием договора ознакомиться с правилами обслуживания, требованиями к документам и пр. особенностями.

Во время обращения физическим лицам нужно иметь при себе только паспорт.