Кредитная карта вместоденег от альфа-банка

Содержание:

- Страхование кредита

- Плюсы и минусы

- Условия карты 100 дней Альфа-Банка

- КРЕДИТЫ

- Часто задаваемые вопросы

- Как активировать программу лояльности «Перекресток»?

- У меня уже есть номер в программе «Клуб Перекресток», могу я получить карту с этим номером?

- Могу я перенести баллы со «старого» на «новый» номер программы «Клуб Перекресток»?

- Как и когда мне будут начислены баллы?

- Как получить приветственные баллы?

- За какие операции по карте баллы не начисляются?

- Как потратить баллы?

- Сравнение с другими картами рассрочки

- Как оформить карту беспроцентной рассрочки #вместоденег

- Карта «100 Дней Без Процентов» — В Чем Подвох и Какие Подводные Камни?

- Кредитование в ОТП банке в городе Омск

- Заказ именной или неименной карты

- Babules — Услуга платная

- Партнеры карточки рассрочки Альфа-Банка

- Как оформить карту рассрочки от Альфа Банк?

- Как отличить подлинную 5000 купюру от поддельной?

- Что говорят пользователи?

- Помощник

- Сравнение «Вместоденег» Альфа-Банка с другими картами рассрочки

- Как работает карта рассрочки

- Условия выдачи карты

- Как погасить платеж по кредитке

Страхование кредита

Плюсы и минусы

Начнем с достоинств:

- Можно расплачиваться в любом магазине, а не только у партнеров банка.

- Есть льготный период (помимо рассрочки) до 60 дней, характерный для традиционных кредиток. Действует, если вы расплачиваетесь ею не только у партнеров.

- Достаточно большой период рассрочки. В официальных документах – до 24 месяцев. Однако по факту такого пока нет. Максимум нашлась рассрочка у 4 компаний – 16 месяцев.

Недостатки существеннее. Особенно в сравнении с конкурентами:

- Небольшое количество партнеров. Всего 92, тогда как у конкурентов их несколько тысяч.

- Большие проценты, штрафы и неустойки за невыполнение условий договора.

- Нет возможности снять наличные. Справедливости ради надо уточнить, что по кредиткам вообще лучше не снимать наличные деньги. Только, если вы не положили на нее свои.

Условия карты 100 дней Альфа-Банка

По своей сути карта рассрочки 100 дней, предлагаемая в Альфа-Банке, представляет собой разновидность кредитки. Однако ее продолжительный льготный период, который начинает свой отчет со дня проведения операции, позволяет отнести ее к пластику рассрочки. Кроме того, как и в случае с аналогичными продуктами, от владельца требуется погашать задолженность хотя бы минимальными платежами.

Как пользоваться картой

Под операцией, с которой стартует отчет льготного периода, подразумевается любая трата денег с кредитки:

Карта рассрочки Альфа-БанкаКредитная карта

- для расчетов в режиме онлайн или в розничном магазине;

- при снятии наличных (без комиссии в месяц можно снять не более 50 тыс. рублей, далее взимается плата с суммы, превышающей лимит, в размере 3,9-5,9% от платежа);

- для оплаты каких-то услуг онлайн, в том числе сотовой связи, квартплаты, питания в школе и т.д.;

- перевод на свой дебетовый счет или счет другого клиента.

Пополнить счет можно через банки-партнеры, через сам Альфа-Банк, электронные платежные системы и т.д. Всего предусмотрено более 30 вариантов перевода денег на карточку. Уточнить их можно в договоре кредитования.

Как считать льготный период

Как функционирует карта рассрочки Альфа-Банка, можно представить в виде алгоритма, вот его основные условия:

- клиент производит расчет либо операцию снятия наличных;

- с этого дня начинается 100-дневный льготный период, когда есть возможность полностью погасить задолженность без уплаты процентов;

- чтобы льготный период сохранялся, раз в месяц клиент должен вносить минимальный платеж – 5% от задолженности (можно и даже нужно, конечно, уплачивать и большую сумму);

- если льготный период закончился, а долг не погашен, то на остаток начисляется от 23,99% годовых в виде процентов;

- необходимо продолжать оплачивать минимум 5% от долга плюс новые проценты.

Узнать, каков минимальный размер платежа согласно условиям для сохранения льготного периода по карте рассрочки, можно несколькими способами:

- по горячей линии банка (для идентификации нужно будет назвать кодовое слово);

- в Альфа-Клик или Альфа-Мобайл;

- из входящего СМС от банка, если подключена услуга Альфа-Чек.

Скидки клиентам Альфа-Банка

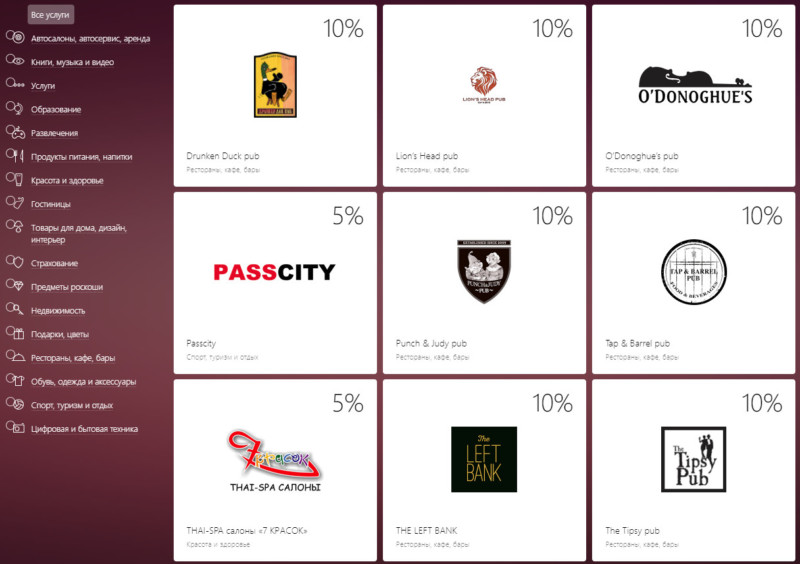

Еще одно преимущество использования карты рассрочки – получение скидок и привилегий у магазинов-партнеров банка.

С их полным списком можно ознакомиться тут: alfabank.ru/offer. Клиенту нужно будет выбрать город, где он проживает, а также тип пластика, который у него имеется на руках.

Нажмите на иконку интересующего магазина-партнера, чтобы ознакомиться с полными условиями акций

Нажмите на иконку интересующего магазина-партнера, чтобы ознакомиться с полными условиями акций

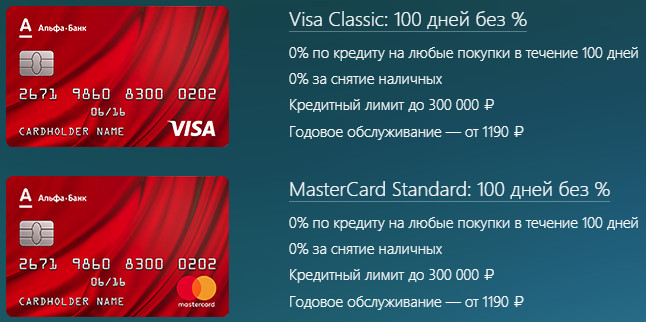

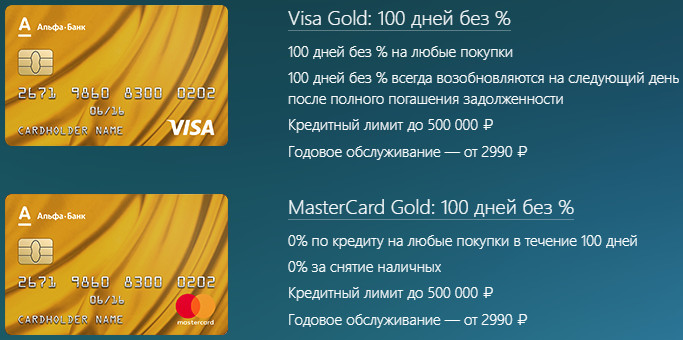

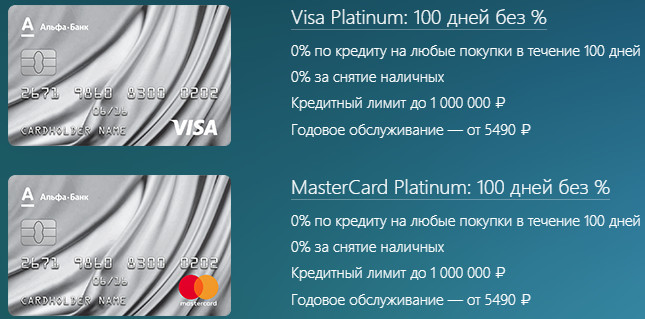

Параметры кредитного предложения

Клиенты имеют возможность оформить карту рассрочки со 100-дневным льготным периодом одной из платежных систем на выбор – Виза либо Мастеркард, функционально они ничем не отличаются друг от друга.

Кроме того, необходимо будет выбрать вид пластика, от которого зависит доступный кредитный лимит, а также определенные условия обслуживания и внутрибанковские привилегии:

Классик – лимит до 300 тыс. рублей

Золотая – до 500 тыс. рублей

Платиновая – до 1 млн рублей

Получить Gold и Platinum можно только после оформления соответствующего пакета услуг. Стоимость их обслуживания будет определяться тарифом. Все остальные параметры карты ниже даны для типа Классик. Условия таковы:

- выпуск осуществляется бесплатно (перевыпуск по инициативе банка тоже, перевыпуск по запросу клиента – в зависимости от тарифа на обслуживание);

- цена обслуживания в год – от 1190 рублей;

- нет комиссии за снятие наличных в сумме до 50 тыс. рублей;

- нет процентов за использование заемных денег в течение 100 дней после операции покупки;

- ставка после превышения льготного периода – минимум 23,99%.

КРЕДИТЫ

Часто задаваемые вопросы

Как активировать программу лояльности «Перекресток»?

Активировать карту для накопления и списания баллов «Перекресток» не нужно, карта активна сразу после ее получения.

У меня уже есть номер в программе «Клуб Перекресток», могу я получить карту с этим номером?

Да, существующий номер программы «Клуб Перекресток» можно указать при оформлении карты. В этом случае баллы за покупки будут копиться на уже существующем бонусном счете. Узнать ваш номер в программе «Клуб Перекресток» можно в мобильном приложении «Мой Перекресток», в личном кабинете на сайте my.perekrestok.ru/login, по телефону 8-800-200-95-55 или на лицевой стороне карты «Перекресток» в левом нижнем углу.

Могу я перенести баллы со «старого» на «новый» номер программы «Клуб Перекресток»?

Да, перенести баллы можно. В случае, если при выпуске карты вы не указали имеющийся номер, на карте будет напечатан новый номер программы «Клуб Перекресток». Для переноса баллов со «старого» номера на «новый» номер необходимо позвонить по телефону «Клуба Перекресток» 8-800-200-95-55.

Как и когда мне будут начислены баллы?

Баллы начисляются ежемесячно (в начале месяца, следующего за отчетным) в зависимости от суммы трат по карте «Перекресток». Чем чаще вы используете карту в повседневной жизни, в том числе для оплаты покупок в супермаркетах «Перекресток», тем больше баллов получаете. Количество начисленных баллов можно уточнить с помощью мобильного приложения «Мой Перекресток», в личном кабинете на сайте my.perekrestok.ru/login или по телефону 8 800 200 95 55.

Как получить приветственные баллы?

Для получения приветственных баллов необходимо совершить первую покупку по карте в течение 45 дней с момента ее выпуска. В случае возврата денежных средств за оплаченные товары или услуги расчет баллов не производится.

За какие операции по карте баллы не начисляются?

Баллы не начисляются за снятие наличных и комиссии банка по карте, списанные в соответствии с действующими тарифами. Кроме того банк не начисляет баллы по операциям в казино и тотализаторах; покупку лотерейных билетов и облигаций; операциям, совершенным в пользу паевых фондов, ломбардов; по операциям с финансовыми организациями; по всем операциям, связанным с переводом денежных средств на счета/карты АО «Альфа-Банк» и других банков; по операциям, связанным с переводом денежных средств в счет увеличения остатка электронных денежных средств («Яндекс.Деньги», WebMoney, и т.д.), за операции, связанные с использованием карты в коммерческих целях: операции оплаты товаров и услуг для юридических лиц (например, покупки продовольственных товаров, мебели и т.д. в крупных гипермаркетах), по операциям, совершенным в METRO Cash&Carry, SELGROS Cash&Carry. Банк оставляет за собой право аннулировать ошибочно начисленные балы и изменить перечень операций, по которым баллы не начисляются.

Полный список кодов торговых точек (Merchand ID), по которым баллы не начисляются:

- 4812 Телефонные услуги

- 4814 Телекоммуникационные услуги

- 4829 Переводы денежных средств

- 5968 Директ-маркетинг, абонентская плата

- 6010, 6011 Операции по снятию наличных

- 6050 Денежные переводы, дорожные чеки

- 6051 Денежные переводы, дорожные чеки, казино

- 6211 Брокерские операции

- 6300 Страховые услуги

- 6529, 6530 Удаленное пополнение, внесение наличных

- 6532, 6012 Оплата финансовых услуг и комиссий за обслуживание

- 6534, 6536, 6537, 6538, 6540 Переводы денежных средств

- 7311 Рекламные услуги

- 7399 Бизнес-услуги

- 7995 Азартные игры

Как потратить баллы?

Накопленными баллами вы можете полностью или частично оплатить покупки в супермаркетах «Перекресток» и у партнеров сети. Для этого предъявите карту на кассе и попросите кассира использовать накопленные баллы для оплаты покупки. Курс списания 10 баллов = 1 рубль.

Сравнение с другими картами рассрочки

Как уже отмечалось в самом начале статьи, на рынке есть карты рассрочки других банков. Они действуют дольше, чем #вместоденег, и отличаются условиями. Давайте их сравним между собой. Это поможет выявить плюсы и минусы нашей.

| Параметры сравнения | #вместоденег от Альфа-Банка | Халва от Совкомбанка | Совесть от КИВИ Банка | Карта от Хоум Кредит Банка |

| Кредитный лимит | До 300 000 руб. | До 350 000 руб. | До 300 000 руб. | До 300 000 руб. |

| Процентная ставка за пользование кредитом на товар вне льготного периода | 7,8 – 63,5 % | 10 % | 10 % | 29,8 % |

| Возможность снятия наличных | Нет | В пределах собственных средств | Есть | Нет |

| % на остаток | Нет | До 7,5 % | Нет | Нет |

| Где можно расплачиваться | Везде | Везде | Только у партнеров | Везде |

| Период рассрочки | До 24 месяцев | До 36 месяцев | До 12 месяцев | До 12 месяцев |

| Льготный период без партнеров | До 60 дней | Нет | Нет | 2 месяца |

| Количество партнеров | 92 шт. | 114 413 шт. | Более 40 000 шт. | Более 30 000 шт. |

Из этой таблицы наглядно видны достоинства и недостатки каждой карточки. Но выделим отдельно плюсы и минусы карты #вместоденег.

Как оформить карту беспроцентной рассрочки #вместоденег

Чтобы оформить заявку на карту беспроцентной рассрочки Вместо денег на сайте Альфа-Банка, аккуратно внесите требуемые сведения о себе в онлайн анкету

Необходимо будет заполнить анкету, указав:

- свои личные данные, номер телефона и электронный адрес;

- паспортные данные, дату рождения и место регистрации;

- сведения о работе, указав в числе прочего должность и размер ежемесячного дохода;

- желаемый кредитный лимит;

- документы, которыми вы сможете дополнительно подтвердить личность и наличие заявленного дохода;

- отделение, куда надо доставить карту.

Заказать карту рассрочки можно по телефону 8-800-100-2017 или же подойдя в офис с паспортом. Надо будет заполнить заявку и ожидать одобрения.

Когда карта рассрочки Вместо денег Альфа-Банка будет получена, не забудьте ее активировать в интернет-банк, банкомате или по телефону

Обратите внимание: карта рассрочки Вместо денег — это кредитная карта, доступная без проверки кредитной истории. Резюмируем

Резюмируем.

Карта рассрочки Альфа-Банк – это удобный и выгодный продукт, с помощью которого можно минимизировать свои расходы на крупные покупки.

Платеж автоматически разбивается на несколько частей, и клиент может оплачивать их в комфортном для себя режиме.

Банк активно развивает партнерскую сеть, чтобы предоставлять держателям карт более выгодные условия рассрочки.

Заказать пластик удобнее всего в режиме онлайн. Чтобы его забрать, понадобится просто подойти в отделение Альфа-Банка с паспортом.

Далее перейдем к знакомству с не менее интересным банковским продуктом Альфа-Банка — карта рассрочки 100 дней.

Карта «100 Дней Без Процентов» — В Чем Подвох и Какие Подводные Камни?

По описанию кредитная карта выглядит довольно привлекательно. Большой кредитный лимит в комплексе с длительным беспроцентным периодом (еще и возобновляемым) позволяют пользоваться карточкой для покупки товаров практически в рассрочку.

Между тем, как и в случае с любым банковским продуктом, карте «100 дней без процентов» присущи и определенные недостатки, которые могут существенно повлиять на использование карточки.

Карта от «Альфа Банка» — Плюсы Использования «100 Дней Без Процентов»

Карта однозначно обладает существенными преимуществами. Поэтому задуматься о ее оформлении стоит. Возможности пластика позволяют немедленно получить доступ к вещам, на которые в данный момент недостаточно личных средств.

Среди преимуществ можно выделить следующие:

- Длительный беспроцентный период. Пользоваться средствами можно в течение 100 дней, без уплаты каких-либо процентов. Более того – это не одноразовое предложение. Грейс-период возобновляется после полного погашения задолженности по карточке.

- Большой кредитный лимит. Кредитный лимит, установленный по карте (речь идет о максимальных значениях), позволяет осуществлять дорогостоящие покупки.

- Простота в оформлении. Достаточно подать заявку на официальном сайте банка и прийти в отделение или заказать доставку. Заполнение анкеты занимает не более 10 минут.

- Возможность использования дистанционных сервисов управления счетами. За доступ к интернет-банку и мобильному приложению платить не нужно.

- Круглосуточные консультации от сотрудников компании. При этом клиент может направить письменный запрос или воспользоваться телефоном.

- Большое количество способов пополнения баланса карточки и, соответственно, погашения текущей задолженности.

- Картой можно воспользоваться для рефинансирования других кредиток. Пользователь имеет возможность перевести с нее средства на номера карточек других банков, после чего закрыть их. Более того, на денежные переводы также распространяется льготный период.

- Возможность обналичить до 50 000 рублей без уплаты каких-либо комиссий. Это существенное достижение, поскольку «100 дней без процентов» – кредитная карта, для которых подобные условия весьма нетипичны.

Таким образом, преимущества продукта очевидны и существенны. Фактически кредиткой можно пользоваться как картой рассрочки на 100 дней

Однако важно обратить внимание и на недостатки пластика

Карта от «Альфа Банка» — Минусы Использования «100 Дней Без Процентов»

Несмотря на все преимущества, карта обладает определенными (и не всегда очевидными) недостатками

Следует уделить внимание и им, поскольку карточка выглядит привлекательно, но может преподнести неприятные сюрпризы

Среди минусов данной карточки:

- Действительно, пользоваться средствами без уплаты процентов можно на протяжении 100 дней. Однако даже малейшая просрочка приведет к активации процентной ставки. Причем не имеет значения, сколько денег уже выплатил клиент, процент начисляется на всю потраченную сумму. Минимальный размер ставки – 11,99% (окончательный вариант определяется индивидуально).

- Несмотря на большой размер кредитного лимита, приблизится к максимальным значениям очень сложно. Этот параметр также определяется индивидуально и зависит от личности клиента, его кредитной истории и дохода. Обычно лимит не превышает размера нескольких зарплат, что сужает возможности по использованию карточки.

- Отсутствие бонусов и кэшбэка. Некритичное, но весьма неприятное обстоятельство.

- Большая стоимость годового обслуживания, а также комиссия за обналичивание денежных сумм свыше 50 000 рублей.

- Наличие минимального платежа по кредитной задолженности.

Стоит также обратить внимание на особенность снятия платы за годовое обслуживание. Она взыскивается сразу же после активации карточки

Причем используются для этого кредитные средства. Нужно помнить об этом нюансе, чтобы не платить лишние проценты.

Карта от «Альфа Банка» — Как Узнать и Увеличить Кредитный Лимит?

На все пластиковые карты этого типа распространяется такое понятие, как кредитный лимит. Это максимальное количество средств, которые банк готов выделить держателю. Данный показатель зависит от статуса клиента, его надежности, кредитного рейтинга, ежемесячного дохода. Чем он выше, тем лучше.

В случае с картой «100 дней без %» клиентам доступно от 500 000 до 1 000 000 рублей. Конкретный размер зависит от вида карты. Однако получить максимальный лимит довольно сложно, поскольку для этого необходимо обладать большим доходом и не иметь проблем с займами в прошлом.

Кредитование в ОТП банке в городе Омск

Заказ именной или неименной карты

Клиенты «Альфа-Банка» имеют возможность выбирать между двумя разновидностями карт «Вместо денег», при этом людям, планирующим активно пользоваться ей за пределами России, целесообразно сделать выбор в пользу именного «пластика». Ее изготовление не превышает 5 дней с выдачей клиенту в одном из банковских офисов.

Неименные карты действуют исключительно в пределах России, предоставляя своему владельцу весь предложенный проектом функционал. Преимуществом карты выступает быстрота ее получения, уже на следующий день после обращения в кредитную организацию с соответствующим заявлением.

Babules — Услуга платная

Партнеры карточки рассрочки Альфа-Банка

Большинство держателей описываемой карты рассрочки заказали её выпуск для того, чтобы делать покупки в партнёрских сетях. Так можно получить от пластика максимальную выгоду. Помимо выгод, есть и удобство, так как сроки рассрочки у большинства партнёров совпадают, что упрощает расчёты.

К наиболее популярным компаниям-партнёрам АБ относятся:

- Эльдорадо;

- Перекресток;

- Снежная Королева;

- Metro Cash & Carry;

- TEZ Tour;

- OneTwoTrip;

- М.Видео;

- Мегафон и т. д.

Радует то, что ежегодно партнёрская сеть расширяется. Есть смысл регулярно возвращаться к изучению списка на сайте АБ, чтобы увидеть, какие ещё магазины добавились в него. На данный момент у Альфа-Банка более 40 партнёров.

Как оформить карту рассрочки от Альфа Банк?

Карту рассрочки «Вместо денег» могут получить только граждане РФ, достигшие 21-летнего возраста. Другое условие — постоянное проживание в регионе, где есть филиал Альфа Банка. Также соискатель должен иметь постоянный доход и стаж трудовой деятельности — от 1 года. ме.

Оформить продукт только по паспорту и заявке есть возможность у действующих клиентов Альфа Банка (вкладчики, ипотечники, участники зарплатного проекта).

Преимущества и недостатки карты ВМЕСТО ДЕНЕГ

Выпускается и обслуживается карта бесплатно.

- Срок действия — 5 лет.

- Плановый перевыпуск — бесплатно. При утере можно заказать новый пластик, но за него придется заплатить.

- Максимальный кредитный лимит составляет 100000 рублей.

Преимуществом карты считается срок рассрочки в магазинах партнерах. Он составляет 24 месяца. (Для сравнения у конкурентов — 12 месяцев). Вне партнерской программы, то есть в любых магазинах РФ, срок рассрочки равняется 1 месяцу.

Кстати, возможно покупать товары в кредит без процентов не только у участников проекта дает только «Вместоденег». Картой «Халва» или «Совесть» можно расплачиваться только у партнеров программы.

Недостатки:

Основным недостатком является небольшой кредитный лимит в размере 100 000 рублей (у Халвы 300000 рублей). Даже при постоянном использовании карты и своевременном погашении задолженности, он не повышается.

Другой минус — большой штраф за просрочку ежемесячного платежа (500 рублей) плюс необходимость выплачивать неустойку в размере 36,5% годовых.

Как совершать покупки по карте рассрочки?

Принцип использования заключается в делении суммы покупки на несколько равных частей. К примеру, держатель карты приобретает холодильник, длительность рассрочки на который — 4 месяца. Стоимость покупки — 40 000 рублей.

Итак, при осуществлении покупки пользователь ничего не платит за нее. Он использует карту, с которой списывается необходимая сумма. Главное, чтобы она там была!

С этого момента начинает действовать рассрочка. 40000 рублей разбиваются на 4 равные части. Значит, владелец пластика рассрочки каждый месяц должен вносить на баланс не менее 10000 рублей (1/4 от стоимости покупки). При этом график платежей можно опережать. Пользователь может полностью расплатиться с банком даже на следующий день.

Если график рассрочки нарушается (происходит просрочка ежемесячного платежа), владельца обязывают оплатить штраф — 500 рублей. А на потраченную сумму начисляется годовой процент в размере 36,5%.

Если покупка совершается не у партнеров, то у вас есть всего 1 месяц на полный возврат долга, или наказание в виде штраф + процент будет применено спустя 30 дней.

Как отличить подлинную 5000 купюру от поддельной?

Что говорят пользователи?

Карте всего 3 месяца. Понятно, что отзывов еще мало, но они есть. Я, естественно, постаралась изучить их как можно больше. Что я там увидела? Остановлюсь на некоторых моментах:

Все та же история про страховку

Кто читает статьи на нашем блоге, наверное, уже грустно вздохнет, потому что этой теме уделяется внимание в каждом материале по банковским кредитам. Не обошла стороной тема навязанной страховки и в карточке #вместоденег

И, как обычно, от нее можно отказаться. Ничего нового.

Некоторые пользователи отмечают большой льготный период вне покупок у компаний-партнеров (до 4 месяцев). Это акция банка. Я пишу статью 6 июня, а акция действует до 30 июня 2018 г. Продлят ее или нет – неизвестно.

Нет возможности узнать, какой лимит одобрен по карточке, пока вы не пришли получать ее в офис банка или ее не привез курьер. Это не совсем удобно. Лишняя трата времени и денег (на проезд, например). А вдруг лимит совсем вас не устроит?

В некоторых отзывах встречались претензии по поводу недостоверной информации по периоду рассрочки на сайте банка и по факту.

Помощник

Сравнение «Вместоденег» Альфа-Банка с другими картами рассрочки

Альфа-Банк четвертый кредитор, вышедший на рынок с картой рассрочки. Ему будет сложно конкурировать, даже несмотря на крепкие позиции самого банка. И все потому, что первые аналоги от Киви, Совкомбанка и Хоум Кредит банка имеют весьма привлекательные условия обслуживания и рассрочки.

Сравнение в таблице:

| Условия и тарифы | «Совесть» Банк Киви | «Халва» Совкомбанк | «Карта рассрочки» Хоум Кредит Банк | «#Вместоденег» Альфа-Банк |

| Выпуск | без комиссии | |||

| Обслуживание | 0 рублей в год | |||

| Кредитный лимит | от 5 000 до 300 000 руб. | от 0,1 до 350 000 руб. | от 10 000 до 300 000 рублей | от 3 000 до 100 000 рублей |

| Периоды рассрочки | от 1 до 12 мес. | до 12 мес. | до 12 мес. у партнеров банка, 3 месяца вне партнерской сети | до 24 мес. у партнеров банка, 1-2 мес. В остальных ТСП |

| Действие рассрочки | 40 000 магазинов-партнеров | более 103 533 магазинов-партнеров | более 20 000 партнеров и обычные ТСП | 47 партнеров и остальные ТСП |

| Процентная ставка по окончании рассрочки, в год | 10% | 10% | 29,80% | 10% |

| Начисление на остаток собственных средств | не предусмотрено | до 8% годовых | не предусмотрено | |

| Кэшбэк/бонусные программы | Призовые программы с кэшбэком до 30% | Бонусная программа «Совкомбонус» | нет | |

| Снятие наличных | не предусмотрено | возможно за счет собственных средств | не предусмотрено | |

| Пополнение | без комиссии | |||

| Использование заграницей | невозможно | возможно | ||

| Штрафы/пени/неустойки за нарушение сроков погашения | 10% годовых, 290 руб. за каждый просроченный платеж | до 2% от суммы просроченной задолженности, 590 руб. за каждый просроченный платеж, 36% годовых | 29,80% | 0,1% в день, 500 рублей за каждый просроченный платеж |

| Доставка карты | есть | не предусмотрено | ||

| СМС-информирование | без комиссии | 59 руб. в мес. | ||

| Сервисы дистанционного обслуживания | бесплатно |

По всем параметрам рассрочка по карте «Вместоденег» от Альфа-Банка проигрывает конкурентам. Казалось бы, хотя бы период в 24 месяца должен быть привлекательным для заемщика. Но если вспомнить, что такую длительность рассрочки предлагает 1 только партнер – Мегафон, то и этот показатель пока, что выглядит как рекламная приманка, а не как реальное преимущество.

Из настоящих плюсов карты можно было бы отметить возможность покупать в рассрочку во всех ТСП. Но и тут есть неприятный подвох: 1 месяц рассрочки не у Партнеров банка – это крайне мало. Та же карта Альфа-Банка «100 дней без процентов» дает 100 дней льготного периода, что куда больше.

К сожалению, пока что как ни крути карта рассрочки Альфа-Банка «#Вместоденег» не является лучшей в своей нише кредитных продуктов. Впрочем, проект на старте. Как показывает история, «Совесть» тоже в начале была мало привлекательна. Но постепенно Киви удалось сделать ее интересной, по крайней мере не хуже аналогов конкурентов. Возможно, теперь очередь и за картой Альфа-Банка.

Как работает карта рассрочки

При использовании платежного инструмента такого уровня, вся стоимость покупки разбивается на ежемесячные равномерные платежи. Стоит учитывать, что у каждого пластика данного направления имеется свой лимит средств, который не позволит совершить покупки свыше заданного уровня. Альфа-Банком предоставлена возможность оперативного управления тратами по пластику и отслеживания остатка лимита. Делается это в персональном кабинете сайта банка. Там же находится и график платежей.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Карта рассрочки предусматривает возможность досрочного погашения заемных средств, для ее погашения достаточно лишь перечислить на пластик необходимую сумму денег.

В личном кабинете Альфа-Клик клиент также может изучить список партнерских организаций Альфа-Банка и индивидуальные условия рассрочки. Пополнение пластика производится любым удобным для клиента способом. Например, в кассе банка, через терминалы, с помощью переводов через платежные системы и в дистанционных банковских сервисах.

Активация пластика

Данная процедура необходима для банковской организации, ведь активируя карту рассрочки, клиент подтверждает свое согласие на условия работы с данным продуктом

Также активация карточки становится важной и в целях повышения безопасности, при вводе ПИН-кода система автоматически подтверждает принадлежность пластика определенному лицу – ее держателю. Активировать платежный инструмент можно с помощью нескольких способов:

- путем обращения в службу техподдержки клиентов;

- в персональном кабинете Альфа-Клик;

- с помощью терминала/банкомата.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Для активации карты «Вместо денег», с ней следует провести любое действие, требующее введение ПИН-кода.

Льготный период

Учитывая, что карта рассрочки является одной из разновидности кредитного пластика, она имеет беспроцентный Грейс-период. Его отчет начинается с момента совершения первой покупки или проведения любого платежа через онлайн-системы. Длительность беспроцентного периода равна 100 дням. Но стоит учитывать один нюанс – обязательное внесение ежемесячного взноса в размере от 5,00% с суммы трат.

Как рассчитать ежемесячный платеж

Такой расчет провести предельно просто. Следует общую сумму, потраченную по карте рассрочки разделить по равным частям на конкретный срок. Причем каждая последующая трата денег будет автоматически открывать новый период по рассрочке. Например:

- Клиент приобрел в 20 марта бытовую технику на сумму в 30 000 руб. Магазин дал рассрочку сроком на 6 месяцев.

- Получается, что ежемесячная сумма выплат составит 5 000 руб. (30 000/6=5).

- Первая выплата по рассрочке должна быть проведена не ранее месяца после совершения покупки, то есть до 20 числа каждого последующего месяца.

- Но также клиенту следует оплатить и 5,00% минимального взноса от трат, причем отчет для погашения этой суммы начинается не с момента совершения покупки, а с даты подписания банковского договора. То есть, если карта «Вместо денег» была получена клиентом 15 марта, то и минимальный обязательный взнос также должен состояться до 15 числа каждого последующего месяца.

- Также рассчитывается и любая иная покупка по карточке «Вместо денег», с учетом даты и суммы трат.

Контроль регулярных выплат

Чтобы не запутаться с выплатами, Альфа-Банк предлагает держателям такого пластика использовать удобное мобильное приложение – Альфа-Мобайл. Программа скачивается из официального маркета приложений. Этот сервис помогает клиентам отслеживать график платежей и не ошибаться в необходимых для взноса суммах. Также с помощью удобного приложения можно и пополнять карточку, контактировать с техслужбой по разным вопросам и оперативно узнавать все новости о проводимых акциях от Альфа-Банка.

Условия выдачи карты

Первый этап в вопросе оформления карты — заполнение онлайн-заявки. По истечении некоторого времени банк уведомит заявителя о возможности забрать кредитку в близлежащем офисе.

Обратиться за картой могут совершеннолетние граждане до 85 лет. Им придется подтвердить, что:

- сумма ежемесячного дохода равна или больше 5 тыс. руб.;

- прописка соответствует месторасположению одного из территориальных офисов банка;

- имеется контактный номер телефона.

Нужные к представлению документы зависят от возраста заемщика. Так, для лиц старше 21 года достаточно иметь для представления сотруднику банка паспорт и дополнительный документ из перечня банка (СНИЛС, водительское удостоверение и пр.). Для лиц до 21 года, перечень бумаг дополняется документами на выбор (выписка с лицевого банковского счета, загранпаспорт и пр.) и необязательными документами (справка о доходе). Чем больше документов представлено, тем выше вероятность одобрения банком заявки на карту.