Что такое банковская гарантия и для чего она нужна

Содержание:

- Как получить банковскую гарантию

- Отличия гарантии от других видов обеспечений

- Исполнение банковской гарантии

- Банковская гарантия по 223-ФЗ: особенности

- Условия предоставления гарантии

- Условия, подлежащие включению в банковскую гарантию, используемую для целей Закона № 44-ФЗ

- Схема и стадии оформления

- Что нужно для получения

- Бонусная программа Kari Club

- Виды банковских гарантий

- Для чего нужны банковские гарантии

- Способы внесения

- Требования к заемщику

- Экономически-юридические аспекты выдачи банковской гарантии

Как получить банковскую гарантию

Если вы планируете участвовать в торгах, хотите получить госконтракт либо контрагент требует обеспечения обязательств по сделке, то вам необходимо получить банковскую гарантию. Это отличная замена выводу денег из оборота и «консервированию» их на счетах.

Чтобы получить гарантию, нужно:

- Выбрать банк. Гарантии выдают только самые крупные банки (Сбербанк, Уралсиб, ВТБ24 и т.д.), так что выбор невелик. Тем не менее, получить гарантию можно даже в небольшом городе;

- Собрать документы по списку, предоставленному банком. Он может отличаться в зависимости от вида гарантии, но вам в любом случае понадобятся юридические и финансовые документы компании, подписанный с заказчиком контракт либо данные о тендере, правоустанавливающая документация на залог (для обеспеченных гарантий);

- Как правило, требуется открытие счета в банке (на этом этапе или во время оплаты гарантии);

- Подача заявки и ее рассмотрение. Процесс может занять до 7-10 дней. Банк проводит полную оценку бизнеса, производит юридическую проверку, компанию и ее учредителей проверяет служба безопасности;

- При положительном решении происходит оформление залога, его страхование (при необходимости) и оплата гарантии;

- На последнем этапе банк выдает специальным образом оформленный документ – банковскую гарантию, которую можно предъявить заказчику в качестве подтверждения своей благонадежности.

Общая продолжительность процесса выдачи гарантии может занять от 2-3 дней до нескольких недель в зависимости от суммы обязательств, сложности проверки клиента, удаленности банка от головного банка (одобрение таких сделок проходит на верхнем уровне, поэтому документы могут неоднократно перепроверяться, возвращаться на доработку). Поэтому к получению гарантии стоит готовиться заранее и не оставлять на последний момент.

Отличия гарантии от других видов обеспечений

Существует несколько способов обеспечения обязательств, которые отличаются от банковских обеспечений и имеют ряд особенностей.

Один из них – независимая гарантия. Такая правовая конструкция существует в гражданском законодательстве РФ с 2015 года. В отличие от банковского обеспечения, независимую гарантию может выдать любая коммерческая организация. Порядок ее выдачи регулирует ст. 368 ГК РФ. Разница еще и в том, что данную конструкцию можно применить в случае, когда обязательство гаранта заключается не в финансовом обеспечении, а в передаче ценных бумаг или вещей, наделенных родовыми признаками. Условия предоставления независимой гарантии более гибкие.

Поручительство также предполагает привлечение третьего лица, которое определенным способом влияет на взаимоотношения сторон. Однако в этом случае поручитель по обязательствам должника перед кредитором несет солидарную ответственность. Гарант такой ответственности не имеет.

Во многих отношениях банковская гарантия сходна с аккредитивом, однако суть этих документов различная. Чем отличается аккредитив? Это обязательство, которое принял на себя банк. Оно заключается в осуществлении платежа, после того, как выполнены определенные условия.

Зачастую размер обеспечения исполнения контракта – очень большая сумма, которую сложно «выдернуть» из оборота и перечислить на счет заказчика.

Исполнение банковской гарантии

Под исполнением банковской гарантии понимают выполнение обязательств гаранта, предусмотренных контрактом, при наступлении описанных в нём случаев. Исполнение банковской гарантии возлагается на банк, который впоследствии самостоятельно возвращает средства с недобросовестного принципала.

Процесс исполнения банковской гарантии состоит из нескольких этапов:

- составление требования, подача его в финансовую организацию и уведомление принципала о претензии, поступившей гаранту;

- рассмотрение заявки и проверка документов;

- принятие решения и уведомление о нём всех заинтересованных сторон.

Банковская гарантия по 223-ФЗ: особенности

Гарантия подтверждает серьезность намерений участника, его финансовую состоятельность и позволяет заказчику покрыть возникшие убытки при срыве контракта.

Порядок получения банковской гарантии по 223-ФЗ имеет определенные отличия от процедуры ее оформления по 44-ФЗ. Можно сказать, что главной отличительной чертой гарантии по 223-ФЗ является большее число полномочий, которое передается заказчику при установке требований к предъявляемой гарантии.

Законодательство в данном случае лишь определяет общие условия государственной закупки. Тогда как в рамках 44-ФЗ закон устанавливает жесткие требования к форме документа, а также к банкам, которые могут выпускать такую гарантию.

Важными отличительными чертами оформления банковской гарантии по 223-ФЗ являются:

- Требование об обязательном нахождении банковской гарантии в едином реестре ЕРБГ не является обязательным. Законодательство не обязывает исполнителя вносить полученную им гарантию в единый реестр. Тогда как без наличия банковской гарантии в реестре при 44-ФЗ заказчик может отказать подрядчику в заключении контракта. За ведение реестра банковских гарантий по 44-ФЗ отвечает Федеральное казначейство. Если гарантии при закупках по 44-ФЗ нет в этом реестре, то значит, она не является подлинной.

- Законодательство не содержит указание на список банков, которые могут оформить гарантию. Требования к банкам формируются самими заказчиками. Гарантии по 44-ФЗ выдаются только финансовыми учреждениями, которые представлены в реестре: их капитал не может быть менее 300 млн. р., им должен быть присвоен рейтинг Эксперт или АКРА.

- Закон 223 не регламентирует размер обеспечения. Тогда как по ФЗ-44 при сумме контракта свыше 50 млн. р. обеспечение устанавливается в размере 10-30%.

ФЗ-223 содержит указание на несколько разновидностей банковских гарантий. Они включают:

- гарантии для исполнения государственного контракта (они обязывают выплатить определенную сумму заказчику банком при условии нарушения исполнителем условий договора или при отказе от заключения контракта в принципе);

- гарантии под обеспечение поступившей заявки от подрядчика, который собрался принять участие в аукционе или конкурсе (они подтверждают серьезность намерений подрядчика подписать в дальнейшем контракт);

- гарантии возврата аванса, полученного в рамках госконтракта (если заключенный контракт подразумевал перечисления авансового платежа, то гарантия подтвердит, что он собирается исполнить обязательства по договору).

Стоит отметить, что многие заказчики по 223-ФЗ прописывают условие об обязательном наличии банковской гарантии для обеспечения контракта. Такая форма обеспечения имеет немало преимуществ и для самого исполнителя. Так, ему выгоднее оформить гарантию, чем получать в банке кредит для внесения обеспечения в денежной форме.

При наличии банковской гарантии исполнитель также может рассчитывать на авансовый платеж, что является неоспоримым плюсом.

Условия предоставления гарантии

- ПАО Сбербанк предоставляет гарантии за юридических лиц, использующих услуги Банка по расчетно-кассовому обслуживанию и имеющих устойчивое финансовое состояние.

- Для получения гарантии ПАО Сбербанк необходимо обратиться в кредитующее подразделение Банка по месту расчетно-кассового обслуживания (территориальный банк, отделение, центральный аппарат) и представить необходимые документы.

- Размер вознаграждения за предоставление банковской гарантии устанавливается для каждого Клиента в индивидуальном порядке в зависимости от финансового состояния Клиента/ срока действия гарантии/ вида гарантии и определяется в соответствии с утвержденными тарифами Банка.

- Вопрос о необходимости предоставления обеспечения и его объеме решается в индивидуальном порядке в зависимости от соответствия Клиента параметрам, установленным внутренними нормативными документами Банка.

Просто ли получить банковскую гарантию?Банковскую гарантию получить достаточно просто. Особенно для обеспечения исполнения государственных контрактов. Оформить банковскую гарантию от Сбербанка могут индивидуальные предприниматели и малые предприятия с годовой выручкой не более 400 млн рублей. Чтобы оформить банковскую гарантию, обратитесь в кредитующее подразделение Сбербанка (территориальный банк, отделение) и предоставьте необходимые документы.

Условия, подлежащие включению в банковскую гарантию, используемую для целей Закона № 44-ФЗ

Банковская гарантия должна содержать условия, перечисленные в ч. 2 ст. 45 Закона № 44-ФЗ, а также предусмотренные п. “а” Дополнительных требований.

В соответствии с названными нормами в банковскую гарантию обязательно включаются:– сумма банковской гарантии, подлежащая уплате гарантом заказчику в установленных ч. 13 ст. 44 Закона № 44-ФЗ случаях, или сумма банковской гарантии, подлежащая уплате гарантом заказчику в случае ненадлежащего исполнения обязательств принципалом в соответствии со ст. 96 Закона № 44-ФЗ (п. 1 ч. 2 ст. 45 Закона № 44-ФЗ);– обязательства принципала, надлежащее исполнение которых обеспечивается банковской гарантией (п. 2 ч. 2 ст. 45 Закона № 44-ФЗ);– обязанность гаранта уплатить заказчику неустойку в размере 0,1% денежной суммы, подлежащей уплате, за каждый день просрочки (п. 3 ч. 2 ст. 45 Закона № 44-ФЗ);– условие, согласно которому исполнением обязательств гаранта (банка) по банковской гарантии является фактическое поступление денежных сумм на счет, на котором в соответствии с законодательством РФ учитываются операции со средствами, поступающими заказчику (п. 4 ч. 2 ст. 45 Закона № 44-ФЗ);– срок действия банковской гарантии с учетом требований ст.ст. 44 и 96 Закона № 44-ФЗ (п. 5 ч. 2 ст. 45 Закона № 44-ФЗ);– отлагательное условие, предусматривающее заключение договора предоставления банковской гарантии по обязательствам принципала, возникшим из контракта при его заключении, в случае предоставления банковской гарантии в качестве обеспечения исполнения контракта (п. 6 ч. 2 ст. 45 Закона № 44-ФЗ);– право заказчика представлять письменное требование об уплате денежной суммы и (или) ее части по банковской гарантии в случае ненадлежащего выполнения или невыполнения поставщиком (подрядчиком, исполнителем) обязательств, обеспеченных банковской гарантией, а также в случаях, установленных ч. 13 ст. 44 Закона № 44-ФЗ (абзац второй п. “а” Дополнительных требований);– право заказчика по передаче права требования по банковской гарантии при перемене заказчика в случаях, предусмотренных законодательством РФ, с предварительным извещением об этом гаранта (банка) (абзац третий п. “а” Дополнительных требований);– условие о том, что расходы, возникающие в связи с перечислением денежных средств гарантом по банковской гарантии, несет гарант (банк) (абзац четвертый п. “а” Дополнительных требований);– установленный Постановлением № 1005 перечень документов, предоставляемых заказчиком банку одновременно с требованием об осуществлении уплаты денежной суммы по банковской гарантии (п. 7 ч. 2 ст. 45 Закона № 44-ФЗ, абзац пятый п. “а” Дополнительных требований);– в случае, предусмотренном извещением об осуществлении закупки, документацией о закупке, проектом контракта, заключаемого с единственным поставщиком (подрядчиком, исполнителем), в банковскую гарантию включается условие о праве заказчика на бесспорное списание денежных средств со счета гаранта, если гарантом в срок не более чем пять рабочих дней не исполнено требование заказчика об уплате денежной суммы по банковской гарантии, направленное до окончания срока действия банковской гарантии (ч. 3 ст. 45 Закона № 44-ФЗ).

Соответственно, именно этот перечень документов включается в банковскую гарантию на основании п. 7 ч. 2 ст. 45 Закона № 44-ФЗ и абзаца пятого п. “а” Дополнительных требований.

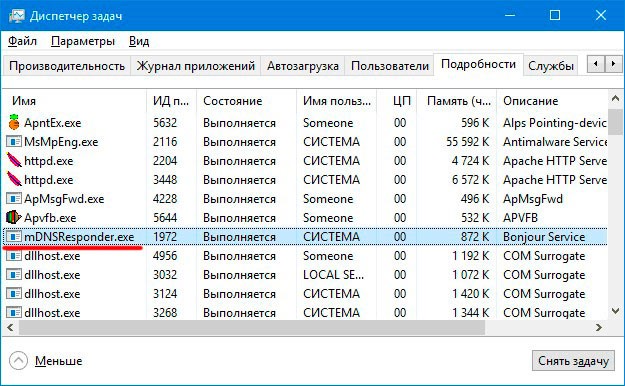

Схема и стадии оформления

Необходимо изучить в точности, как получить банковскую гарантию для обеспечения контракта и для других целей. Это поможет сделать все быстро и без проблем, в особенности, если у принципала не так много времени для решения вопросов с бенефициаром.

Схема торговой сделки с применением документа от гаранта

Последовательность применения договора банковской гарантии представляется следующим образом:

Компания А предлагает компании В заключить договор на поставку товара

В данном случае компания А выступает продавцом, а В – покупателем.

Покупатель – компания В – требует представить от А гарантии на то, что товар будет доставлен в срок и в надлежащем качестве.

А обращается к гаранту С – банку, у которого простит выступить третьим лицом сделки.

Гарант С изучает платежеспособность компании А и проверяет ее юридическую регистрацию деятельности – важно проверить законность осуществляемой сделки.

Если нареканий нет, банк С оформляет банковскую гарантию на имя компании В. В документе указывается процент от суммы заключенного договора, который гарант С обязуется выплатить заранее, но в момент наступления нарушений условий договора со стороны А.

Как только А нарушает условия контракта, В обращается к С с требованием выплатить ему неустойку в соответствии с ранее представленным гарантийным соглашением

В должны представить доказательства нарушений.

С выплачивает В рассчитанную сумму в соответствии с документом.

Далее С взыскивает с А потраченные денежные средства.

Компания А может заключить с гарантом С кредитный договор, если он не может погасить всю сумму разом. Подобное решается в индивидуальном порядке.

Формы предоставления гарантийного соглашения

Получить банковскую гарантию срочно или в стандартном режиме можно в следующих формах:

- Классическая – стандартные предложения от гаранта, которые соблюдает принципал. Бенефициар зачастую запрашивает именно эту форму при заключении договора на сумму более 20 млн. рублей.

- Ускоренная – гарантия оформляется в течение 5 дней, предназначена для некрупных сделок. Оформить могут микрофинансовые компании и компании-брокеры.

- Электронная – выдается только для сделок суммой от 1 до 5 млн. рублей. Оформляется через интернет по факту предоставленной электронной цифровой подписи.

Выбирают форму банковской гарантии в соответствии с ситуацией, а также требованиями бенефициара.

Этапы оформления банковской гарантии

Оформление любого вида банковской гарантии происходит в соответствии со следующей последовательностью:

- Оценить положение – принципалу при нестабильной ситуации лучше всегда прибегать к оформлению банковской гарантии, что привлечет для сотрудничества компании высокого уровня.

- Выбрать гаранта – гарантом могут стать далеко не все кредитные компании. При выборе руководствуются списком из Минфина.

- Собрать документы и подать их гаранту – к гаранту обращаются после предварительной договоренности между сторонами и с составленным контрактом.

- Анализ документов – гарант рассматривает заявку до 20 дней, что зависит от формы банковской гарантии.

- Принципал и гарант заключают договор – предварительно гарант перечисляет свои требования в отношении обратившегося к нему принципала. Если он согласен, подписывается договор для возможного последующего взыскания задолженности перед гарантом.

- Принципал оплачивает услуги гаранта в составлении соглашения. Только после оплаты услуг банковскую гарантию вносят в реестр.

- Выдача документа – принципал получает банковское обязательство и передает ее бенефициару. Здесь включается вопрос, как проверить банковскую гарантию – получатель может открыть сайт Центробанка и удостовериться в подлинности соглашения.

- Использование документа – наступает только при нарушении обязательств принципалом.

Срок действия банковской гарантии зависит только от периода действия подписанного между сторонами первоначального контракта.

Что нужно для получения

Для оформления обеспечения, подходящего для работы с госзаказом, необходимо правильно выбрать банк. Минфин ведет и постоянно обновляет реестр кредитных организаций, имеющих право оказывать такую услугу. Ознакомиться с реестром можно на официальном сайте Минфина. Выбирать партнера следует из актуальной версии реестра.

Для получения банковской услуги придется предоставить документы:

- письмо об оказании услуги;

- проект банковской гарантии;

- копию проекта госконтракта или закупочной документации;

- выписку из ЕГРЮЛ;

- учредительные документы заявителя;

- финансовые и бухгалтерские документы.

Приведенный перечень не является исчерпывающим. При личном обращении заявителя в банк ему дадут актуальный список документов, которые нужны банку, чтобы принять решение и рассчитать сумму.

Бонусная программа Kari Club

Виды банковских гарантий

Вид предоставляемой гарантии, зависит от типа заключаемого договора между заказчиком и исполнителем работ:

- Гарантия исполнения, гарантирует заказчику своевременное выполнение работ в полном объеме в установленные договором сроки, это также касается и предоставление услуг или поставок товаров.

- Конкурсная или тендерная гарантия, снижает риски юрлица проводящего тендер, от того, что победитель тендера не исполнит своих обязательств в дальнейшем.

- Платежная гарантия, нейтрализует финансовые риски заказчика по поводу непоставки вовремя товаров (невыполнения работ).

- Авансовая гарантия, обеспечивает возврат авансового платежа в случае неисполнения условий контракта или сделки.

- Налоговая гарантия, позволяет обеспечить надлежащее исполнение налоговых обязательств исполнителя работ или поставщика товаров.

- Таможенная гарантия, позволяет обеспечить надлежащее исполнение таможенных обязательств поставщика товаров перед таможенными службами.

- Гарантия исполнения госконтракта по 223-ФЗ. Это специальный вид гарантий, который выдается на определённых условиях, компаниям участвующих в госзакупках или выполняющих господряды.

- Судебная гарантия используется в судебном процессе для обеспечения иска. Ответчики по судебному иску прибегают к использованию судебной гарантии для того, чтобы избежать ареста своего имущества и финансовых средств во время пока будет идти долгое разбирательство в судебных инстанциях. Воспользовавшись гарантией, ответчик сможет продолжать свою хозяйственную деятельность пока идет судебная тяжба.

В зависимости от цели заключения договора, могут быть другие виды предоставления гарантий.

В зависимости от условий, предоставляемой гарантии, выделяют ещё несколько ее видов:

- Может быть выдана обеспеченная гарантия или необеспеченная. Гарантия с обеспечением подразумевает, предоставление какого-то ликвидного залога, например, имущества, товаров, недвижимости, ценных бумаг и др. Необеспеченная гарантия, является письменным обязательством банка, гарантирующим, что исполнитель выполнит свои обязательства. Она не имеет материального обеспечения.

- Условная и безусловная гарантия. Если выдана условная гарантия, то банк выплатит денежные средства только в случае предоставления необходимых документов, подтверждающих неуплату этих средств принципалом. А безусловная гарантия обязует кредитное учреждение выплатить установленную компенсацию при первом же требование бенефициара.

- Прямая гарантия и контргарантия. Если выдана прямая гарантия, то данный банк является непосредственным плательщиком. Если выдана контргарантия, то положенную денежную сумму должен будет выплатить другой банк, по просьбе банка выдавшего банковскую гарантию.

- Синдиционированная гарантия обычно используется для международных сделок, такую гарантию дают несколько банков, по указанию главного банка.

- Подтвержденная гарантия, когда со стороны Гаранта выступает несколько банков, каждый из которых подтверждает свои обязательства (полностью или частично).

- Безотзывная или отзывная гарантия. Безотзывный вариант, как следует из названия, не дает права кредитному учреждению на ее отзыв, какие бы обстоятельства не произошли. Но здесь есть такой нюанс, что в договоре необходимо прописать все возможные обстоятельства безотзывности. Отзывная гарантия даёт возможность банку отозвать свое предложение и не выполнять свои обязательства по выплате, при определенных обстоятельствах.

Для чего нужны банковские гарантии

Несоблюдение взятых на себя договорных обязательств какой-либо организацией вполне возможно. Но если контракт заключен на очень крупную сумму, то это может привести к разорению фирмы. Поэтому заказчики и исполнители обращаются к третьим лицам, способным гарантировать их сделку, чтобы не брать на себя значительные финансовые риски, которое при неблагоприятном развитии событий могут их просто привести к банкротству.

Банковская гарантия дает возможность вести бизнес, не опасаясь значительных финансовых рисков и не допускать разорения компаний. За банковскими гарантиями часто обращаются индивидуальные предприниматели, так как малый бизнес является достаточно рискованной сферой деятельности и более крупные предприятия зачастую не хотят брать на себя повышенный риск невыполнение условий договоров и просят у малого бизнеса, при заключении любых контрактов предоставлять дополнительные финансовые гарантии.

Наличие гарантии позволяет избежать каких-либо конфликтов и негативных ситуаций, которые могут возникнуть при выполнении договора в процессе совместной деятельности заказчика и исполнителя.

Правила, срок действия гарантий распространяется на время договора, для обеспечения, которого они выдается. Если гарантия выдается на исполнение госзаказа, то она действует весь срок, пока не будет выполнен договор и распространяется на период, указанный в гарантийных обязательствах.

Вообще в бизнесе на практике, применение банковских гарантий очень широко распространено. Это своего рода страховка от финансовых рисков. Как правило, если исполнитель является достаточно надежным хозяйственным субъектом, то банки и другие кредитные учреждения, страховые фирмы с удовольствием выдают гарантии, поскольку они получают за это комиссионные и неплохо зарабатывают на этом.

Такой вариант договорных отношений очень выгоден всем сторонам, и заказчикам, и исполнителем, и кредитным учреждением, поэтому на практике он очень популярен. Это своего рода идеальный вариант, при котором заказчику-кредитору, обеспечивается гарантия частичного или полного возврата инвестированных средств, авансовых платежей, это страхует от финансовых рисков срыва контракта на выполнение работ или поставку товаров. Заключая такой договор с предоставлением гарантии, заказчик или кредитор страхует себя от финансовых рисков потерь и убытков, какие бы форс-мажорные обстоятельства не произошли на практике. Во время экономических кризисов и спада экономики, понижения бизнес активности, такие гарантии очень важны. Своего рода это страховка от финансовых рисков, только такой договор для заказчика или кредитора более выгоден, чем страховой.

Способы внесения

В рамках контрактной системы поставщики могут выбрать один из следующих способов внесения обеспечения исполнения контракта:

- Денежные средства.

- Банковская гарантия.

На основании ч. 3 ст. 96 44-ФЗ исполнение контракта обеспечивается предоставлением банковской гарантии, которая выдана в одном из банков, соответствующий требования ст. 45 44-ФЗ. Денежные средства вносятся заказчиком на спецсчет

Здесь важно учитывать, что обеспечение вправе внести только сам поставщик, третье лицо сделать это за него не вправе

Комбинированный способ путем внесения одной части обеспечения в виде банковской гарантии, а другой части – в денежной форме может быть актуален, если банк одобрил гарантию на меньшую сумму, чем это требует заказчик. Но воспользоваться комбинированной формой обеспечения поставщик не может, так как данный способ в 44-ФЗ не указан, а значит, запрещен.

Денежная форма

Внесение обеспечения в форме банковской гарантии – самый простой и быстрый способ обеспечить контракт.

Если в качестве обеспечения исполнения контракта победитель закупки выбрал внесение денежных средств, то он должен будет предоставить в качестве подтверждения оригинал платежного поручения. При этом нужно учитывать, что победителю не нужно выставлять счета заказчику: перевод средств осуществляется по реквизитам, указанным в закупочной документации.

Победителю не стоит ждать счета от заказчика, иначе он пропустит сроки подписания контракта. При переводе денежных средств нужно учитывать, чтобы они поступили до финального дня подписания контракта.

Несмотря на простоту и иные преимущества денежной формы обеспечения, этот способ требует отвлечения из оборота существенной суммы, поэтому многие поставщики предпочитают банковские гарантии и используют денежную форму в исключительных случаях.

В виде банковской гарантии

Если в качестве обеспечения исполнения контракта победитель закупки передал заказчику банковскую гарантию, то подтверждающим документом станет оригинал указанной гарантии.

К срокам действия гарантии предъявляются дополнительные требования: она должна действовать как минимум месяц после истечения срока действия контракта или внесения в него изменений по ст. 95 44-ФЗ.

Несмотря на возможность сохранения крупной суммы в бизнес-обороте, обеспечение в виде банковской гарантии обладает и недостатками: не всегда поставщики успевают оформить гарантию в отведенные для них сжатые сроки, а в ряде случаев они могут столкнуться с отказом в выдаче гарантии.

В случае отзыва у банка лицензии у поставщика возникает необходимость предоставить новую гарантию или внести обеспечение в денежной форме.

Чем можно заменить

В ч. 7 ст. 96 44-ФЗ прописано право поставщика на изменение способа обеспечения исполнения контракта. То есть заказчик может заменить ранее предоставленное им обеспечение в виде денежных средств на банковскую гарантию и наоборот.

Обычно потребность в замене способа обеспечения возникает тогда, когда поставщик не успел оформить гарантию и ему пришлось временно обеспечить контракт традиционным способом. При этом размер обеспечения может быть уменьшен в порядке и случаях, предусмотренных в ч. 7.2 и 7.3 ст. 96 44-ФЗ.

Для того чтобы использовать данное право, в реализуемом контракте должны быть указаны отдельные этапы его реализации. По результатам исполнения поставщиком отдельного этапа контракта и стоимости исполненных им обязательств заказчик должен включить сведения об этом в реестр контрактов по ст. 103 44-ФЗ. Это второе условие, при котором допустимо изменить обеспечение и уменьшить его размер.

Требования к заемщику

Экономически-юридические аспекты выдачи банковской гарантии

Разглядывая БГ в плане юридических и экономических аспектов, основной особенностью процесса является наличие двух, а не одного источника погашения задолженности.

При нарушении обязательств заемщиком, кредитор может обратиться к банку и получить компенсацию.

Выделяют 2 типа гарантов:

- Условные, позволяющие проводить проверку подлинности заявления через предоставление документальных подтверждений по нарушению обязанностей.

- По требованию – должны исполняться в неукоснительном порядке в ближайшие сроки после подачи заявления кредитором о нарушении требований сделки.

Более выгодным для принципала является первый вариант. Он позволяет в 30% случаев избежать выплаты гарантийных средств по причине обстоятельств, не поддающихся представлению в документальном виде.

Условия сделок необходимо обсуждать заранее и учитывать подобный расклад при заключении контрактов с БГ.

Банковская гарантия ГК по типу покрытия разделяется на:

-

Покрытую, что предусматривает выплату денежной компенсации пострадавшей стороне при условии перевода денег на счет организации на весь гарантийный срок.

Размер оговаривается заранее в договоре БГ.

-

Неограниченную – клиент предоставляет доступ к своему счету в банковской системе.

Пострадавшая сторона может запросить любой размер компенсации, которую банк выплатит после документального подтверждения срыва условий контракта с клиентом.

В юридическом представлении существует еще один вариант расчета – подтвержденная гарантия. Тут гарантом выступает стороннее финансовое учреждение, которое документально заверяет или опровергает оплату гарантийных средств системой.

Подтвержденная гарантия используется в случаях недоверия кредитора организации, предоставляющей гарантийные услуги.

Налогообложение банковских гарантий

Выделяют 3 основных типа событий, связанных с выдачей БГ:

Ситуация 1: Гарант на покупку имущества.

Если подстраховкой будет покупка недвижимости или другого имущества, система налогообложения будет также связана с этой сферой.

Что будет входить, помимо суммы гаранта, в оплату услуг:

- комиссионные;

- проценты по кредиту на товар;

- пошлины по таможне (если таковые имеются);

- траты на перевозку и услуги независимых организаций, участвующих в доставке имущества.

Таким образом, окончательная сумма по гаранту будет отображать себестоимость всех компонентов. При оформлении банковской гарантии на имущество будьте готовы к переплате в 15-20% по статьям налогов.

Ситуация 2: Гарант под кредитование.

Если клиент хочет оформить гарант на взятие займа, дополнительные траты расходов будут попадать под статьи по выдачам кредитных средств банковской системой.

Для упрощения процесса, банки предлагают уточнить тип расчета налоговых средств по гаранту на кредит:

-

Разовый.

Предусматривает расчет средней процентной ставки на весь период оформления денежных средств.

-

Периодический.

Процентная ставка будет пересчитываться ежемесячно.

Особых различий между методами расчета нет, но важную роль играют требования кредитования по основной сделке. Гарант без соответствующих пометок в договоре не будет учитывать скачки процентных ставок при наличии дополнительных условий между кредитором и заемщиком.

Ситуация 3: Прочие ситуации.

Заключение международных договоров и других контрактов, не имеющих отдельных разделов в Налоговом кодексе. При расчете налогов отталкиваются от статьи «прочие расходы».

Существует также «расход по типичной деятельности», соответствующий контрактам между компаниями и другим сделкам в сфере бизнеса. Если доход ожидается в течение определенного периода, сумму банковской гарантии следует равномерно распределять по кварталам или месяцам.